Почему возникает уменьшение по УСН

Налог по УСН плательщики рассчитывают нарастающим итогом с начала налогового периода. В течение года неоднократно может возникнуть ситуация, когда уже исчисленный аванс за предыдущий отчетный период превысит платеж за следующий. К примеру, за 1 квартал нужно было уплатить 1 000 руб., а по итогам полугодия аванс составил всего 800 руб. Возникает разница по налогу – 200 руб., которую можно либо вернуть из бюджета, либо зачесть в счет будущих платежей. Однако строка 110 декларации по УСН заполняется за весь налоговый период - год. Учитывать нужно и то, что формулы расчета строки 110 в разделах 1.1 и 1.2 при разных объектах налогообложения («доходы», «доходы минус расходы») отличаются.

При заполнении декларации нужно принимать во внимание, что региональная ставка по налогу может быть ниже федеральной. Для объяснения порядка расчета мы используем ставки, указанные в ст. 346.20 НК РФ – 6% и 15%.

Статья по теме: Сроки уплаты УСН в 2026 году Уплата УСН в 2026 году — сроки уплаты в 2026 году остались прежними. Стандартно оплата авансового платежа осуществляется в течение года за 1 кв., полугодие., 9 мес., а налога по упрощенке — по итогам за прошедший год. Когда именно нужно платить налог по УСН в 2026 г. ? Как изменятся сроки уплаты УСН в 2026 году? Ответы на эти вопросы рассмотрим в материале далее. ПодробнееКак заполнить стр. 110 на УСН 6% «Доходы»

Расшифровка формулы расчета налога к уменьшению по стр. 110 раздела 1.1 декларации приведена в самом бланке отчета, однако из-за количества приведенных в ней действий она довольно сложно воспринимается. Фактически строка 110 заполняется только в случае отрицательного значения налога, т.е. когда уплаченные за год суммы авансовых платежей (учитываемые при расчете) превысили начисленный налог.

Как вычислить значение для стр. 110 при УСН «Доходы»:

- сложить все начисленные авансы по разделу 1.1, учитывая, что суммы авансов за полугодие и 9 месяцев к уменьшению, если они имели место (по стр. 050, 080), вычитаются:

стр. 020 + стр. 040 - стр. 050 + стр. 070 – стр. 080;

Статья по теме: УСН в 2024-2025 годах: изменения Что ожидает тех, кто будет применять УСН в 2024-2025 годах, изменения в работе налогоплательщиков, последние актуальные новости разберем в статье. Они касаются, прежде всего, порядка уплаты налогов, ставок, лимитов, сдачи декларации. Подробнее- вычислить годовой налог: доходы за год х 6% (стр. 133 раздела 2.1.1);

- из полученной суммы годового налога вычесть уменьшающие его уплаченные суммы страховых взносов, пособий по временной нетрудоспособности за счет работодателя и платежи по договорам добровольного личного страхования (при этом работодатели уменьшают налог за счет страхвзносов, больничных и платежей по ДЛС не более, чем на 50%, а ИП без работников – на все страхвзносы, уплаченные за себя – п. 3.1 ст. 346.21 НК РФ), а также уплаченный торговый сбор, а также расходы на приобретение ККТ при ведении деятельности в новых регионах (п. 3.2 ст. 346.21 НК РФ):

стр. 133 раздела 2.1.1 – стр. 143 раздела 2.1.1 – стр. 163 раздела 2.1.2;

- сравнить полученные результаты; если годовой налог получился меньше, чем авансовые платежи, то эта разница записывается в стр. 110 раздела 1.1 декларации (если же налог больше, чем авансы – это значит, что налог нужно доплатить в бюджет, тогда полученная разница вносится в стр. 100 раздела 1.1).

Пример 1. ООО «Авеню» в течение 2024 года платило авансы по УСН: за 1 квартал - 5 000 руб. (стр. 020 раздела 1.1), за полугодие уплачено 4 000 руб. (стр. 040 раздела 1.1), за 9 месяцев перечислено 1 000 руб. (стр. 070 раздела 1.1). Облагаемый доход за год составил 200 000 руб. В 2024 г. общество уплатило страховые взносы за работников - 19 200 руб. и выплатило пособие по больничному листу в сумме 800 руб. Торговый сбор компания не платит, и не имела расходов на покупку ККТ в новых регионах.

Порядок расчета:

1) складываем авансовые платежи по стр. 020, 040, 070:

5 000 + 4 000 +1 000 = 10 000 руб.;

2) вычисляем годовой налог (доходы умножаем на ставку):

200 000 х 6 % = 12 000 руб.;

3) рассчитываем налог к уплате (из налога вычитаем учитываемые расходы: взносы и пособие с учетом ограничения в 50%):

19 200 + 800 = 20 000 руб. – сумма уплаченных страхвзносов и пособий;

12 000 х 50% = 6 000 руб. – сумма взносов и пособий, на которую можно уменьшить годовой налог;

12 000 – 6 000 = 6 000 руб. – сумма налога после уменьшения;

4) из итоговой суммы годового налога вычитаем уплаченные в течение года авансы:

6 000 - 10 000 = -4 000 руб.

Так как сумма к уплате за год получилась отрицательной, эта разница отражается в стр. 110 формы, т.е. возврату или зачету в счет будущих платежей подлежит 4 000 руб.

Как заполнить декларацию по УСН, если получен убыток, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Расчет стр. 110 для УСН 15% «Доходы минус расходы»

Особенность объекта УСН «Доходы минус расходы» в том, что налог, исчисленный за год, не должен быть меньше 1% от годовой выручки. Сложность расчета стр. 110 раздела 1.2 связана с тем, что авансы сравниваются не только с годовым налогом, но и с минимальным налогом от выручки. Отрицательная разница между суммами, исчисленными в течение отчетных периодов, и платежом за налоговый период записывается в строку 110 декларации по УСН.

Расшифровка формулы, указанной в декларации:

- авансы, уплачиваемые в течение года и отраженные в разделе 1.2, складываются (суммы к уменьшению, соответственно, вычитаются): стр. 020 + стр. 040 - стр. 050 + стр. 070 – стр. 080;

- из раздела 2.2 сравнивают исчисленный годовой налог по стр. 273 (15%) и минимальный по стр. 280 (1% от выручки) - для итогового расчета берется большее значение;

- из выбранной суммы налога за год вычитаются суммы авансов; если разница получилась больше 0, она записывается в стр. 110 раздела 1.2. формы (если меньше – в стр. 100 или в стр. 120).

Пример 2. ИП Сидоров работает на УСН 15%. Заполняя декларацию по упрощенке за 2024 г., отразил в стр. 020 за 1 квартал сумму 5 200 руб., за полугодие в стр. 050 - 1 500 руб. (к уменьшению), за 9 месяцев в стр. 070 - 13 000 руб. Налоговая база, учитывающая доходы и расходы за год (включая фиксированные страховые взносы) у Сидорова составила 108 000 руб. При этом сумма доходов – 460 000 руб.

Как предприниматель провел расчет:

1) сложил все авансы:

5 200 – 1 500 + 13 000 = 16 700 руб.;

2) рассчитал годовую сумму налога исходя из налоговой базы:

108 000 х 15% = 16 200 руб.

3) вычислил минимальный налог по УСН исходя из суммы доходов:

460 000 х 1 % = 4 600 руб.;

4) сравнил годовой налог из фактических доходов и минимальный:

16 200 > 4 600, т.е. к уплате принимается налог 15%, исчисленный из налоговой базы;

5) вычел из суммы налога суммы авансов:

16 200 – 16 700 = -500 руб.

Полученную разницу записал в стр. 110 раздела 1.2 – налог к возмещению составил 500 руб.

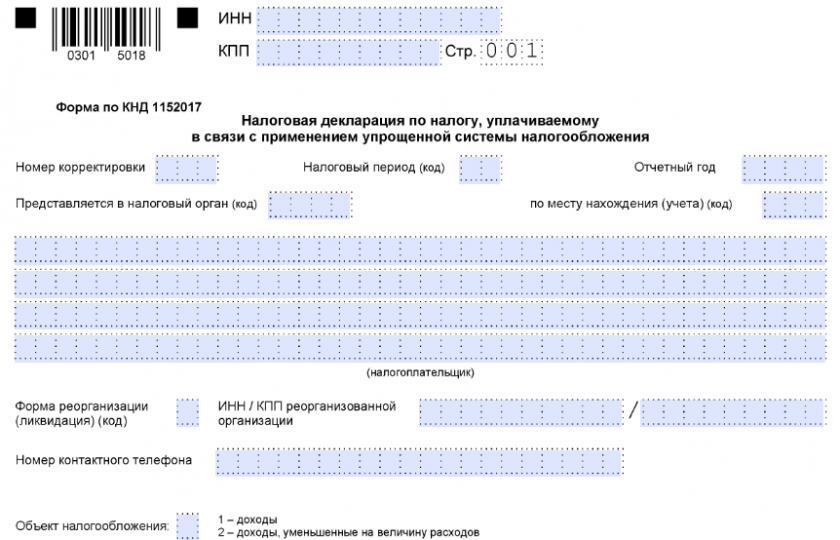

Бланк по теме: Декларация по УСН за 2024 год

Декларация по УСН за 2024 год

Итоги

При расчете стр. 110 учитываются начисленные авансы. Фактическая их уплата значения не имеет. Значение в стр. 110 декларации отражается, когда суммы начисленных в течение года авансовых платежей превышают годовой платеж по УСН.