Форма 26-2-1: уведомление о переходе на УСН

Кто может стать «упрощенцем» с 2025 (2026) года

Упрощенная система налогообложения очень востребована среди ИП и компаний, относящихся к малому бизнесу. Она позволяет не платить ряд налогов, а также позволяет выбрать наиболее выгодный для себя объект налогообложения и платить налог по ставке 6% (объект «доходы») или 15% (объект «доходы минус расходы»). Чтобы стать «упрощенцем» не требуется получать на это разрешение от ИФНС. Достаточно лишь направить уведомление о переходе на УСН в свою налоговую инспекцию, конечно, при условии, что соблюдены все необходимые требования и лимиты.

Статья по теме: УСН с 2026 года: новое для упрощенцев Изменение УСН с 2026 года могло неприятно удивить многих предпринимателей. Например, Федеральным законом был в 3 раза снижен лимит по доходу на УСН для освобождения от НДС. Как поменялись условия перехода и применения УСН, разбираемся далее. ПодробнееПрежде чем принимать решение о переходе на УСН, предприниматели и компании должны обратиться к статье 346.12 Налогового кодекса РФ и проверить, соответствуют ли они заявленным в ней критериям и требованиям.

Так, желающие в 2025 году (с 2026 года) перейти на «упрощенку» ИП и организации должны соответствовать следующим условиям:

-

не быть плательщиками единого сельхозналога (ЕСХН), а в случае с ИП — налога на профдоход;

-

не заниматься добычей, продажей полезных ископаемых (кроме общераспространенных);

-

не производить подакцизные товары;

-

не участвовать в соглашениях о разделе продукции;

-

среднегодовая численность персонала не должна превышать 130 человек.

Не могут быть «упрощенцами»: банки, микрофинансовые, иностранные, страховые компании, НПФ и инвестфонды, частные нотариусы, адвокаты, агентства занятости (частные), бюджетные и казенные учреждения, профучастники рынка ценных бумаг, ломбарды и бизнесы, продающие золотые ювелирные изделия, организаторы игорного бизнеса.

Для организаций, наряду с вышеперечисленным, действуют дополнительные условия перехода:

-

у компании не должно быть филиалов;

-

в уставном капитале участие юрлиц не должно превышать 25%;

-

за 9 месяцев 2025 г. доход не должен быть выше 337,5 млн. руб. (как условие перехода на упрощенку с 2026 года);

-

остаточная стоимость основных средств (по бухучету) не может быть более 200 млн. руб.

В свою очередь, в 2026 году (для перехода в 2027-м) фактический лимит по доходам за 9 месяцев — 367,875 млн. рублей, а лимит по ОС — 218 млн., так как будет применен коэффициент-дефлятор.

Переход возможен только при одновременном соблюдении всех лимитов и условий.

Вопрос по теме: Кто может применять УСН в 2026 году? ПодробнееСрок подачи заявления о переходе на УСН

Согласно ст. 346.13 НК РФ, совершить переход на «упрощенку» для тех, кто работает на иных налоговых режимах, можно только с начала налогового периода. Если применение «упрощенного» спецрежима планируется с 2026 года, подать уведомление о применении УСН желательно не позднее 31 декабря 2025 года. Но если опоздать, то это не критично: в соответствии с постановлением Правительства России от 04.10.2024 № 1335 последний день декабря объявлен выходным.

Первый рабочий день 2026 года — 12 января. Поэтому, он и будет крайним сроком для перехода на УСН (постановление от 24.09.2025 № 1466).

Исключение по срокам сделано для тех, кто только зарегистрировал свой бизнес и решил сразу применять спецрежим – они вправе подать уведомление на УСН в течение 30 дней с даты госрегистрации ИП или компании в ИФНС и с самого начала вести деятельность на «упрощенке». Подача заявления на УСН возможна и одновременно с пакетом документов на госрегистрацию.

Порядок и сроки подачи заявления на УСН для ИП и организаций одинаковы. Если уведомление не будет направлено, или будет направлено с нарушением срока, применять «упрощенку» в 2026 г. нельзя. Вновь заявить о своем переходе можно будет только в 2026 году, а начать работу на этом спецрежиме – с 01.01.2027 г.

Тем же, кто уже применяет «упрощенный» спецрежим в 2025 или 2026 году, и не собирается его менять в следующем налоговом периоде, никаких уведомлений в налоговую подавать не требуется.

Статья по теме: Сроки уплаты УСН в 2026 году Уплата УСН в 2026 году — сроки уплаты в 2026 году остались прежними. Стандартно оплата авансового платежа осуществляется в течение года за 1 кв., полугодие., 9 мес., а налога по упрощенке — по итогам за прошедший год. Когда именно нужно платить налог по УСН в 2026 г. ? Как изменятся сроки уплаты УСН в 2026 году? Ответы на эти вопросы рассмотрим в материале далее. ПодробнееУведомление (заявление) о переходе на УСН в 2025-2026 годах

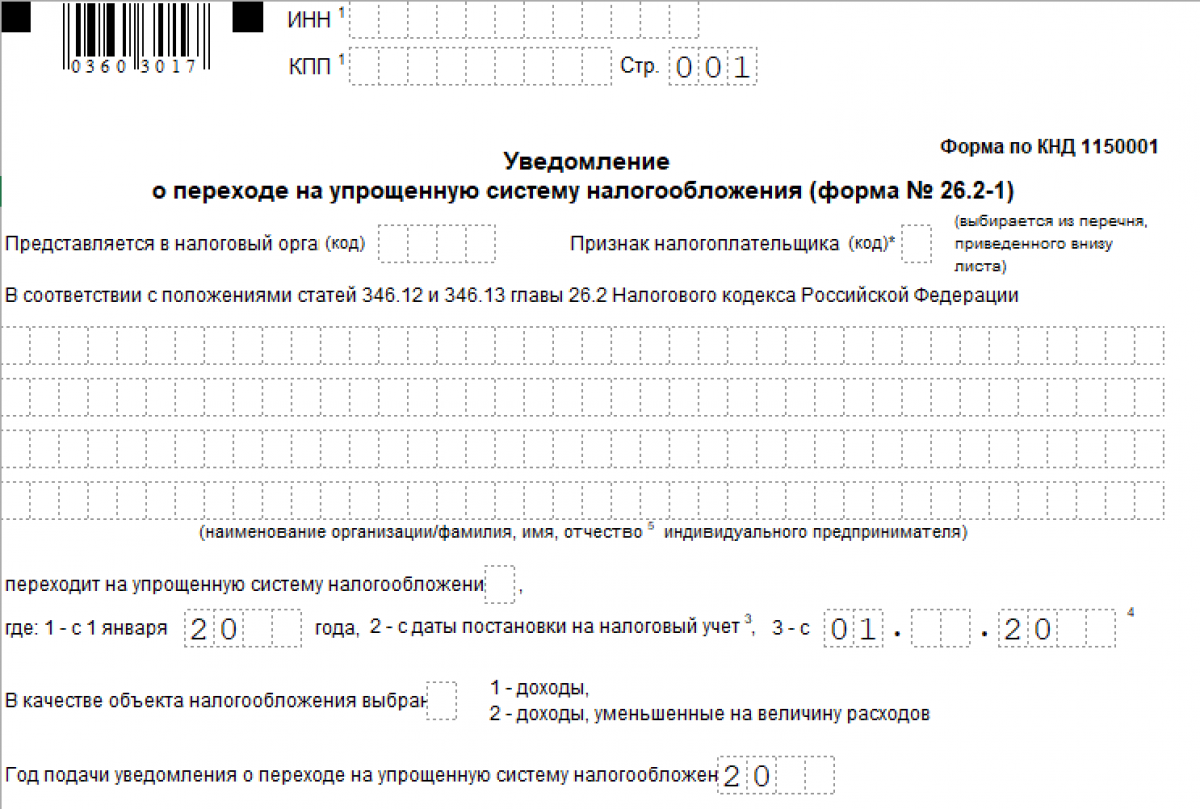

Уведомлять инспекцию о переходе на «упрощенку» рекомендуется по форме, утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829 (приложение № 1).

Унифицированная форма заявления на УСН № 26.2-1 состоит из одной страницы и не вызывает сложностей при заполнении. Форма едина для организаций и ИП. Разберем основные моменты оформления документа:

-

Оформлять бланк можно в «бумажном» или электронном виде. Электронный формат представления приведен в приказе ФНС от 16.11.2012 № ММВ-7-6/878 (приложение № 1).

-

В пустых ячейках бланка заявления на УСН проставляются прочерки.

-

В верхней части страницы указываются ИНН и КПП организации, ИНН предпринимателя.

-

Код налогового органа – это код налоговой инспекции, в которую подается уведомление.

-

Код признака налогоплательщика выбирается из перечня внизу страницы. «1» указывают те, кто подает уведомление о переходе вместе с документами на госрегистрацию фирмы или ИП, «2» - код для вновь созданных ИП и компаний, код «3» для тех, кто переходит на «упрощенку» с других налоговых режимов.

Как заполнить форму уведомления о переходе на УСН с другого режима налогообложения? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ бесплатно.

-

Организации указывают свое полное наименование, а предприниматели – свои Ф.И.О. полностью (отчество - при наличии).

-

В строке «переходит на упрощенную систему» нужно указать соответствующий виду перехода код: «1», если УСН будет применяться с 1 января (нужно указать год), «2» - когда переход происходит с даты госрегистрации субъекта.

-

Подавая уведомление, налогоплательщик должен определиться с объектом налогообложения. Если объектом выбраны «доходы», указывается код «1», если «доходы минус расходы» - код «2».

-

Год подачи уведомления – «2025» или «2026».

-

Организации (кроме вновь созданных) должны указать сумму полученных ими доходов за 9 года, в котором подается заявление г. и остаточную стоимость ОС на 1 октября (в рублях).

-

Если уведомление подается представителем, нужно внести количество листов прилагаемого документа о подтверждении его полномочий, а также указать наименование и реквизиты этого документа (в нижней левой части страницы).

-

Руководитель, ИП или их представитель подписывает уведомление, указав дату его заполнения и номер телефона для связи.

Далее можно посмотреть заполненный образец заявления на УСН, скачать бланк формы № 26.2-1.

Образец заполнения заявления на УСН

Образец заполнения заявления о переходе на УСН подготовили эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Скачать образец заполнения уведомления в КонсультантПлюс

Скачать образец заполнения уведомления в КонсультантПлюс

Итоги

Уведомление о переходе на УСН следует сдать не позднее 31.12.2025 всем, кто планирует перейти на данный спецрежим. Крайний срок — 12.01.2026 года. Если срок будет нарушен, применять упрощенку в 2026 нельзя.