Изменение детских выплат в 2023 году

Обычно в начале каждого года государство индексирует детские пособия или иными способами стремится повысить их величину, и 2023 год не исключение. Что ожидать получателям (родителям, опекунам, усыновителям) в связи с изменением выплат детских пособий в 2023 году:

Неизменными в 2023 году останутся основные подходы к расчету пособий. Напомним их:

Произошли изменения в детских выплатах в 2023 году в России не только по величине, но и по месту оформления – пособия с 2023 года назначает и выплачивает новое ведомство объединенный Фонд пенсионного и социального страхования.

Произошли изменения в детских выплатах в 2023 году в России не только по величине, но и по месту оформления – пособия с 2023 года назначает и выплачивает новое ведомство объединенный Фонд пенсионного и социального страхования.

Материнский капитал в 2023 году

Маткапитал с 2023 года изменения тоже затронут. Минтруд планирует повышать его размер ежегодно на уровень фактической инфляции за предыдущий год. Размер материнского капитала в 2023 году составляет:

Минтруд обновил форму сертификата на маткапитал и правила его выдачи, в том числе расширил перечень лиц, имеющих право на его получение (Приказ Минтруда от 03.08.2022 № 444н).

Минтруд обновил форму сертификата на маткапитал и правила его выдачи, в том числе расширил перечень лиц, имеющих право на его получение (Приказ Минтруда от 03.08.2022 № 444н).

С 15.08.2022 гражданам можно по-новому использовать материнский капитал для обучения детей − не только в организациях, занимающихся образовательной деятельностью, но и у ИП (Федеральный закон от 04.08.2022 № 361-ФЗ).

Можно ли гасить кредит материнским капиталом, узнайте здесь.

Рост МРОТ в 2023 году

Статья по теме: Увеличение МРОТ и социального вычета в 2023 году В послании Президента Федеральному Собранию В.В. Путин анонсировал увеличение МРОТ, социального вычета, а также другие меры поддержки бизнеса и физлиц. Рассмотрим их более подробно в материале далее. ПодробнееВ 2022 году величина МРОТ изменялась дважды: в январе (13 890 руб.) и июне (15 279 руб.). С 2023 года изменение размера зарплатной минималки утвердили на уровне 16 242 руб. Также ожидается увеличение МРОТ по поручению Президента РФ с 01.07.2023 года.

Напомним, что МРОТ второй год рассчитывают по новой методике − исходя из 42% от медианной зарплаты за предыдущий год. Однако к существенному увеличению данного показателя это не привело. Депутаты, предложившие удвоение МРОТ с 2023 года, считают, что негативные факторы санкционного давления на рост экономики, ВВП и доходов граждан требуют кардинального пересмотра политики в отношении доходов населения.

О влиянии МРОТ на страховые взносы, узнайте в материале «МРОТ для РСВ в 2023 году».

Обязательный единый налоговый платеж

Статья по теме: Единый налоговый платеж для предприятий и ИП: как применять? Всем хозяйствующим субъектам разрешат перейти на единый налоговый платеж (ЕНП) в период с 1 июля по 31 декабря 2022 года. С 01.01.2023 года ЕНП станет обязательным для всех налогоплательщиков. Пока фирма платит ЕНП, ей не нужно формировать раздельные платежные поручения по обычным налогам (на прибыль, НДС), страховым взносам, авансам по налогам, а также пеням, штрафам и процентам. ПодробнееОдним из главных изменений с 2023 года для бухгалтера стало обязательное введение для всех налогоплательщиков ЕНП – единого налогового платежа. Напомним, что впервые компании могли испробовать механизм ЕНП во второй половине 2022 года в рамках эксперимента. ФНС признала эксперимент удачным и решила распространить обязательное применение ЕНП на все компании и ИП.

Налоговые изменения с 2023 года в связи с введением ЕНП связаны с корректировкой платежных сроков и форм налоговых деклараций, а также пересмотру других налоговых процедур и документов. У налогоплательщиков появятся новые обязанности и права:

- необходимость уплаты налогов и взносов на один счет;

- обязанность по представлению в инспекцию нового уведомления, в котором необходимо отражать сумму налогового платежа за отчетный период;

- возможность отслеживания налоговых расчетов через личный кабинет в онлайн-режиме.

По мнению ФНС единый налоговый платеж упростит жизнь бизнесу: сократится число платежных поручений по налоговым платежам и их реквизитов, быстрее можно будет вернуть переплату, разблокировать счета при погашении налоговых долгов и т.д.

Без использования механизма ЕНП разрешено уплачивать налог на профессиональный доход и сбор за пользование объектами животного мира и водных биоресурсов.

Подробнее о новом платежном механизме узнайте в статье «Переход на единый налоговый платеж обязателен с 2023 года».

Какой порядок уплаты налогов (страховых взносов, сборов, пеней), зачета, возврата действует с 1 января 2023 г, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Далее расскажем об изменениях с 2023 года в налогах, взносах и налоговой отчетности.

Какие утверждены изменения по НДФЛ в 2023 году

Статья по теме: НДФЛ с аванса в 2025 году С 2025 года работодатели исчисляют, удерживают и уплачивают НДФЛ по обновленным ставкам (13%, 15%, 18%, 20%, 22%). При этом НДФЛ с аванса в 2025 году перечисляется в бюджет в том порядке, который был и в прошлом году. Как исчисляется и уплачивается НДФЛ с аванса в 2025 году, рассказано ниже в статье. ПодробнееС приближением очередного календарного года у специалистов бухгалтерских служб возникал вопрос о том, какие изменения по уплате НДФЛ в 2023 году ожидать.

В СМИ массово обсуждались планы законодателей, связанные с изменениями по уплате НДФЛ в 2023 году – поправки в главу 23 НК РФ, которые начали действовать уже с 1 января. Среди таких изменений − уплата НДФЛ с аванса с 2023 года, новый порядок перечисления налога в бюджет, корректировка сроков и множество других обновлений.

Перечислим основные изменения по НДФЛ с 2023 года:

Пример

Пример

В феврале 2023 года работникам ПАО «Механические мастерские» выплатили две суммы:

- зарплату за январь 07.02.2023;

- февральский аванс 21.02.2023.

По новым правилам бухгалтер компании обе выплаты включит в уведомление, которое ПАО «Механические мастерские» отправит в ИФНС не позднее 27.02.2023 (перенос с нерабочей субботы 25.02.2023). Налог должен поступить в бюджет не позднее 28.02.2023.

Планируется ряд других изменений по налогу:

- лимит доходов для получения стандартного вычета по НДФЛ увеличат с 350 тыс. руб. до 700 тыс. руб.;

- увеличат соцвычеты с 01.07.2023;

- с доходов дистанционных сотрудников придется платить НДФЛ, даже если это живущие за границей иностранцы, и т.д.

Среди последних новостей по изменениям с 2023 года по НДФЛ можно также назвать обновление расчета 6-НДФЛ. Об этом расскажем в следующем разделе.

Обновленная НДФЛ-отчетность

Изменения в законодательстве с 2023 года по НДФЛ и переход на обязательный ЕНП (единый налоговый платеж) повлекли за собой корректировку связанной с этим налогом отчетности.

Бланк по теме: Форма 6-НДФЛ с 2025 годаКоротко расскажем об изменениях в расчете:

Обновленный расчет, заполненный по скорректированным правилам, впервые предстоит представить за 1 квартал 2023 года.

Обновленный расчет, заполненный по скорректированным правилам, впервые предстоит представить за 1 квартал 2023 года.

С 2023 года расчет нужно представлять по другим отчетным срокам:

- внутри календарного года (1 квартал, полугодие, 9 месяцев) — не позднее 25-го числа следующего за кварталом месяца;

- по итогам года — не позднее 25 февраля.

Изменение отчетности с 2023 года затронули и декларацию 3-НДФЛ. Впервые отчитаться по обновленной форме предстоит уже в 2023 году за 2022 год.

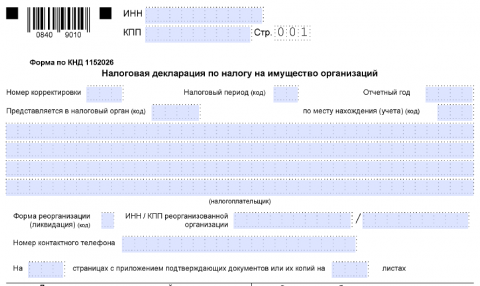

Налог на имущество компаний

С отчетности за 2022 год (но не ранее 01.01.2023) ФНС применяется обновленная декларация по налогу на имущество.

Что изменилось:

Бланк по теме: Декларация по налогу на имущество за 2024 год

Декларация по налогу на имущество за 2024 год

В декларации также подправили штрих-коды и обновили формат.

В декларации также подправили штрих-коды и обновили формат.

ГЛАВНОЕ ИЗМЕНЕНИЕ! Отечественные компании с отчета за 2022 год освобождены от сдачи декларации по налогу на имущество по «кадастровой» недвижимости.

УСН-2023: изменения для упрощенцев

Главное изменение для компаний и ИП, применяющих упрощенную систему налогообложения – изменение сроков уплаты авансов и итоговой суммы налога, а также срока сдачи декларации.

С 01.01.2023 вступила в силу норма, по которой упрощенный режим налогообложения не вправе применять компании и ИП, производящие или продающие изделия из драгоценных металлов (ст. 346.12 НК РФ).

С 01.01.2023 вступила в силу норма, по которой упрощенный режим налогообложения не вправе применять компании и ИП, производящие или продающие изделия из драгоценных металлов (ст. 346.12 НК РФ).

Смогут ли ювелиры применять АУСН с 2023 года читайте здесь.

Скорректирована декларация по УСН и порядок ее заполнения в связи с изменением срока уплаты «упрощенного» налога. Обновленная декларация будет подаваться с отчетности за 2023 год.

Недавно появившийся экспериментальный налоговый режим АУСН (автоматизированная упрощенка) с 01.01.2023 смогут применять не только новые компании, но и действующие. Напомним, что эксперимент по АУСН проводится с 01.07.2022 в Москве, Татарстане, Московской и Калужской областях. Новый режим представляет собой вариант упрощенки, при котором налогоплательщик сам налоговыми расчетами не занимается − за него это делают ФНС и банки. В сравнении с классической УСН есть ряд ограничений и более высокие ставки налога, но предусмотрена возможность экономии на уплате взносов и освобождение от «зарплатной» и «кадровой» отчетности.

Подробнее о новом режиме расскажем в статье «АУСН - новый налоговый режим с 2023 года».

Региональные власти могут предусмотреть в 2023 году изменения по УСН в своих НПА. К примеру, в Московской области продлили до конца будущего года действие льготной ставки 10% для упрощенцев («доходы минус расходы»), осуществляющих вид деятельности из установленного перечня.

РСВ и страховые взносы по-новому

Затронули с 2023 года изменения РСВ и страховые взносы − вводится единый тариф и общая база, а также сдвигаются отчетные сроки.

Расскажем подробнее об изменениях по взносам в сравнении с действующими правилами:

Расскажем подробнее об изменениях по взносам в сравнении с действующими правилами:

На первый взгляд можно сделать вывод о том, что новый порядок с общим тарифом и базой проще и удобнее для расчетов и платежей. Как будет на практике, покажет время.

На первый взгляд можно сделать вывод о том, что новый порядок с общим тарифом и базой проще и удобнее для расчетов и платежей. Как будет на практике, покажет время.

Помимо указанных изменений, с 2023 года появились и другие новшества: пересмотрен перечень освобожденных от взносов выплат, отменено освобождение от взносов для выплат по договорам ГПД и т.д.

Как изменилась форма 4-ФСС и персотчеты

В связи с объединением ПФР и ФСС количество отчетов в эти ведомства с 2023 года сократилось. Вместо отдельных форм введен единый отчет (ЕФС-1), который нужно сдавать в объединенный фонд.

Бланк по теме: Отчет ЕФС-1 с 2025 годаВ результате таких преобразований отпала необходимость индивидуально заполнять и сдавать некоторые отчеты: СЗВ-М, СЗВ-СТАЖ, ДСВ-3, СЗВ-ТД. Нужные сведения объединенный фонд будет получать из нового отчета. В этот отчет так же включены отдельным разделом сведения, которые ранее отражались в 4-ФСС.

.png)

Новшества-2023 по налогу на прибыль и НДС

Для компаний, применяющих основную систему налогообложения, актуальным является вопрос о том, какие изменения в 2023 году по налогу на прибыль и НДС следует учесть.

Сначала коротко остановимся на изменениях в НК РФ с 2023 года по налогу на прибыль:

Изменения в налоговом законодательстве с 2023 года произошли и по НДС:

Изменения в налоговом законодательстве с 2023 года произошли и по НДС:

Что изменилось с 1 января 2023 года в бухгалтерском и кадровом учете, расскажем в следующих разделах.

Что изменилось с 1 января 2023 года в бухгалтерском и кадровом учете, расскажем в следующих разделах.

Бухгалтерский учет в 2023 году

По сравнению с грядущими налоговыми трансформациями, изменения в бухгалтерском учете с 2023 года более скромные.

Минфин ведет масштабную работу по переработке действующих правил бухгалтерского учета. С 2022 года обязательными для применения стали пять ФСБУ: 6/2020, 26/2020, 25/2018 и 27/2021. С 2023 года новые стандарты, обязательные для применения, не вводятся. С 2024 года обязателен ФСБУ 14/2022.

Статья по теме: ФСБУ 14/2022 "Нематериальные активы": что изменится ФСБУ 14/2022 "Нематериальные активы" станет обязательным для всех с отчетности за 2024 год. Сейчас его можно применять в добровольном порядке. Что появилось нового в учете этих активов, расскажем в статье. ПодробнееПолучается, что кардинальных изменений в 2023 году по бухучету не предвидится, но без поправок действующих норм не обойдется. Программой разработки федеральных стандартов на 2022-2026 гг (утв. приказом Минфина от 22.02.2022 № 23н) на 2023 год запланировано внесение изменений в действующий ФСБУ 25/2018 «Бухгалтерский учет аренды».

Корректировки и новшества в кадровых вопросах

Среди изменений в законодательстве с 2023 года есть поправки и нововведения, связанные с кадрами и кадровым учетом, включая вопросы повышения квалификации в области противодействия коррупции.

Кроме изменений по кадрам-2023 работодателям придется учесть и множество новшеств в вопросах охраны труда.

Кроме изменений по кадрам-2023 работодателям придется учесть и множество новшеств в вопросах охраны труда.

Итоги

В статье перечислены основные изменения с 2023 года, о которых бухгалтерам и руководителям важно знать. Это поможет своевременно учесть их в работе и выстроить деятельность компании или ИП в соответствии с актуальными законодательными нормами.