Выплаты увольняющемуся сотруднику

Трудовым законодательством РФ установлены правила осуществления всех полагающихся увольняемому сотруднику выплат (зарплаты, компенсации за отпуск, выходного пособия (ВП)). Их следует выплатить в день увольнения. Если работник не появлялся на работе в этот день, то выдачу расчета производят на следующий день после подачи им соответствующего заявления.

По общему правилу, вместо компенсации за отпуск сотрудник имеет право отгулять отпуск и сразу по его завершении уволиться. В подобных случаях днем увольнения будет считаться последний день отпуска (ст. 127 ТК РФ), а полный расчет с сотрудником необходимо произвести в последний день перед отпуском. Отпускные же должны быть начислены и выданы за 3 дня до его начала.

Кроме налогооблагаемых выплат, увольняемым по сокращению работникам выплачивают необлагаемые НДФЛ выходные пособия. Суммы ВП при увольнении по сокращению не облагаются НДФЛ, но лишь в части, не превышающей размер трех среднемесячных заработков (для северных местностей – шести). Облагаемые суммы выходных пособий, т. е. превышающие расчетный лимит, также отражаются в 6-НДФЛ при увольнении сотрудника.

Как заполнить разд. 1 формы 6-НДФЛ, если выплаты зарплаты и отпускных (отпуск с последующим увольнением) осуществлены единовременно, пояснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ. Это бесплатно.

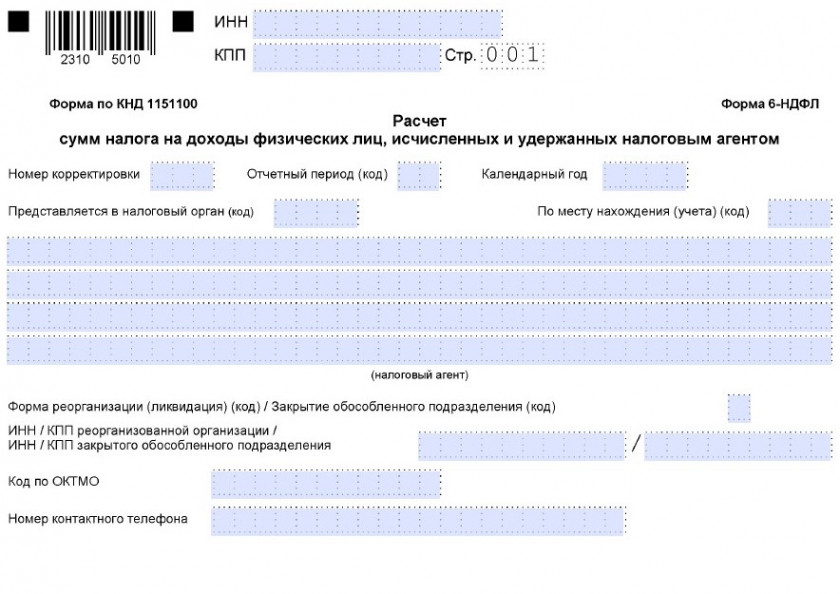

Подробнее о том, какие выплаты при увольнении отражаются/не отражаются в 6-НДФЛ показано на рисунке.

Как отразить в 6-НДФЛ выплаты уволенному работнику

Законодатель не разъяснил принципиальной разницы в отражении сумм, полагающихся при увольнении, поэтому при заполнении формы будем руководствоваться общими положениями, продиктованными Порядком, утвержденным приказом ФНС от 19.09.2023 № ЕД-7-11/649@ (ред. от 09.01.2024), и узнаем, как отразить в 6-НДФЛ расчет при увольнении.

Порядок заполнения 6-НДФЛ

|

Раздел 1 |

|

|

Поле 020 |

НДФЛ, подлежащий перечислению (в том числе и с выплат работникам при увольнении), с начала года по конец отчетного (налогового) периода |

|

Поле 021−026 |

НДФЛ, подлежащий перечислению по первому, второму, третьему, четвертому, пятому и шестому срокам перечисления налога — за последние 3 месяца отчетного (налогового) периода |

|

Раздел 2 |

|

| Поле 110 | Указывается общее количество физлиц, получивших доходы с 1 января по последнее число отчетного (налогового) периода |

|

Поле 111 |

Прописывается количество высококвалифицированных специалистов (ВКС)-работников, получивших доходы с 1 января по последнее число отчетного (налогового) периода |

|

Поле 120 |

Отражаются выплаты при увольнении в общей сумме доходов, начисленной по всем физлицам с начала года (зарплата и компенсация за неиспользованный отпуск отражаются в полном размере, а все остальные выплаты при увольнении — в сумме, которая превышает необлагаемый лимит). В этом поле отражаются начисленные с начала года доходы, дата фактического получения которых наступила в отчетном (налоговом) периоде (например, для расчета за I квартал — с 1 января по 31 марта включительно) |

|

Поле 121 |

Отражаются выплаты при увольнении в общей сумме доходов, начисленным по высококвалифицированным специалистам (ВКС) с начала года по конец отчетного (налогового) периода. В этом поле отражаются начисленные с 1 января доходы, дата фактического получения которых наступила в отчетном (налоговом) периоде (например, для расчета за полугодие — с 1 января по 30 июня включительно) |

|

Поле 131 |

Общая по всем работникам налоговая база по НДФЛ нарастающим итогом — с начала года по конец отчетного (налогового) периода |

|

Поле 140 |

Отражается НДФЛ, исчисленный со всех доходов (в том числе с выплаты при увольнении) с начала года по конец отчетного (налогового) периода |

|

Поле 160 |

Отражается общая сумма удержанного НДФЛ (в том числе с облагаемой выплаты при увольнении) — с начала года по конец отчетного (налогового) периода. В строках 161 - 166 отражается удержанный (в том числе с выплат при увольнении) НДФЛ за последние три месяца отчетного (налогового) периода в разбивке по соответствующим периодам удержания подоходного налога |

Сведения об «увольнительных» выплатах и соответствующем НДФЛ в годовом 6-НДФЛ отражаются также в справке о доходах и суммах налога физлица (разд. V Порядка заполнения расчета 6-НДФЛ). Рассмотрим, как отразить увольнение в 6-НДФЛ на практике.

Бланк по теме: Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Заполнение 6-НДФЛ при увольнении сотрудника: пример

Работнику ООО «Сфера» Иванову П.С., который не является работником - ВКС, при увольнении 20.03.2025 выплачено выходное пособие – его сумма превысила необлагаемый лимит на 15 000 руб. (НДФЛ = 1 950 руб., то есть 13% от 15 000 руб.).

Для упрощения ситуации считаем, что иные начисления и выплаты доходов в 1 квартале 2025 года не производились. Бухгалтер ООО «Сфера» заполнил 6-НДФЛ за 1 квартал 2025 года:

Раздел 1

Поле 010 – 18210102010011000110;

Поле 020 – 1 950;

В том числе:

- Поле 021 − 0;

- Поле 022 − 0;

- Поле 023 − 0;

- Поле 024 − 0

- Поле 025 - 1 950;

- Поле 026 - 0.

В полях 030, 031-036 − 0.

Раздел 2

Поле 100 - 13;

Поле 105 – 18210102010011000110;

Поле 110 – 1;

Поле 111 - 0;

Поле 120 – 15 000;

Поле 121 – 0;

Поле 130 – 0;

Поле 131 – 15 000;

Поле 140 – 1 950;

Поля 141, 150, 155, 156 – 0;

Поле 160 – 1 950;

Поле 161 − 0;

Поле 162 − 0;

Поле 163 − 0;

Поле 164 − 0;

Поле 165 − 1 950;

Поле 166 − 0;

Поля 170, 180, 190, 191-196 – 0.

Статья по теме: 6-НДФЛ в 2025 году: какие изменения? С 2025 года введена пятиступенчатая шкала НДФЛ. Были ли в связи с этим внесены корректировки в форму расчета 6-НДФЛ ? Узнаем об этом подробнее ниже в статье. ПодробнееИтоги

В 6-НДФЛ подлежат отражению выплаты при увольнении свыше установленных пределов (облагаемые НДФЛ в части превышения), компенсация по неиспользованным отпускам в полной сумме. Выплаты при увольнении в пределах установленных норм в расчете отражать не требуется.