Платежное поручение по НДС

Сроки и порядок уплаты НДС в 2023 году

С 2023 года НДС можно перечислять двумя способами:

- в составе единого налогового платежа (ЕНП), предварительно направив уведомление об исчисленных суммах налогов и взносов;

- отдельным платежным поручением, которое заменяет уведомление об исчисленных суммах налогов.

В материале далее рассмотрим, как заполнить платежку, которая заменит уведомление.

Про порядок заполнения платежки на уплату ЕНП, читайте в статье ниже:

Статья по теме: Платежное поручение по ЕНП с 2025 года Платежное поручение по ЕНП заполняйте в соответствии с обновленным в последние годы законодательством РФ. Как правильно заполнить единую платежку по налогам в 2025 году? Какие нюансы при этом нужно учесть? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееНапомним, что у налога на добавленную стоимость весьма специфический порядок уплаты. Сумму к уплате в бюджет рассчитывает по итогам квартала. Однако оплачивают не всей суммой сразу, а равными частями (⅓) на протяжении будущего квартала — до 28-го числа каждого месяца. До 25-го числа нужно сдать уведомление об исчисленных суммах налогов и взносов. Поясним на примере.

По итогам 2 квартала 2023 года сумма НДС к уплате в бюджет составила 300 000 руб. Нам нужно разделить эту сумму на 3 равных части (100 000 руб.) и вносить ⅓ часть в третьем квартале каждый месяц:

- 1 часть — до 28 июля 2023 года;

- 2 часть — до 28 августа 2023 года;

- 3 часть — до 28 сентября 2023 года.

При этом сумма налога должна быть округлена до рублей (без копеек). Если не получается разделить ее на равные части, то в большую сторону ее округляют в последний срок уплаты (письмо УФНС России по Москве от 26.12.2008 № 19-12/121393). Внесение общей суммой (в первый месяц все три части или во второй оставшиеся две) не запрещается.

ВНИМАНИЕ! При импорте товаров срок уплаты НДС иной.

Правильно рассчитать и уплатить НДС при импорте товаров вам поможет Путеводитель по сделкам от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный демодоступ и ознакомьтесь с разъяснениями экспертов. Это бесплатно.

Как заполнить платежку по НДС

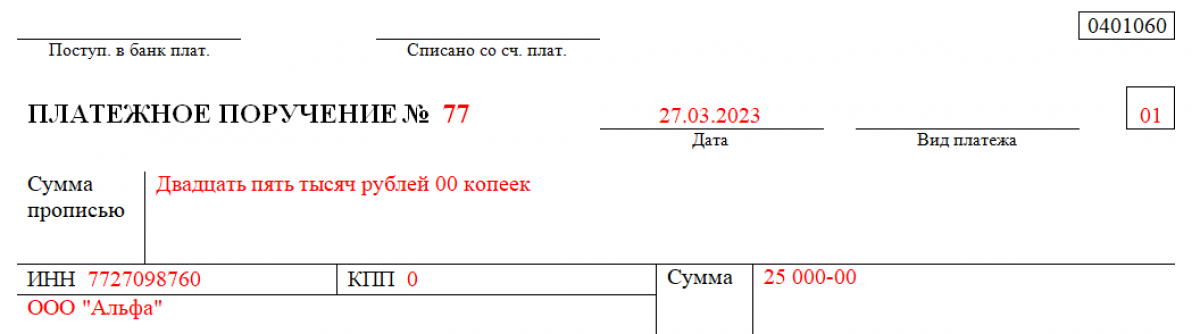

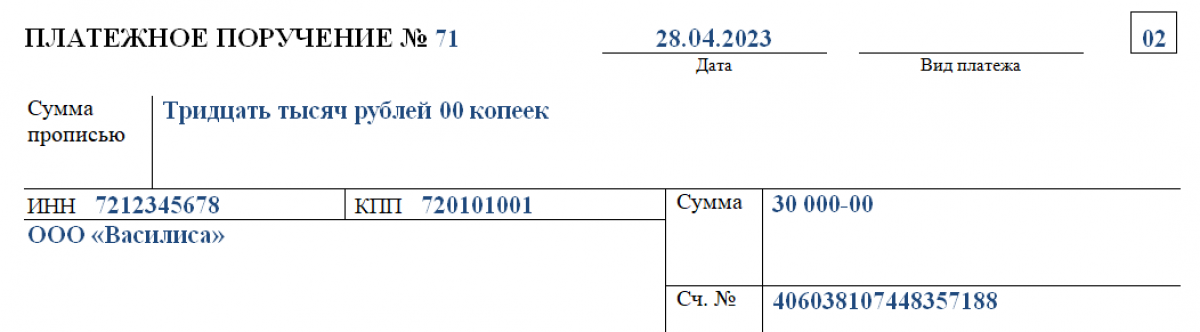

Действующая форма платежного поручения по НДС (0401060) утверждена Положением Банка России от 29.06.2021 № 762-П и применяется с 2021 года. Перечень полей и описание реквизитов бланка представлены в приложении 1 к этому Положению.

Статья по теме: Поля платежного поручения в 2025 году: образец Для осуществления безналичной оплаты контрагентам, уплаты налогов в бюджет и прочих перечислений со своего расчетного счета предприятия и ИП используют платежное поручение — документ, форма которого утверждается Центробанком РФ. Платежки необходимо заполнять с соблюдением установленных правил, указывая все реквизиты в отведенных для них полях документа. Расскажем о правилах заполнения платежного поручения, действующих в 2025 году, и приведем расшифровку полей в нем. ПодробнееПорядок заполнения строк 104-109, «Код» и «Назначение платежа» представлен в правилах указания информации при перечислении платежей в бюджет, утв. Приказом Минфина России от 12.11.2013 № 107н (приложение № 2).

Реквизиты плательщика

В строке 101 указывается статус плательщика. С 2023 года при перечислении налогов и взносов в статусе указывайте следующие коды:

- 01 - если перечисляете налог в составе ЕНП;

- 02 - если платежное поручение заменяет уведомление.

В поле «Плательщик» вносятся сведения о плательщике налога — наименование организации или Ф.И.О. предпринимателя, ИНН, КПП, банковские реквизиты.

Реквизиты получателя

Поле «Получатель» в платежке НДС требует особого внимания. Здесь указываются ревизиты УФК по Тульской области, а также реквизиты казначейства, на которые должен поступить платеж.

ВНИМАНИЕ! С 15.05.2023 года нужно перечислять бюджетные платежи на новые реквизиты. Подробнее о нововведениях читайте в материале «Изменились реквизиты ЕНП».

| Поле платежки | Расшифровка данных | Что указывать |

| 16 | Получатель | Казначейство России (ФНС России) |

| 13 | Банк получателя | Отделение Тула банка России//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя | 017003983 |

| 15 | № счета банка получателя | 40102810445370000059 |

| 17 | № казнач. счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Ошибка в банковских реквизитах может привести к зависанию отправленной суммы в категории невыясненных платежей или к тому, что платеж вообще не дойдет до казначейства. Если в первом случае его еще можно отыскать, уточнить и зачислить по назначению, то во второй ситуации деньги найти не получиться — потребуется повторная отправка средств на верные реквизиты. Используйте реквизиты только из официальных источников.

КБК и сведения о налоге

В поле 18 указывается вид операции — 01. В поле 21 вносят очередность платежа согласно ст. 855 ГК РФ. Если налог перечисляется в обычном порядке, то указывают код 05. В поле 22 прописывают универсальный идентификатор платежа из требования на уплату налога. Для текущих налогов таких требований нет, поэтому ставим 0.

В поле 104 прописывается код бюджетной классификации (КБК). Он крайне важен для платежа, потому что показывает, что именно и в какой бюджет мы платим. Сложность определения КБК заключается в том, что двадцатизначные коды делятся не только по налогам и бюджетам, но и по пеням и штрафам. Если платите текущий НДС, то код будет один. Если пени, то другой. Если штраф, то третий.

Статья по теме: КБК для НДС в 2025 году Узнать КБК для НДС бухгалтеру бывает нужно в одном случае: при заполнении декларации по налогу. При оформлении платежных поручений НДС перечисляют на единый КБК. Рассмотрим в статье, какие действуют КБК для НДС в 2025 году для юридических лиц. ПодробнееКБК устанавливаются на законодательном уровне и могут ежегодно меняться. На 2022 - 2023 годы (до 04.05.2023) они закреплены Приказом Минфина России от 08.06.2021 № 75н. С 05.05.2023 года действует новый приказ Минфина России от 27.03.2023 № 32н. В платежках по НДС в 2023 году используются следующие коды:

Если операции осуществлялись на территории нашей страны, то в платежках и декларациях указываются следующие коды:

- 182 1 03 01000 01 1000 110 – по самому налогу;

- 182 1 03 0100001 2100 110 – КБК для пени по НДС в 2023 году;

- 182 1 03 0100001 3000 110 – шифр для перечисления штрафов по налогу.

Для сделок с товарами, ввозимыми с территорий Белоруссии и Казахстана, действуют другие КБК:

- 182 1 04 01000 01 1000 110 – по налогу;

- 182 1 04 01000 01 2100 110 – для пени;

- 182 1 04 01000 01 3000 110 – для штрафов.

Если же товары импортируются из других стран, коды для них выглядят следующим образом:

- 153 1 04 01000 01 1000 110 – по самому НДС;

- 153 1 04 01000 01 2100 110 – для пени по налогу;

- 153 1 04 01000 01 3000 110 – для штрафов по налогу.

В случае торговли с зарубежными странами (кроме Белоруссии и Казахстана) меняется администратор платежа. Это видно по первым трем символам КБК. Вместо цифр 182 (ФНС) ставятся цифры 153 (Федеральная таможенная служба).

Ошибка в цифрах КБК приведет к тому, что сумма зависнет среди невыясненных платежей. Если вместо кода для текущего платежа указать, например, код для пени, то по налогу образуется недоимка, а по статье пени — переплата. В таких случаях потребуется уточнение платежа, когда плательщик подает заявление в инспекцию с просьбой найти деньги и зачислить их по назначению.

В поле 105 платежного поручения на оплату НДС прописывают свой код ОКТМО. В поле «Основание платежа» указывают код, соответствующий типу платежа. Если это текущий налог, то ему соответствует код ТП (платежи текущего года). Рядом указывают налоговый период — квартал, за который перечисляется налог. К примеру, если платим НДС за 2 квартал 2023 года, то пишем так — КВ.02.2023.

В поле 108 и 109 прописывают номер и дату декларации, в которой представлен расчет налога. Поскольку номера у нее нет, то в поле 108 ставят 0, а в поле 109 прописывают дату подписания декларации.

В строке «Назначение платежа» прописывают вид налога и период, за который он перечисляется. Если платежку заполняет налоговый агент, то указывает что перечисляет агентский НДС.

В строке «Назначение платежа» прописывают вид налога и период, за который он перечисляется. Если платежку заполняет налоговый агент, то указывает что перечисляет агентский НДС.

Скачать образец платежного поручения по НДС

Итоги

НДС с 2023 года уплачивается в составе единого налогового платежа. Но по желанию налогоплательщика, его можно перечислить самостоятельным платежным поручением, которое заменит уведомление об исчисленных суммах налогов и взносов.