Заявление о распределении налогового вычета между супругами

Распределение налогового вычета между супругами

Распределение налогового вычета между супругами фактически означает, что право на вычет вместе с вами или вместо вас использует ваш супруг, с которым вы состоите в официальном браке.

Вопрос о распределении между супругами налоговых вычетов актуален, когда речь идет об имущественных и социальных вычетах.

Имущественные налоговые вычеты предоставляются по правилам статьи 220 Налогового кодекса РФ (далее - НК РФ), а социальные – по правилам статьи 219 НК РФ. К последним относятся, например, вычеты на свое обучение и обучение детей, на свое лечение и лечение близких родственников, а также на физкультурно-оздоровительные услуги (фитнес), которые оказали вам или вашему ребенку.

Официальные разъяснения о том, что оба супруга имеют право претендовать на социальный вычет, даны в отношении вычета на лечение (пп. 3 п. 1 ст. 219 НК РФ). Расходы на лечение могут предъявить к вычету оба супруга независимо от того, на кого из них оформлены документы, подтверждающие фактические расходы. Распределение расходов на лечение между собой супруги осуществляют самостоятельно (письмо Минфина России от 28.04.2018 N 03-04-06/29474). В таких ситуациях может понадобиться заявление на распределение социального вычета между супругами.

Однако чаще всего вопросы, связанные с распределением вычета между супругами, возникают при предоставлении имущественных вычетов. Так что дальше мы уделим внимание именно им.

Когда возможно распределение имущественного налогового вычета между супругами?

Распределение имущественного вычета между мужем и женой возможно в нескольких ситуациях:

1) когда супруги приобретают недвижимое имущество (пп. 3 п. 1 ст. 220 НК РФ),

2) когда они платят проценты по ипотеке, то есть по целевому займу (кредиту), который взяли на новое строительство или приобретение недвижимости (пп. 4 п. 1 ст. 220 НК РФ),

3) когда супруги продали недвижимость или другое имущество (пп. 1 п. 1 ст. 220 НК РФ).

В этой статье мы детально рассмотрим первую ситуацию – распределение вычета за покупку недвижимого имущества. И дальше расскажем про заявление супругов о распределении вычета, которое подается при приобретении ими недвижимости в браке.

А пока - несколько слов о самом вычете.

Имущественный вычет при приобретении недвижимости

Право на этот вычет есть у человека, который купил недвижимость – например, квартиру, комнату, жилой дом, земельный участок или вложился в новое строительство. Подробные правила предоставления вычета за покупку недвижимости прописаны в п. п. 3, 9, 10 ст. 220 НК РФ.

Как считают суды в РФ: Возможен ли возврат наследникам переплаты по налогам ИП? Могут ли наследники оформить налоговый вычет на квартиру, если наследодатель не успелВычет дадут в размере фактических расходов на приобретение недвижимости, но не больше 2 000 000 рублей за налоговый период - календарный год. Если всю сумму вычета израсходовать не удалось, его остаток можно перенести на следующие календарные годы до полного использования вычета. Для пенсионеров перенос разрешен на 3 предшествующих календарных года. Обязательное условие для предоставления вычета – это наличие у гражданина в налоговом периоде, за который он оформляет вычет, доходов, с которых удерживался НДФЛ по определенной ставке.

Важно! С 01.01.2025 действует прогрессивная шкала НДФЛ с различными ставками - 13, 15, 18, 20 и 22 %. Процент налога напрямую зависит от вашего дохода. Так, при доходе меньше 2,4 млн руб. в год применяют ставку налога 13 %. При превышении этой суммы (но не больше 5 млн руб. в год) налог исчисляют по ставке 15 %, и т.д. В 2024 году налог считали по ставке 13 % для доходов до 5 млн в год, по ставке 15 % - для доходов свыше этой суммы.

В этой статье мы будем исходить из условия, что доход супругов, которые купили недвижимость, облагается НДФЛ 13 %.

Вычет за приобретение недвижимости можно получить за несколько объектов – например, за квартиру и жилой дом. При этом максимальная сумма вычета все равно будет 2 000 000 рублей независимо от того, когда куплено имущество: в одном году или в разные годы.

Например, если в 2025 году вы купили квартиру и земельный участок, общая сумма, которую можно заявить к вычету за оба объекта, не должна быть больше 2 000 000 рублей. А если в 2023 году вы купили комнату в коммуналке и получили за это вычет 500 000 рублей, то в 2025 году при покупке квартиры вы можете претендовать на вычет только в размере 1 500 000 рублей (2 000 000 рублей – 500 000 рублей).

Условия распределения налогового вычета в 2026 году между супругами при покупке недвижимости

Прежде чем писать заявление о распределении вычета между супругами за 2025 год в 2026 году, проверьте, выполняются ли условия, при которых это возможно.

Условие 1 – официальный брак

На момент приобретения объекта недвижимости вы должны состоять в официальном браке. То есть вычет можно распределить на вашего супруга только, когда ваш брак зарегистрирован в органах ЗАГС.

Если вы состоите в гражданском браке, который не оформили официально, распределить вычет между вами и вашим гражданским супругом нельзя. Этот момент разъяснял Минфин России (письмо от 14.12.2020 N 03-04-07/109293).

Условие 2 – способы оформления недвижимости, купленной в браке

Распределить вычет можно в отношении недвижимости, купленной в браке, независимо от того, как оформлено право собственности на нее. Распределить вычет разрешается в отношении любого объекта недвижимости, если он приобретен в браке и зарегистрирован:

- на обоих супругов как общая долевая собственность,

- на обоих супругов как общая совместная собственность,

- на одного супруга как его единоличная собственность.

Теперь расскажем про каждый случай поконкретнее.

Общая долевая собственность

Когда собственность долевая, размер вашей доли и доли вашего супруга в праве собственности на недвижимость уже определен. Посмотреть его можно в правоустанавливающих документах на объект недвижимости – например, в выписке из ЕГРН. Так, вам может принадлежать 3/4 в праве собственности на квартиру, а вашему супругу – 1/4.

Если недвижимость приобретена в общую долевую собственность, вычет распределяют между супругами в соответствии с их долями (смотрите Информацию ФНС России). Это общее правило. Изменить соотношение долей для применения вычета можно, подав заявление от супругов на распределение имущественного вычета.

Пример раздела вычета между супругами при покупке квартиры

В браке вы купили квартиру за 2 100 000 рублей и оформили ее в долевую собственность: у вас в собственности - 1/3 доли квартиры, у вашего супруга – 2/3. По общему правилу, вы имеете право на вычет в размере 1/3 от суммы 2 100 000 рублей, то есть на 700 000 рублей, а ваш супруг - в размере 2/3 от стоимости квартиры, то есть на 1 400 000 рублей.

Но если подать заявление о распределении вычета, это соотношение долей можно изменить. Например, если в заявлении указать, что вы с супругом реализуете право на вычет в равных долях, каждый из вас сможет предъявить к вычету по 1 050 000 рублей. Другой возможный вариант – 100 000 рублей вычета вам и 2 000 000 рублей – вашему супругу.

Общая совместная собственность

Если объект недвижимости оформлен в общую совместную собственность супругов, доли в праве собственности не определяются.

В этом случае надо обязательно писать заявление о распределении размера вычета между супругами. Из него налоговый орган узнает, как супруги решили поделить между собой вычет на приобретение недвижимости.

Единоличная собственность супруга

Когда объект недвижимости куплен в браке, но зарегистрирован только на одного супруга, все равно считается, что это общая совместная собственность супругов (если договор между ними не устанавливает другой режим этого имущества). Данный вывод следует из п. 1 ст. 256 Гражданского кодекса РФ и п. 1 ст. 34 Семейного кодекса РФ.

При этом совершенно неважно, на имя кого из супругов оформлено такое имущество. Также не имеет значения, кто из супругов вносил деньги при его приобретении.

Такие разъяснения неоднократно приводил Минфин России (например, письма от 28.03.2022 N 03-04-05/24754, от 27.08.2021 N 03-04-05/69466, от 14.12.2020 N 03-04-07/109293).

Таким образом, даже если недвижимость оформлена только на одного супруга, распределить вычет на ее покупку можно на второго супруга. Для этого требуется подать заявление о распределении суммы вычета между супругами.

Если такого заявления от супругов не поступит, вычет дадут только тому, на имя которого оформлена недвижимость (смотрите, например, письма УФНС РФ по г. Москве от 12.05.2011 N 20-14/4/46265, от 11.11.2010 N 20-14/4/118132).

Условие 3 – наличие доходов, облагаемых НДФЛ

Для распределения вычета и вы, и ваш супруг должны иметь за налоговый период (календарный год) доход, с которого взимался НДФЛ по ставке 13 %. Это может быть, например, зарплата, доход от сдачи внаем квартиры или гаража, деньги от продажи другой квартиры, автомобиля и т.п.

Если такого дохода у одного супруга не было, получить вычет за покупку недвижимости он не сможет. В этом случае заявить вычет имеет право второй супруг, с доходов которого удерживался НДФЛ 13 %, и только на себя.

Право супруга, который не имел налогооблагаемых доходов, на получение вычета не теряется (п. 9 ст. 220 НК РФ). Воспользоваться им он сможет в будущих налоговых периодах – при условии, что у него появится доход, облагаемый НДФЛ по ставке 13 % (письмо Минфина России от 17.03.2021 N 03-04-05/18913). А если супруг имеет статус пенсионера, вычет ему разрешается перенести на 3 календарных года, предшествующих году, в котором пенсионер не смог использовать вычет (п. 10 ст. 220 НК РФ). Перенос на 3 года назад также возможен лишь тогда, когда в эти периоды у пенсионера был доход, который облагался НДФЛ по ставке 13 %.

Например, супруги в 2024 году купили квартиру за 6 000 000 рублей. Муж, у которого за этот год не было дохода, облагаемого НДФЛ 13 %, не может использовать вычет за покупку квартиры за период 2024 год. Но он вправе перенести вычет на 2025, 2026, 2027 год и т.д. Если муж является пенсионером, перенос вычета для него разрешен на 2023, 2022, 2021 годы. При этом обязательно, чтобы в год, на который переносится вычет, у мужа был облагаемый налогом доход. Жена, имеющая в 2024 году доход, с которого платился НФДЛ в размере 13 %, сможет использовать свою часть вычета за 2024 год.

Условие 4 – предельный размер вычета каждому супругу

При распределении вычета каждый супруг может получить имущественный вычет за покупку недвижимости в размере не больше 2 000 000 рублей (пп. 1 п. 3 ст. 220 НК РФ, п. 18 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утв. Президиумом Верховного Суда РФ 21.10.2015).

То есть, если оба супруга применят вычет, его максимальная сумма составит 4 000 000 рублей.

Если супруг раньше уже использовал часть вычета за приобретение другого объекта недвижимости, вычет за покупку нового объекта ему положен только в части остатка. Например, если жена получила вычет за квартиру в размере 1 200 000 рублей, вычет за покупку жилого дома она может заявить только на 800 000 рублей (2 000 000 рублей - 1 200 000 рублей).

Если супруг раньше уже полностью использовал свой вычет в размере 2 000 000 рублей на покупку недвижимости, вычет при приобретении нового объекта ему не положен (п. 11 ст. 220 НК РФ). В такой ситуации право на вычет может реализовать только второй супруг.

Условие 5 – предельный размер возвращаемого налога

Не путайте сумму вычета за покупку недвижимости, который дают каждому супругу (максимум 2 000 000 рублей), с суммой налога - НДФЛ, который супругу вернут из бюджета. После применения вычета каждый супруг получит назад деньги в сумме 13 % от суммы заявленного вычета.

Если супруг заявил вычет в предельном размере 2 000 000 рублей, ему вернут 260 000 рублей НДФЛ. Если сумма вычета меньше 2 000 000 рублей, сумма налога, который вернут супругу из бюджета, будет меньше 260 000 рублей.

Важно! Сумму денег, которую вернут, считайте по формуле: сумма заявленного вычета × 13 %. При этом учтите, что получить обратно получится максимум ту сумму НДФЛ, которую с вас удерживали за календарный год.

Приведем пример.

В 2024 году вы купили дом за 7 000 000 рублей, при этом ваш супруг имел высокий доход, а вы - средний. Доход супруга за 2024 год равен 3 000 000 рублей, уплаченный с него НДФЛ - 390 000 рублей. Ваш доход в виде зарплаты в течение года составил 900 000 рублей, а уплаченный с него НДФЛ – 117 000 рублей.

В этой ситуации ваш супруг может заявить к вычету максимальную сумму - 2 000 000 рублей, а из бюджета ему вернут 13 % от нее, то есть 260 000 рублей. А вы имеете право применить вычет за 2024 год только в сумме 900 000 рублей, а получить обратно - 117 000 рублей налога.

Остаток вычета, который вам не удалось применить, составит 1 100 000 рублей (2 000 000 рублей – 900 000 рублей = 1 100 000 рублей). Его можно перенести на 2025 год – при условии, что в нем у вас будут доходы, облагаемые НДФЛ. В данной ситуации нельзя распределить остаток вашего вычета в 1 100 000 рублей на супруга. Ведь за 2024 год он использовал вычет в предельном размере 2 000 000 рублей.

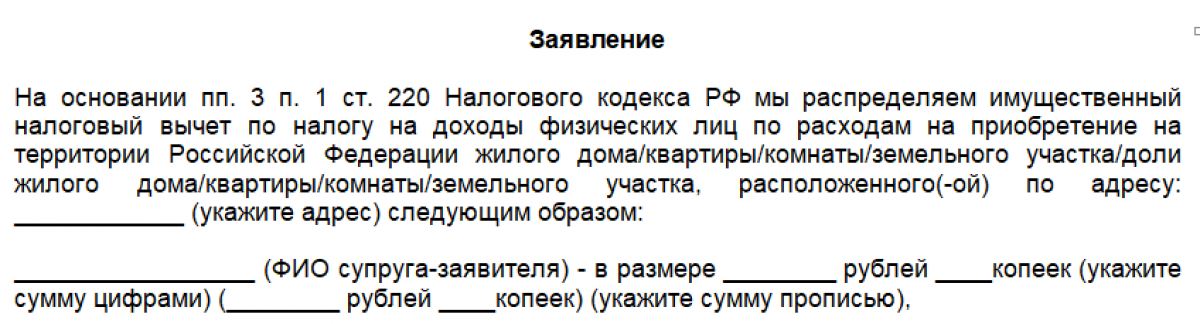

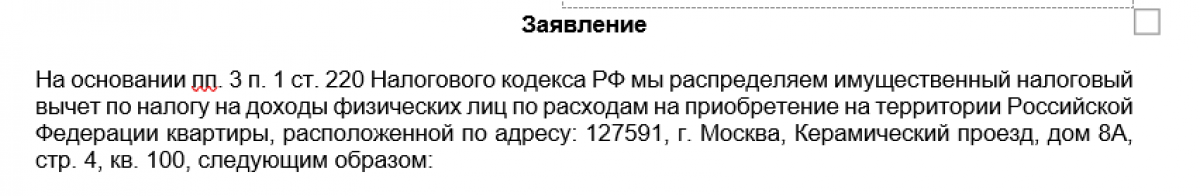

Форма заявления супругов о распределении имущественного налогового вычета

Официально форма этого заявления не утверждена.

Но есть форма заявления о распределении вычета между супругами (образец), которую рекомендовала применять ФНС России. Образец заявления можно посмотреть в приложении к письму ФНС России от 22.11.2012 N ЕД-4-3/19630@.

Так что составить заявление о распределении налогового вычета между супругами можно в произвольной форме. При этом считаем разумным ориентироваться на образец заявления о распределении налогового вычета между супругами, предложенный ФНС России.

Структура заявления супругов на распределение налогового вычета

Заявление о распределении вычета между супругами (скачать образец можно по ссылке ниже) состоит из следующих частей:

- шапка,

- название,

- основное содержание,

- дата и подписи.

Давайте разберем каждую подробно.

Шапка заявления

В шапке заявления о распределении имущественного вычета между супругами (скачать образец вы можете дальше в статье) указывают следующие сведения:

- наименование налогового органа, куда подается заявление,

- сведения о супругах, которые подают заявление: для каждого это ФИО, ИНН, адрес места жительства (тут надо указать адрес прописки согласно паспортным данным),

- контактные данные каждого супруга: телефон, адрес электронной почты (по желанию).

Название заявления

Образец, который рекомендовала применять ФНС России, называется просто заявлением. Можно использовать и другие названия, например:

- заявление о распределении имущественного налогового вычета между супругами,

- заявление о распределении имущественного налогового вычета между супругами в связи с покупкой квартиры/комнаты/жилого дома/земельного участка.

Содержание заявления

Суть заявления о распределении долей между супругами на налоговый вычет – указать, как супруги договорились распределить между собой имущественный налоговый вычет по НДФЛ на приобретение недвижимости.

Для этого в заявлении приводят:

- название объекта, в отношении которого заявляется вычет, – квартира, комната, жилой дом, земельный участок,

- адрес такого объекта,

- суммы, в которых вычет распределяется между супругами – их лучше указать цифрами и прописью (напомним, что максимальная сумма вычета для каждого супруга составляет 2 000 000 рублей),

- ссылку на применяемые нормы права – это положения НК РФ, а также ГК РФ и СК РФ.

В заявлении можно (но не обязательно) указать налоговый период - календарный год, за который супруги распределяют вычет.

Дата и подписи в заявлении

В конце заявления супругов о распределении имущественного налогового вычета надо обязательно указать дату его составления.

Подписать бланк заявления о распределении налогового вычета между супругами должны оба супруга - надо проставить личные подписи с расшифровкой.

Как можно распределить вычет между супругами при покупке недвижимости?

В заявлении для распределения вычета между двумя супругами должно быть указано, как они договорились распределить между собой вычет. Для этого в заявлении пишут, в каком размере вычет полагается каждому супругу. Помните, что максимальная сумма вычета для каждого супруга не может быть больше 2 000 000 рублей.

Распределять доли между собой вы можете по своему усмотрению – никаких ограничений здесь нет. Решение о том, как распределить вычет между собой, супруги могут принимать, ориентируясь на размер расходов, которые каждый из них понес на покупку жилья. Но это вовсе необязательно. Супруги могут распределить вычет как угодно, руководствуясь любыми критериями, которые они выбрали самостоятельно.

Если стоимость квартиры больше 4 000 000 рублей, разумно распределить вычет так, чтобы каждый из супругов мог использовать его максимальную сумму в 2 000 000 рублей.

Распределить вычет между вами и вашим супругом можно следующим образом:

- в равных долях.

- в любой пропорции.

- в соотношении 100 % и 0 % – это, когда вычет получает только один супруг. Право на распределение вычета таким способом подтверждается налоговыми органами (например, письма УФНС РФ по г. Москве от 12.05.2011 N 20-14/4/46265, от 11.11.2010 N 20-14/4/118132).

Раздел в равных долях означает, что при стоимости квартиры 3,6 миллиона рублей вычет распределяется по 1 800 000 рублей вам и вашему супругу. При стоимости квартиры 5 000 000 рублей – по 2 000 000 рублей вам и вашему супругу.

Раздел в любой пропорции означает, что вычет делится не поровну: например, при стоимости квартиры 2,6 миллиона рублей – 1 000 000 рублей вам и 1 600 000 рублей вашему супругу или 600 000 рублей вам, а 2 000 000 рублей - вашему супругу.

При стоимости квартиры 1 800 000 рублей возможны следующие варианты распределения: 1) 1 700 000 вам, 100 000 вашему супругу, 2) 1 600 000 вам, 200 000 вашему супругу, 3) 1 400 000 вам, 400 000 вашему супругу, 4) 1 200 000 вам, 600 000 вашему супругу, 5) 1 000 000 вам, 800 000 вашему супругу, 6) 800 000 вам, 1 000 000 вашему супругу, 7) 600 000 вам, 1 200 000 вашему супругу, 8) 400 000 вам, 1 400 000 вашему супругу, 9) 300 000 вам, 1 500 000 вашему супругу, 10) 200 000 вам, 1 600 000 вашему супругу, 11) 100 000 вам, 1 700 000 вашему супругу. Кроме предложенных, вы можете выбрать любой другой вариант, когда часть суммы из 1 800 000 рублей распределяется вам, а часть – вашему супругу.

Можно ли изменить распределение вычета между супругами после подачи заявления?

Ответ на этот вопрос зависит от того, начата процедура возврата налога, или еще нет.

Если супругам уже предоставлен вычет, нельзя перераспределить этот вычет или его остаток, переносимый на последующие налоговые периоды. Ведь НК РФ не разрешает налогоплательщику отказываться от уже предоставленного имущественного налогового вычета. Это мнение разделяют Минфин России (например, письмо от 27.08.2021 N 03-04-05/69466) и ФНС России (например, Информация ФНС России).

Но если процедура возврата НДФЛ еще не началась, супруги могут изменить порядок распределения между собой вычета за покупку недвижимости, который они указали в поданном заявлении. Для этого надо подать уточненную налоговую декларацию 3-НДФЛ и новое заявление о распределении вычета между супругами (заявление о перераспределении вычета между супругами). На такую возможность указал Минфин России (письмо от 31.10.2017 N 03-04-07/71600).

Распределение вычета по доле ребенка в приобретенной недвижимости

Если доля в приобретенной недвижимости оформлена на несовершеннолетнего ребенка, родитель или родители могут получить вычет в размере расходов на покупку этой доли.

Так, родитель, который за счет собственных денег купил квартиру в общую долевую собственность со своим несовершеннолетним ребенком, имеет право на получение вычета по своей доле и по доле, приходящейся на ребенка (письмо УФНС России по г. Москве от 12.04.2012 N 20-14/032447@).

Если недвижимость оформлена только на одного супруга и ребенка, второй супруг может претендовать на распределение вычета в отношении доли супруга и в отношении доли ребенка. Например, если купленная в браке квартира оформлена напополам на жену и дочь, вычет можно распределить на мужа (отца) в отношении доли жены, а также в отношении доли дочери. Но возможен и другой вариант – вычет по доле дочери может получить мать, а вычет по доле матери можно распределить между ней и отцом.

Важно! При получении вычета родителем по доле несовершеннолетнего ребенка, а также при распределении вычета по этой доле между обоими родителями ребенок не лишается права на получение имущественного налогового вычета в будущем. Когда он станет совершеннолетним и сможет на свои деньги приобрести в собственность другую недвижимость, он получит право на имущественный вычет. Такое же право у него появится, если до наступления совершеннолетия у него будут источники собственного дохода, с которых удерживается НДФЛ 13 % и за счет которых он купит новую квартиру, дом, земельный участок и т.п. Такие разъяснения приведены в Постановлении Конституционного Суда РФ от 01.03.2012 N 6-П.

Если супруги хотят распределить вычет ребенка между собой, потребуется заявление о распределении вычета ребенка между супругами.

Пример распределения вычета на ребенка

Супруги купили новую квартиру за 3 миллиона рублей, оформив ее в долевую собственность жены, мужа и ребенка – каждому по 1/3.

По общему правилу, вычет супругам-родителям положен в размере, пропорциональном их долям в праве собственности на недвижимость (по 1/3). То есть вычет жене и мужу будет по 1 000 000 рублей каждому. Предположим, что это устраивает супругов, и распределять вычет другим образом они не хотят.

Родители ребенка также могут заявить к вычету расходы, которые они фактически произвели на покупку доли ребенка – еще 1 000 000 рублей. Заявить его к вычету может один родитель - например, отец. В этом случае отец ребенка будет претендовать на вычет в 2 000 000 рублей (по своей доле - 1 000 000 рублей и по доле ребенка - 1 000 000 рублей), а мать ребенка - на вычет в 1 000 000 рублей (только по своей доле).

Однако вычет по доле ребенка можно распределить между его матерью и отцом с помощью заявления о распределении вычета ребенка между супругами. Так, вычет по доле ребенка можно поделить между родителями поровну, по 500 000 рублей - тогда отец и мать будут заявлять к вычету по 1 500 000 рублей каждый. А если вычет по доле ребенка распределен, например, как 300 000 рублей отцу и 700 000 рублей матери, отец заявит к вычету 1 300 000 рублей, а мать – 1 700 000 рублей.

Здравствуйте. Каждый из супругов должен обращаться за предоставлением вычета самостоятельно, путем подачи декларации и заявления. Однако сделать это можно в течение трех лет по окончании налогового периода (календарного года), в котором налогоплательщиком были произведены соответствующие расходы. В Вашей ситуации супруг мог бы подать декларацию до 2023 г. включительно.

Распределение вычета между супругами может понадобиться, например, при покупке ими в совместную собственность квартиры. Если заработок одного из супругов значительно выше, то и применение вычета (возврата ранее уплаченного НДФЛ) выгоднее сделать непропорциональным.