Сроки подачи 6-НДФЛ за 2 квартал 2025 года

Напомним, что с 1 января 2023 года большинство отчетных форм предоставляются в единую дату — не позднее 25-го числа месяца, следующего за отчетным периодом. В связи с этим форма 6-НДФЛ по итогам полугодия 2025 г. должна была быть подана до 25 июля 2025 года.

Срок уплаты налога тоже поменялся. Теперь большинство налогов зачисляется на ЕНС не позднее 28-го числа текущего месяца. В эту дату уплачивается НДФЛ, удержанный с 1-го по 22-е число текущего месяца.

НДФЛ, начисленный и удержанный с 23-го по последнее число текущего месяца, подлежит уплате в бюджет в новый срок — до 5-го числа следующего месяца. Подоходный налог, исчисленный и удержанный с 23-го по 31-е декабря, подлежит уплате в бюджет в последний рабочий день года (в 2025 году это 30 декабря).

Статья по теме: Платежное поручение по ЕНП в 2026 году Платежное поручение по ЕНП заполняйте в соответствии с обновленным в последние годы законодательством РФ. Как правильно заполнить единую платежку по налогам в 2026 году? Какие нюансы при этом нужно учесть? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееЕсли доходы в течение налогового периода получили более 10 человек, то сведения подаются электронно (п. 2 ст. 230 НК РФ). Если выплаты начислены 10 и менее физлицам, то допускается предоставление формы 6-НДФЛ на бумаге.

Нулевой расчет при отсутствии выплат физлицам и операций по налогу направлять в ИФНС не требуется. Однако, в целях избежания проблем с налоговой необходимо до срока подачи предоставить в налоговую соответствующие пояснения по поводу того, почему не будет сдана форма 6-НДФЛ.

Статья по теме: 6-НДФЛ в 2025 году: какие изменения? С 2025 года введена пятиступенчатая шкала НДФЛ. Были ли в связи с этим внесены корректировки в форму расчета 6-НДФЛ ? Узнаем об этом подробнее ниже в статье. Подробнее6-НДФЛ за 2 квартал 2025 года — по какой форме отчитываться

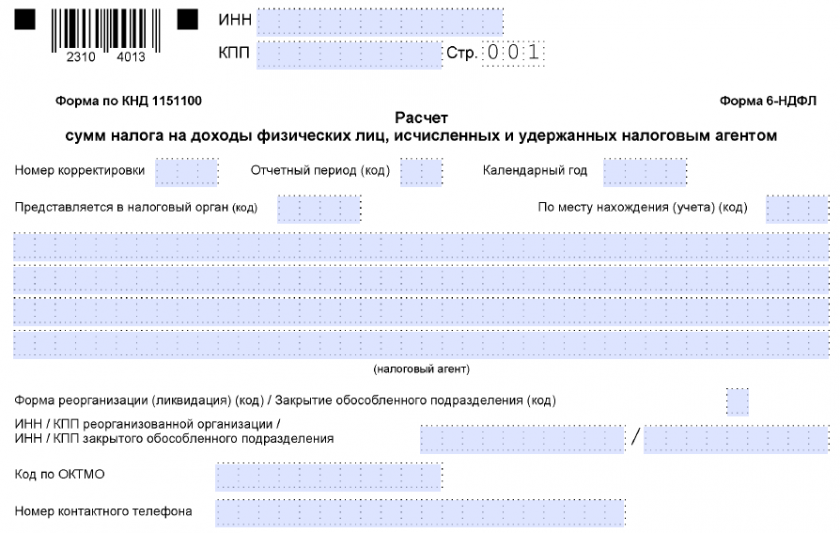

Унифицированный бланк формы и правила по его заполнению приводятся в приказе ФНС от 19.09.2023 № ЕД-7-11/649, в ред. от 09.01.2024 (далее — Порядок заполнения).

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

Форма 6-НДФЛ с отчетности в 2025 году

Напомним основные требования:

- коррекция внесенных данных специальными средствами запрещена;

- печать допустима только на одной стороне листа;

- для текста используются заглавные печатные буквы;

- неиспользуемые поля прочеркиваются.

Каждая страница формы 6-НДФЛ должна быть пронумерована и подписана руководителем или иным представителем налогового агента с указанием даты заполнения. Количество листов проставляется в специальном поле на первой странице документа.

Как заполнить 6-НДФЛ за 2 квартал 2025 года

Если отчет первичный, то на титульном листе в поле «Номер корректировки» указывается «0--». Уточняющие формы нумеруются по порядку, начиная с «1--», затем «2--» и др.

В отчете за полугодие нужно проставить код отчетного периода (Приложение 1 к Порядку заполнения):

- «52» — если проходит реорганизация или ликвидация;

- «31» — во всех остальных случаях.

Код ИФНС выбирается по месту представления расчета. В поле «По месту нахождения (учета)» ИП проставляют шифр «120» (по месту прописки ИП), а юрлица, отчитывающиеся по месту нахождения, — «214». Организациям для указания наименования разрешено использовать сокращенное название, закрепленное в уставе компании.

Реорганизующиеся или ликвидирующиеся фирмы должны проставить соответствующий код, характеризующий характер изменений (из Приложения 4 к Порядку). Например, для закрывающихся «обособок» в 2025 году это будет значение «9».

На заметку! Компаниям, у которых изменился ОКТМО в связи с появлением нового муниципального образования, необходимо предоставить не менее двух расчетов 6-НДФЛ, по новому и старому ОКТМО в отдельности (письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Раздел 1

В разделе 1 формы 6-НДФЛ за 2 квартал (точнее, за полугодие) отражаются данные по подлежащему перечислению НДФЛ:

- за полугодие текущего (2025) года — в строке 020;

- только за апрель, май, июнь текущего года — в стр. 021-026.

По стр. 010 указывается КБК налога.

В строках 021-026 прописываются налоговые суммы, сгруппированные в соответствии со сроками, в которые они должны быть перечислены в бюджет. Фактические даты перечислений средств в бюджет в расчете не отражаются. Сумма налога по всем строкам 021-026 включается в общую налоговую сумму с начала года, указанную в стр. 020 расчета.

Если агент возвращал налог физлицам в апреле – июне (в соответствии со ст. 231 НК РФ), то заполняются строки 031-036. Кроме того, общая сумма возвращенных с начала отчетного года средств (за полугодие) вносится в стр. 030 раздела 1.

На заметку! Если налоговый агент удерживал НДФЛ по разным ставкам, то первых разделов в расчете 6-НДФЛ за полугодие 2024 года будет несколько (по числу применяемых ставок).

Раздел 2

Вторых разделов в расчете 6-НДФЛ за 2 квартал 2025 г. тоже может быть несколько, так как по каждому КБК и налоговой ставке заполняется отдельный лист. В разделе 2, как и в разделе 1, данные отражаются как за 6 месяцев первого полугодия нарастающим итогом (по строкам 110-160, 170-190), так и сведения за 3 месяца последнего квартала (по строкам 161-166, 191-196)

Отдельно выделяются:

- Доход, выплаченный высококвалифицированному специалисту, и сумма исчисленного НДФЛ.

- Суммы фиксированных авансовых платежей.

- Размер налога на прибыль организации, подлежащего зачету.

- Сумма НДФЛ, начисленная и уплаченная в иностранном государстве.

Общее количество человек, получивших доходы, указывается в одной строке: 110.

При заполнении нужно учитывать, что:

- вычеты и документально потвержденные расходы, уменьшающих налогооблагаемый. Причем, доход в стр. 130 не могут быть больше, чем сумма доходов по стр. 120 (раньше это была стр. 110);

- суммы исчисленного и удержанного налога по стр. 140 и стр. 160 могут не совпадать. В частности, если были доходы в натуральной форме, с которых не удержан НДФЛ.

Далее приведем пример заполнения расчета 6-НДФЛ за 2 квартал 2025 года.

При заполнении 6-НДФЛ часто возникает вопрос об отражении в расчете аванса. Подробные разъяснения по нему дали эксперты «КонсультантПлюс». Получите бесплатный пробный демодоступ к КонсультантПлюс и переходите в Готовое решение.

Пример заполнения формы

В ООО «Смайлик» в 2025 году работает 4 человека. Договоров подряда в текущем году компания не заключала, дивидендов не начисляла и не выплачивала, налоговых вычетов не предоставляла.

Ежемесячные начисления за полгода составили:

- в период с 1 по 22 января 2025 г. — выплачены доходы в размере 100 000 руб. С них удержан НДФЛ — 13 000 руб. (срок перечисления налога в бюджет — 28 января 2025 г.);

- с 23 по 31 января 2025 г. — 30 000 руб. Удержан НДФЛ — 3 900 руб. (срок его перечисления — 5 февраля 2025 г.);

- с 1 по 22 февраля 2025 г. — 150 000 руб. Начислен налог — 19 500 руб. (срок перечисления НДФЛ — 28 февраля 2025 г.);

- с 23 по 29 февраля 2025 г. — 40 000 руб. Удержан НДФЛ — 5 200 руб. (срок его перечисления — 5 марта 2025 г.);

- с 1 по 22 марта 2025 г. — 160 000 руб. Начислен налог — 20 800 руб. (срок перечисления НДФЛ — 28 марта 2025 г.);

- с 23 по 31 марта 2025 г. — 20 000 руб. Удержан НДФЛ — 2 600 руб. (срок перечисления налога — 5 апреля 2025 г.);

- в период с 1 по 22 апреля 2025 г. выплачены доходы в размере 100 000 руб. Исчислен налог — 13 000 руб. (срок перечисления НДФЛ в бюджет — 28 апреля 2025 г.);

- с 23 по 30 апреля 2025 г. — 30 000 руб. Удержан НДФЛ — 3 900 руб. (срок его перечисления — 5 мая 2025 г.);

- с 1 по 22 мая 2025 г. — 150 000 руб. Исчислен налог — 19 500 руб. (срок перечисления НДФЛ — 28 мая 2025 г.);

- с 23 по 31 мая 2025 г. — 40 000 руб. С них удержан НДФЛ — 5 200 руб. (срок перечисления налога — 5 июня 2025 г.);

- с 1 по 22 июня 2025 г. — 160 000 руб. Начислен налог — 20 800 руб. (срок перечисления НДФЛ — 28 июня 2025 г.);

- с 23 по 30 июня 2025 г. — 20 000 руб. Удержан НДФЛ — 2 600 руб. (срок перечисления налога — 5 июля 2025 г.).

Общие доходы работников за 6 месяцев 2025 г. — 1 000 000 руб.

Стандартными вычетами на ребенка не пользуется ни один работник. Потому что все 4 работников — без несовершеннолетних детей (обучающихся детей до 24 лет).

Всего за полугодие было начислен и удержан НДФЛ в размере 130 000 руб.

Все операции бухгалтер общества отразит в форме 6-НДФЛ за 2 квартал 2025 года, образец заполнения которой представлен ниже:

Скачать образец заполнения формы 6-НДФЛ за 2 квартал 2025 года

Итоги

С отчетности за 1 квартал 2024 года применяется обновленная форма расчета 6-НДФЛ. Срок ее подачи в ИФНС за полугодие 2025 года — не позднее 25 июля 2025 года.