Кто обязан сдавать 6-НДФЛ

Любой работодатель, выплачивающий доходы работникам, выступает налоговым агентом по НДФЛ. С каждой выплаты физическому лицу он удерживает НДФЛ и не позднее 28-го числа месяца перечисляет его в бюджет — на единый налоговый счет (ЕНС). А затем ежеквартально отчитывается в налоговую об удержанных и перечисленных суммах.

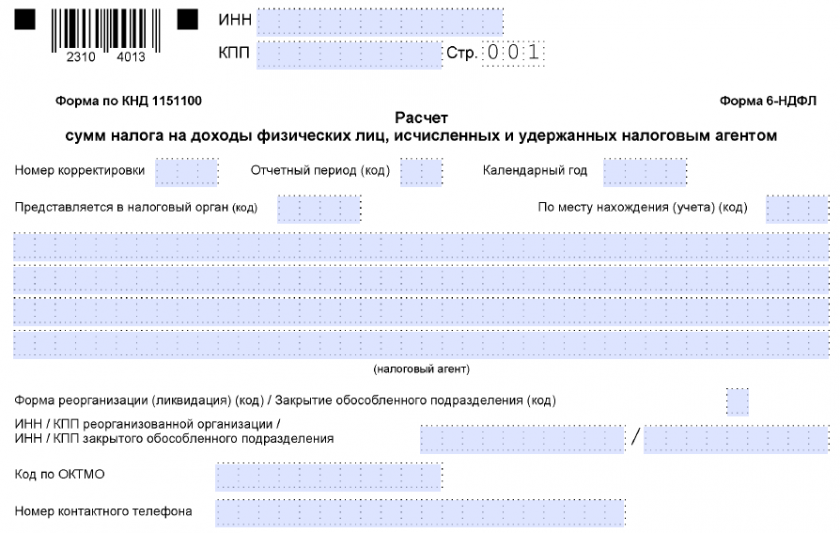

Для предоставления сведений разработан унифицированный бланк — форма 6-НДФЛ. Порядок его заполнения и подачи в инспекцию закреплен приказом ФНС 19.09.2023 № ЕД-7-11/649@ (далее — Порядок заполнения).

Для оформления отчета по форме 6-НДФЛ за 9 месяцев используйте бланк из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ в редакции приказа от 09.01.2024 №ЕД-7-11/1@. Скачать бланк можно бесплатно, кликнув по картинке ниже.

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

Форма 6-НДФЛ с отчетности в 2025 году

Отчет может быть представлен на бумаге или электронно. Формат зависит от численности работников. Если она составила 10 и менее человек, то работодатель вправе выбирать — бумажный или электронный вариант. Однако если работников больше 10, то следует представлять сведения только в электронном виде (абз. 7 п. 2 ст. 230 НК РФ).

Как проверить 6-НДФЛ на ошибки, детально разъяснили эксперты «КонсультантПлюс». Изучите Готовое решение, получив пробный демо-доступ к справочно-правовой системе «КонсультантПлюс», бесплатно.

Как заполнить 6-НДФЛ за 3 квартал 2025 года

При составлении отчета требуется соблюдать требования, перечисленные в пунктах 1.1-1.12 Порядка по заполнению. Сведения вносятся заглавными буквами. Строки бланка заполняются слева направо, начиная с первой клетки. Каждая клетка предназначена только для одного символа. В полях, по которым нет показателей, ставьте 0. Если поле указания чисел остаются пустые клетки, поставьте в них прочерки.

Бланк состоит из 5 страниц:

- титульный лист;

- раздел 1 — Данные об обязательствах налогового агента;

- раздел 2 — Расчет исчисленных, удержанных и перечисленных сумм НДФЛ;

- приложение 1 — Справка о доходах и суммах налога физического лица (заполняется в расчете за год).

Нумерация страниц формы начинается с титульного листа (стр. 001) и продолжается в сквозном порядке. На каждом листе указывается ИНН и КПП организации, а также дата составления и подпись уполномоченного (на составление) лица.

На титульном листе укажите данные работодателя — название организации или Ф.И.О. индивидуального предпринимателя, коды ИНН, КПП, ОКТМО, календарный год. В поле «Отчетный период» указывается двузначный код, соответствующий периоду (приложение № 1 к Порядку заполнения). В отчете за третий квартал (9 месяцев) указывают код 33.

В строке «Представляется в налоговый орган» указывается код инспекции, состоящий из четырех цифр — 7201, 7720 и т. д. В поле «По месту нахождения» проставляют код места, по которому предоставляется отчет (приложение № 2 к Порядку заполнения). Если отчитываетесь по месту нахождения организации, то укажите код 214.

В блоке «Достоверность и полноту сведений подтверждаю» поставьте код лица, предоставляющего отчет. Если подает сама организация (налоговый агент), то ставят цифру 1. Ниже полностью прописывается фамилия, имя и отчество уполномоченного лица, например, директора.

Для заполнения разделов 1 и 2 понадобятся данные бухучета:

Для заполнения разделов 1 и 2 понадобятся данные бухучета:

- о выданных суммах в пользу работников за последние 3 месяца;

- о наличии права работников на вычет;

- об удержанных суммах НДФЛ.

Обратите внимание, что в отчет попадут не все начисленные суммы. При подготовке расчета за 3 квартал, мы анализируем только 3 месяца — июль, август, сентябрь. Зарплата за сентябрь будет выплачена в октябре, когда наступит другой отчетный период (4 квартал). Соответственно, и налог будет удержан только в 4 квартале.

Статья по теме: Сроки сдачи 6-НДФЛ в 2025 году (таблица) Сроки сдачи 6-НДФЛ с 2025 года не изменились. В какие сроки нужно отчитаться о доходах физлиц в 2025 году? Какие последствия ждут работодателей, опоздавших с отчетом? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееРассмотрим алгоритм заполнения отчета 6-НДФЛ за 3 квартал 2025 года на следующем примере. В организации трудятся 3 человек. На вычет прав ни у кого нет.

Форму будем заполнять со второго раздела. Показатели вносятся с начала года, нарастающим итогом. Это значит, что если мы составляет отчет за 3 квартал, то собираем данные за 9 месяцев — с января по сентябрь.

|

Период выплаты дохода |

Сумма выплаченного дохода (руб.) |

Удержан НДФЛ (руб.) |

|

01.01.2025 по 30.06.2025 |

1 100 000 |

143 000 |

|

01.07.2025 по 22.07.2025 |

100 000 |

13 000 |

|

23.07.2025 по 31.07.2025 |

30 000 |

3 900 |

|

01.08.2025 по 22.08.2025 |

150 000 |

19 500 |

|

23.08.2025 по 31.08.2025 |

40 000 |

5 200 |

|

01.09.2025 по 22.09.2025 |

160 000 |

20 800 |

|

23.09.2025 по 30.09.2025 |

20 000 |

2600 |

|

Итого: |

1 600 000 |

208 000 |

По строке 120 покажем сумму дохода работников за 9 месяцев - 1 600 000 руб.

В поле 110 указывается количество работников, получивших доход, в строке 130 — сумма предоставленных им вычетов. Нашим работникам вычеты не предоставлялись, поэтому ставим прочерк.

В строке 140 отражается начисленная сумма налога: 1 600 000 руб. х 13% = 208 000 руб. В нашем случае эта сумма равна удержанной, потому что мы успели удержать НДФЛ еще в сентябре. Поэтому в строке 160 тоже показываем 208 000 руб.

В строке 140 отражается начисленная сумма налога: 1 600 000 руб. х 13% = 208 000 руб. В нашем случае эта сумма равна удержанной, потому что мы успели удержать НДФЛ еще в сентябре. Поэтому в строке 160 тоже показываем 208 000 руб.

В строках 161 - 166 фиксируем показатели доходов и НДФЛ по срокам удержания и перечисления:

В разделе 1 показываем суммы удержанного НДФЛ. В строке 020 отражается общая сумма налога, удержанного с дохода всех работников за 9 месяцев (с января по сентябрь) отчетного периода — 208 000 руб.:

В разделе 1 показываем суммы удержанного НДФЛ. В строке 020 отражается общая сумма налога, удержанного с дохода всех работников за 9 месяцев (с января по сентябрь) отчетного периода — 208 000 руб.:

А далее в строках 021-024 показывается разбивка удержанного налога по срокам перечисления:

- строка 021 — 01.07.2025 по 22.07.2025;

-

строка 022 — 23.07.2025 по 31.07.2025;

-

строка 023 — 01.08.2025 по 22.08.2025;

-

строка 024 — 23.08.2025 по 31.08.2025;

- строка 025 — 01.09.2025 по 22.09.2025;

- строка 026 — 23.09.2025 по 30.09.2025.

Скачать образец заполнения формы 6-НДФЛ за 9 месяцев 2025 года можно бесплатно, кликнув по картинке ниже:

Скачать образец заполнения формы 6-НДФЛ за 9 месяцев 2025 года можно бесплатно, кликнув по картинке ниже:

Итоги

С отчетности за 1 квартал 2025 года применяется новая форма расчета 6-НДФЛ. Срок предоставления отчетности за 9 месяцев 2025 года — не позднее 27 октября 2025 года (перенос с 25 числа, субботы, на понедельник).