РСВ за 4 квартал 2025 года

Бланк РСВ за 2025 год

Сдача РСВ за 4 квартал 2025 года происходит по форме, по которой уже отчитывались за прошлые расчетные периоды в 2024 году (согласно приказу ФНС "Об утверждении форм РСВ" от 29.09.2022 № ЕД-7-11/878@). Данная форма при этом должна применяться в редакции от 13.09.2024 года.

Бланк по теме: Расчет по страховым взносам с 2025 года

Расчет по страховым взносам с 2025 года

Узнайте больше о новом бланке РСВ, новый бланк РСВ, который применяется с 2025 года (начиная с отчетности за 1-й квартал).

В Разделе 1 формы указываются показатели сумм страховых взносов, подлежащих уплате по данным плательщика, производящего выплаты и другие вознаграждения физлицам, с отражением кода КБК, на который подлежат зачислению суммы страховых взносов, исчисленные за расчетный (отчетный) период (в частности, за 4 квартал 2024 года).

Срок сдачи РСВ за 4 квартал 2025 года — с 9 до 26 января 2026 года (в один из рабочих дней). Потому что 25 января 2025 г. - это воскресенье.

Как заполняется годовая декларация?

Все показатели в РСВ за расчетный период, то есть, за год, указывайте нарастающим итогом. В соответствующих графах нужно указать сумму взносов за последние три месяца расчетного периода, то есть, за 4 квартал 2025 года.

Следует учитывать, что с 2026 года сдача нулевого РСВ не допускается. Узнайте больше из экспертной публикации, размещенной в системе "КонсультантПлюс". Оформите пробный доступ бесплатно.

Разделы, обязательные для заполнения, при наличии начислений физлицам по трудовым договорам и ГПД, для организаций, ИП, частнопрактикующих лиц (адвокатов, нотариусов):

При этом, с 2023 года страховые взносы на ОПС, ОСС на случай ВНиМ, ОМС уплачиваются по единому тарифу, то есть, в размере:

- 30% — от суммы выплат работникам (исполнителям по ГПД) и в в пределах установленной единой предельной величины базы для исчисления страховых взносов (в 2025 году это 2 759 000 руб. выплаченной одному работнику (исполнителю) зарплаты, нарастающим итогом с 1 января 2025 года, а в 2026 году — 2 979 000 руб.);

- 15,1% — от суммы выплат, превышающих указанную предельную величину.

ИП за себя уплачивает взнос в фиксированном размере (в 2025 году это 53 658 руб., а в 2026 году — 57 390 руб.) + 1% с суммы, превышающей 300 000 руб. за год. Подробнее о страховых взносах можно почитать здесь.

Все остальные разделы заполняют отдельные категории налогоплательщиков (юридические лица и ИП), а именно:

| Раздел 2, подраздел 1 к разделу 2 (расчеты за год) | Подраздел 2 раздела 1 | Подраздел 3 раздела 1 |

Подраздел 4 раздела 1, Приложение 5 раздела 1 |

Приложение 1-3 раздела 1 | Приложение 4 раздела 1 |

| Главы крестьянских (фермерских) хозяйств | Плательщики взносов (из ст. 428 НК РФ), начисляющие пенсионные взносы по доп. тарифам |

Уплачивающие взносы на дополнительное соцобеспечение членов летных экипажей самолетов, а также, отдельных категорий работников предприятий угольной промышленности |

Начисляющие взносы с выплат в пользу физлиц, подлежащих в соответствии с международными договорами РФ отдельным видам (-у) обязательного соцстрахования |

Применяющие пониженные тарифы страховых взносов (плательщики, перечисленные в пп. 3, 7, 15, 18 п. 1 . ст. 427 НК РФ - указываются в зависимости от того, что написано в шапке Приложения). В частности, это - российские организации, включенные в реестр организаций, осуществляющих деятельность в сфере радиоэлектронной промышленности, в сфере промышленного компекса и ОПК

|

Выплачивающие доходы студентам - очникам из студотрядов (плательщики взносов из пп. 20 п. 1 ст. 427 НК РФ) |

Применять пониженные тарифы, в частности, могут:

Помним! При заполнении отчета РСВ за 4 квартал 2025 года в нем не должно быть значений со знаком минус. Сотрудники ИФНС не примут такой документ, так как у застрахованного лица на его лицевом счете не может быть суммы меньше нуля.

Помним! При заполнении отчета РСВ за 4 квартал 2025 года в нем не должно быть значений со знаком минус. Сотрудники ИФНС не примут такой документ, так как у застрахованного лица на его лицевом счете не может быть суммы меньше нуля.

Важно! С 2026 года условия для применения пониженных взносов существенно ужесточаются.

Статья по теме: Заполнение РСВ при пониженном тарифе: образец Начиная с 1 квартала 2023 года плательщики страховых взносов должны поквартально сдавать новую форму РСВ, утв. Приказом ФНС № ЕД-7-11/878@ 29.09.2022. Разберем заполнение РСВ при пониженном тарифе и приведем образец заполнения некоторых приложений. ПодробнееОформляем титульный лист

В титульном листе заполняем все поля, кроме отведенных для работников налоговой инспекции. Рассмотрим некоторые из них:

| Поле отчета формы РСВ за 4 квартал 2024 года | Значение поля |

| Номер корректировки |

"0" — первичный расчет РСВ; "1", "2" и др. — номера уточненных расчетов. Важно! Номера уточненок должны быть последовательными (идти по порядку) |

| Расчетный (отчетный) период |

"21", "31", "33", "34" – 1 кв., полугодие, 9 мес., год соответственно. При реорганизации (ликвидации) компании коды будут следующими: "51", "52", "53", "90" При снятии с учета в качестве ИП (главы К(Ф)Х) коды будут такие: "83", "84", "85", "86" – 1 кв., полугодие, 9 мес., год |

| Календарный год |

Год, за который сдается отчет. В расчете РСВ за 4 квартал 2025 года — "2025" |

| Среднесписочная численность |

Расчет можно произвести в порядке, приведенном в п. 14 Указаний по приказу Росстата от 22.12.2023 № 678 (а с 1 февраля 2025 года — п. 6 Указаний по заполнению формы 1-Т из приказа Росстата от 31.07.2024 № 338). Помним! Обособленные подразделения не заполняют это поле, так как в расчете РСВ численность их сотрудников должна быть включена в состав среднесписочной численности головной организации |

| Форма реорганизации (ликвидация) |

"1" — преобразование; "2" — слияние; "3" — разделение; "4" — выделение; "5" — присоединение; "6" — разделение с одновременным присоединением; "7" — выделение с одновременным присоединением; "9" — лишение полномочий (закрытие) обособленного подразделения; "0" — ликвидация |

| Достоверность и полнота сведений |

"1" — отчет РСВ сдается налогоплательщиком. "2" — расчет представляет уполномоченное лицо. Ниже указывается наименование и реквизиты доверенности или иного подтверждающего полномочия представителя плательщика документа. К форме РСВ прикладывается копия этого документа и предоставляется его оригинал |

| Номер контактного телефона |

Указывается номер телефона плательщика в следующем формате: 8, код, номер Между "8" и кодом, а также между кодом и номером указывается знак " " ("пробел") |

Раздел 1

В разделе 1 указывайте общие показатели по суммам взносов, подлежащих уплате нарастающим итогом с начала года и за последние три месяца расчетного (отчетного) периода.

Статья по теме: Страховые взносы: задачи с решением 2025 года В статье разберем, как рассчитывают и платят страховые взносы. Приведем задачи с решением – 2025 в разных ситуациях. ПодробнееПодраздел 1 к разделу 1

По каждому коду тарифов заполните отдельный подраздел 1 к разделу 1.

Все эти коды утверждены Приложением № 5 к приказу ФНС РФ от 29.09.2022 № ЕД-7-11/878@ (в ред. от 13.09.2024).

Коды пониженных тарифов:

*ЭКБ - электронная компонентная база

*ЭКБ - электронная компонентная база

| Подраздел 1 раздела 1 | Указывается база по страховым взносам и их суммы |

| Подраздел 2 раздела 1 | Предназначен для отражения пенсионных взносов по доп. тарифам |

|

Подраздел 3 раздела 1 |

Заполняется при расчете сумм взносов на дополнительное соцобеспечение членов летных экипажей, а также, отдельных категорий работников предприятий угольной промышленности |

| Подраздел 4 к разделу 1, Приложение 5 раздела 1 |

Для указания сумм страховых взносов, начисленных в пользу физлиц, указанных в п. 6.2 ст. 431 НК РФ |

| Приложение 1-3 к разделу 1 | Заполняется при применении пониженных тарифов страховых взносов. Плательщики таких взносов указаны в пп. 3, 7, 15, 18 п. 1 ст. 427 НК РФ |

| Приложение 4 к разделу 1 | Заполняется при выплате доходов студентам-очникам из студотрядов |

Раздел 3

Количество листов раздела 3 РСВ должно быть равно количеству застрахованных в СФР сотрудников вне зависимости от того, были у них начисления в отчетном периоде или их не было.

Рассмотрим актуальные вопросы заполнения отчета РСВ

| Нужно ли включать сотрудника в отчет РСВ, если по нему не было начислений ? | Да, нужно показать его в количестве застрахованных лиц и в п. 3.1 (Ф. И. О., ИНН, СНИЛС и др.), но не отражать этого работника в строках по физлицам, с доходов которых начислены взносы |

| Всегда ли совпадает численность сотрудников и застрахованных лиц ? | Если все доходы застрахованных сотрудников облагаются страховыми взносами, то их количество будет одинаковым |

|

Включаются ли в количество застрахованных лиц следующие категории сотрудников: 1. Сотрудницы, находившееся в декретном отпуске ? 2. Уволившийся в прошлом квартале сотрудник ? 3. Работник, оформленный по трудовому договору, который весь последний квартал получал пособие, не облагаемое взносами, или находился в отпуске за свой счет ? 4. Директор – единственный учредитель, не получающий зарплату ? 5. Физлицо, выполняющее работы (оказывающее услуги) по договору ГПХ на выполнение работ (оказание услуг) 6. Высококвалифицированный специалист с временным пребыванием в РФ (ФЗ от 25.07.2002 № 115-ФЗ) ? 7. Включаются ли сведения о директоре – единственном учредителе, который не получает доходов ? |

1. Включается только в "Количество застрахованных лиц". В среднесписочную численность сотрудник в декрете не включается. 2. Включается. Однако рекомендуем организации по данному вопросу обратиться в ФНС за официальными разъяснениями, поскольку мнение инспекторов ФНС на местах может отличаться от данного. 3. Нужно. 4. Включается. 5. Указывается. 6. Нет, не указывается. Работников - ВКС с временных пребыванием в РФ не относят к застрахованным лицам по ОПС. 7. Обязательно включается в численность застрахованных сотрудников |

| Есть ли разница в отражении в РСВ начислений внутренним и внешним совместителям? |

Да, есть. Внешний совместитель — это целая единица в показателях строк численности по каждому виду страхования. Раздел 3 заполняется отдельно на внешнего совместителя. Внутренний совместитель не является еще одной единицей персонала. На него заполняется только один раздел 3. Его доходы указываются суммарно по всем договорам |

| Включаются ли в базу для расчета страхвзносов по единому тарифу выплаты физлицам по ГПД ? |

Да. С 1 января 2023 года физлица, работающие по ГПД, являются застрахованными лицами и на случай ВНиМ. На заметку! Взносы от несчастных случаев и по профзаболеваниям (НС и ПЗ) выплачиваются исполнителю, только если это указано в договоре ГПХ на выполнение работ (оказание услуг). Причем, сведения о начисленных взносах на травматизм указываются не в РСВ, а в ЕФС-1, подаваемом в СФР |

| Нужно ли указывать в РСВ аванс, который выплатили физлицу по ГПД (например, в феврале), но сдачи работ еще не было (она планируется в марте) ? |

Доход по ГПД включается в РСВ в периоде, когда произведено начисление, а именно после сдачи работ или подписания акта о выполнении работ, то есть, в марте. Указывать сумму выплаченного в феврале аванса в форме персонифицированных сведений о физлицах, составляемой за февраль, не нужно (письмо Минфина России от 21.02.2020 N 03-15-06/12725) |

| Какой код категории застрахованного лица указывать для исполнителей по договорам подряда ? | Специального кода нет. В данном случае указывают такой же код, как и для застрахованного лица по трудовому договору, то есть, "НР" |

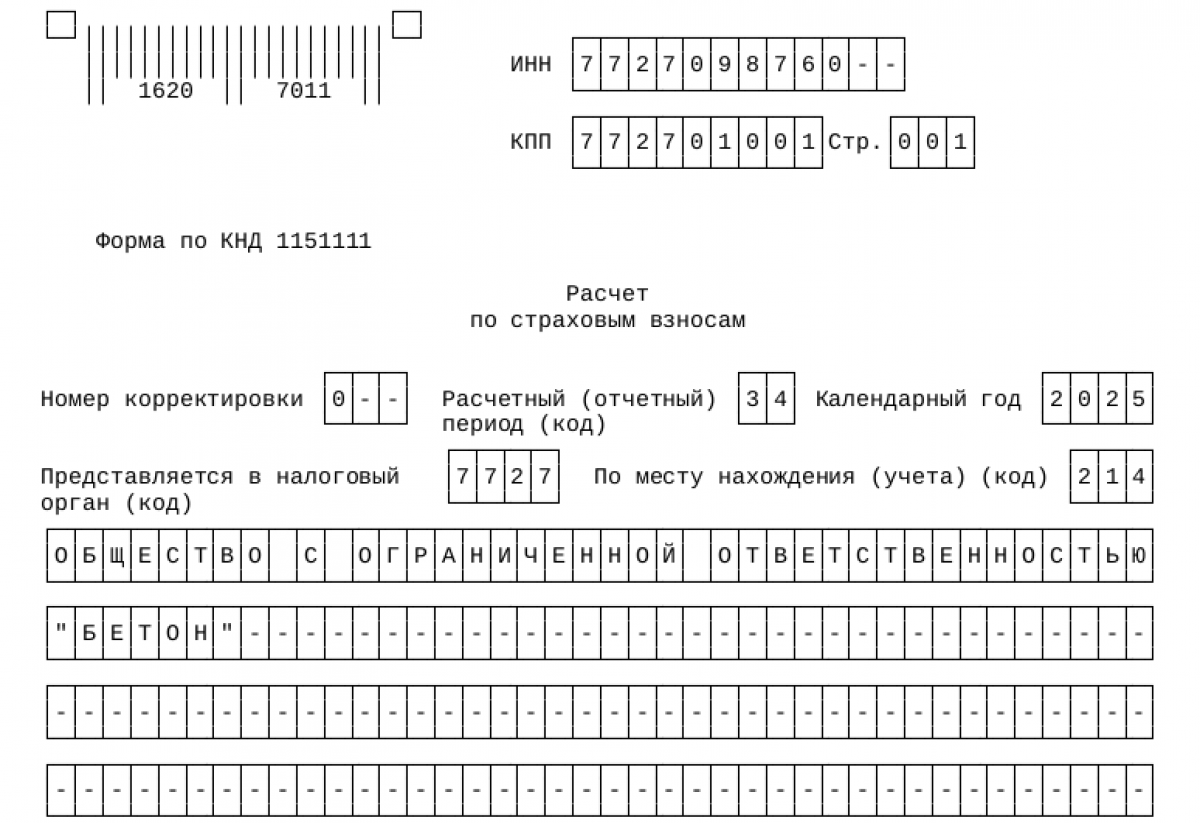

Рассмотрим РСВ за 4 квартал 2025 года (образец заполнения) на примере

Пример: В ООО "Бетон" работают два работника, включая руководителя организации. Они являются гражданами РФ. С работниками оформлены трудовые договоры. На протяжении 2025 года количество работников не менялась.

В марте 2025 года один из сотрудников болел три дня. В этом же месяце ООО "Бетон" оплатило такому работнику больничный на сумму 4 931,52 руб. (условно). Сумма больничного не облагается страхвзносами.

Иных расходов на выплату страхового обеспечения по ВНиМ организация не осуществляла.

Эксперты "КонсультантПлюс" подробно рассказали о том, как заполнять РСВ за 2025 год. Оформите пробный доступ к системе и ознакомьтесь с документом.

Суммы зарплат работников за 2025 год составили:

- за год (расчетный период) — 1 193 181,82 руб. (сумма, подлежащая обложению страхвзносами);

- за последние три месяца расчетного периода, то есть, за 4 квартал 2025 года:

- октябрь 2025 года — 100 000,00 руб.;

- ноябрь 2025 года — 100 000,00 руб.;

- декабрь 2025 года — 100 000,00 руб.

Других выплат в пользу физлиц за 2025 год ООО "Бетон" не осуществляло.

То есть всего работникам было выплачено: 1 198 113,34 руб. = 4 931,52 руб. (оплачен больничный) + 1 193 181,82 руб.

Единая предельная величина базы для начисления страховых взносов ни по одному из работников в указанном периоде не была превышена (2 759 000 руб.).

У ООО "Бетон" нет права на использование пониженных тарифов по страховым взносам. Нет оснований и для применения доптарифов по взносам на ОПС.

ООО "Бетон" рассчитало страховые взносы в отношении выплат по трудовым договорам по единому тарифу, равному 30% от сумму выплат.

По итогам расчетного периода организация заполнила титульный лист, разд. 1, подраздел 1 разд. 1 и разд. 3 формы РСВ.

Данные для остальных разделов (подразделов, приложений) расчета отсутствуют. В итоге, ООО "Бетон" их не оформляло.

Образец заполнения расчета РСВ за 4 квартал 2025 года можно скачать здесь. Бланк формы представлен тут.

Скачать образец заполнения РСВ

Скачать образец заполнения РСВ

Итоги

- При сдаче годового отчета РСВ за 2025 год используется новая форма — утвержденная приказом ФНС России от 29.09.2022 № ЕД-7-11/878@ в ред. от 13.09.2024 года.

- Данным нормативным актом определен также порядок оформления РСВ.