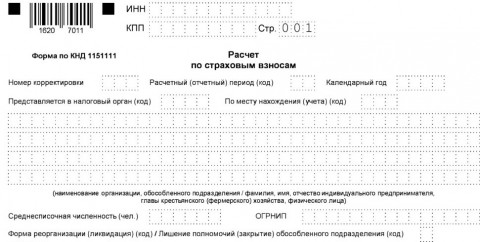

Форма РСВ за 2 квартал 2025 года

Бланк по теме: Расчет по страховым взносам с 2025 года

Расчет по страховым взносам с 2025 года

В июле ИФНС ждет от работодателей «Расчет по страховым взносам» (РСВ). Срок сдачи расчета установлен на 25.07.2025. Это рабочая пятница, поэтому переносов не будет.

Если застрахованных сотрудников не более 10 человек, РСВ примут как электронно, так и в бумажном варианте. Для страхователей с большей численностью допустим только электронный формат документа.

Напомним, что нужно учесть при составлении РСВ (2 квартал 2025), образец заполнения отчета будет приведен в конце статьи.

Актуальный бланк отчета РСВ закреплен в приказе ФНС от 29.09.2022 № ЕД-7-11/878@ в редакции приказа от 13.09.2024 №ЕД-7-11/739@.

Также, приказ содержит Порядок заполнения «Расчета по страховым взносам» с приложениями, где указаны необходимые кодировки, используемые при оформлении отчетной формы.

Как заполнить РСВ за 2 квартал 2025 г. (1 полугодие 2025 г.)

Страхователи, формируя состав Расчета за 2 квартал, в форму РСВ обязательно включают:

- титульный лист;

- раздел 1;

- подраздел 1 к разделу 1;

- раздел 3.

Остальные разделы заполняются при наличии оснований. Если физлицам за 3 последних месяца не производились выплаты, то достаточно сформировать всего 3 листа Расчета: титульный, раздел 1 без приложений и раздел 3.

Прежде чем представим для полугодового РСВ (2025 г.) образец заполнения, напомним основные правила его оформления.

Число подразделов 1 раздела 1 формв РСВ должно соответствовать количеству применяемых тарифов плательщика.

Коды категорий по застрахованным лицам (графа 130 Раздела 3) указываются из Приложения 7 порядка. Например, код «НР» указывается по работникам, зарплата которых облагается по основному тарифу, «МС» — по доходам работников МСП, превышающим МРОТ, а «ЭКБ» — по лицам, занятым у производителей радиоэлектронной продукции.

Поскольку форма представляется за 1 полугодие 2025 г., то в поле отчетного периода на титульной странице ставится шифр «31».

В разделе 1 отражаются сводные данные по начисленным взносам за отчетный период, полученные из остальных разделов отчета.

В подразд. 1 указываются выплаты и взносы по всей организации - за каждый из последних 3 месяцев и нарастающим итогом с начала отчетного года. В отдельных строках приводятся выплаты сверх предельной базы и страховые взносы с них.

Количество застрахованных лиц — это все сотрудники организации, в том числе по договорам ГПХ (ГПД).

По строкам гр. 150 Раздела 3 указывается база для исчисления страховых взносов, в том числе выплаты по ГПД, в размерах, не превышающих для каждого застрахованного лица единую предельную величину базы для исчисления взносов за каждый из последних трех месяцев расчетного (отчетного) периода соответственно, отдельно по каждому месяцу и коду категории застрахованного лица (а в гр. 170 - сумма страховых взносов с нее). По гр. 160 прописываются суммы выплат и иных вознаграждений, начисленных в пользу физлица по договорам ГПХ.

Сумма больничных за первые 3 дня указывается и в сумме выплат и других вознаграждений, и в составе необлагаемых взносами выплат работникам. В составе необлагаемых выплат не прописываются только дивиденды и иные суммы, не являющиеся объектом обложения взносами по ст. 420 НК РФ.

Превышение лимитов по базе

При заполнении РСВ необходимо проверять, не превышают ли начисленные облагаемые доходы отдельных работников установленные предельные лимиты базы для начисления страхвзносов. Порядок отражения данных в этом случае в РСВ поменяется.

Согласно постановлению Правительства РФ от 31.10.2024 № 1457, для страховых взносов в 2025 году предельная база составляет 2 759 000 руб.

Для подсчета страхвзносов с 2025 года действует система дифференцированных ставок:

- 30% с доходов в пределах единого вышеуказанного лимита;

- 15,1% при его превышении.

МСП компании вправе прменять пониженные тарифы страховых взносов, опираясь на МРОТ.

РСВ за 2 квартал 2025: форма для субъектов МСП

Страхователи, являющиеся субъектами малого и среднего бизнеса (МСП), могут ежемесячно использовать пониженный тариф для выплат, превышающих в течение месяца размер федерального МРОТ (пп. 17 п. 1, п. 2.1 ст. 427 НК РФ). В 2025 году МРОТ равен 22 440 руб.

В РСВ указанные начисления обозначаются:

- кодом тарифа плательщика «01» — суммы, начисленные в пределах МРОТ, облагаемые по основному тарифу (в разделе 3 используется код категории «НР»);

- кодом «20» — суммы свыше МРОТ, облагаемые по сниженному тарифу для МСП (код категории «МС»).

Раздел 3 по работникам, получавшим доходы свыше МРОТ, также формируется отдельно по каждому коду категории застрахованного лица.

При пониженных тарифах для МСП оформляются два подраздела 1 и на каждого работника два подраздела 3.2.1.

Выплаты по пониженному тарифу указываются в подразд. 1 с кодом тарифа 20. Код категории застрахованного лица в подразделе 3.2.1 — МС, а для иностранцев — ВЖМС или ВПМС. Выплаты по основному тарифу отражаются, как обычно.

«Расчет по страховым взносам» за 2 квартал 2025 — образец заполнения

Чтобы нагляднее показать, как заполнить расчет за 2 квартал 2025 г. (точнее, за полугодие) воспользуемся данными из примера.

Пример

В компании работает 10 человек, в том числе 9 застрахованных лиц, с выплат которым упачиваются взносы. Организация не включена в реестр МСП, поэтому предприятие применяет только основной совокупный тариф в 30% (а пониженный тариф для МСП в 15% не применяет).

Данные за полугодие 2025 г.: работникам было выплачено 1 866 261,45 руб. (всего выплат в пределах МРОТ + необлагаемые выплаты), из них:

- больничных было на 44 439,90 руб. в том числе за последние три месяца (за апрель, май и июнь 2025 г.):

28 901, 64 руб. (7 179 руб. + 14 543,64 + 7 179 руб.).

В итоге, облагаемая страховыми взносами сумма = 1 821 821,55 руб. (1 866 261,45 руб. - 44 439,90 руб.), в том числе:

- за апрель 2025 г. — 296 658 руб. (база для исчисления взносов);

- за май 2025 г. — 292 236,55 руб.;

- за июнь 2025 г. — 321 517 руб.

Таким образом, за последние 3 месяца отчетного периода исчислено взносов:

Месяц Тариф 01 - 30% апрель 2025 88 997,4 руб. (30% от 296 658 руб.) май 2025 87 670,97 руб. (30% от 292 236,55 руб.) июнь 2025 96 455,1 руб. (30% от 321 517 руб.) Итого (исчислено за последние 3 месяца взносов по тарифу 30%) 273 123,47 руб. Итого взносов за полугодие 2025 (нарастающим итогом) 546 546,47 руб. (30% от 1 821 821,55 руб.)

Все данные и начисления бухгалтер занесла в «Расчет по страховым взносам», образец заполнения которого приведен ниже.

«Расчет по страховым взносам» — образец заполнения за 2 кв. 2025 г.

Образец заполнения РСВ за 2-й квартал 2025, в том числе и по компании из реестра МСП (по пониженному тарифу), есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, то получите пробный демодоступ и бесплатно скачайте образец заполнения РСВ за 2 квартал 2025 г.

Скачать образец заполнения РСВ за 2 квартал в «КонсультантПлюс»

Скачать образец заполнения РСВ за 2 квартал в «КонсультантПлюс»

Итоги

Форма РСВ за полугодие 2025 года сдается не позднее 25.07.2025. Сдавать ее нужно абсолютно всем работодателям и вне зависимости от того, есть ли наемные сотрудники или нет.

Теперь наши полезные советы и новости можно прочитать в телеграме. Подключайте канал «Современный предприниматель» и будьте всегда в курсе событий.