Новая форма декларации по НДС с 2025 года

Какие нововведения утверждены

Новая форма декларации по НДС утверждена приказом ФНС России от 05.11.2024 № ЕД-7-3/989@ и применяется с отчетности за 1-й квартал 2025 года.

Статья по теме: Ставки НДС для УСН с 2026 года Ставки НДС для УСН с 2026 года могут быть стандартными и пониженными. Рассмотрим, кто и какие ставки налога должен применять с 2026 года. ПодробнееБланк состоит из 12 разделов и титульного листа. Основные изменения в декларации по НДС 2025 года касаются раздела 3. Добавлены строки 021, 022, которые отражают базу для расчета налога по ставкам 7 и 5 %, 033, 034 - по 7/107 и 5/105, 031, 032 - по 16,67 и 9,09 (применяется при реализации гражданами РФ - налоговыми агентами продукции из ЕАЭС посредством интернета).

Кроме того, в раздел 9 включили строку с информацией об операциях за истекший период, отраженных в книге продаж. В приложение к данному разделу внесена графа со сведениями из дополнительных листов книги.

Расширен список кодов операций, по которым налог не уплачивается или рассчитывается по нулевой ставке.

Как подготовить новую отчетность

В большинстве случаев заполняется титульный лист, разделы 1, 3, 8 и 9, а также приложения к последним двум. Вносить информацию в остальные блоки нужно, если имеются соответствующие объекты, облагаемые налогом, или операции.

Статья по теме: НДС на УСН с 2026 года Новые правила, касающиеся налога на добавленную стоимость, ввели для упрощенцев с 2025 г. Еще в 2024 г. юрлица, ИП, применяющие УСН, его не платили. Как и что для них может поменяться, какие нововведения ожидаются, НДС для УСН с 2026 года - эти и иные, сопутствующие, вопросы затронем в статье. ПодробнееТитульный лист

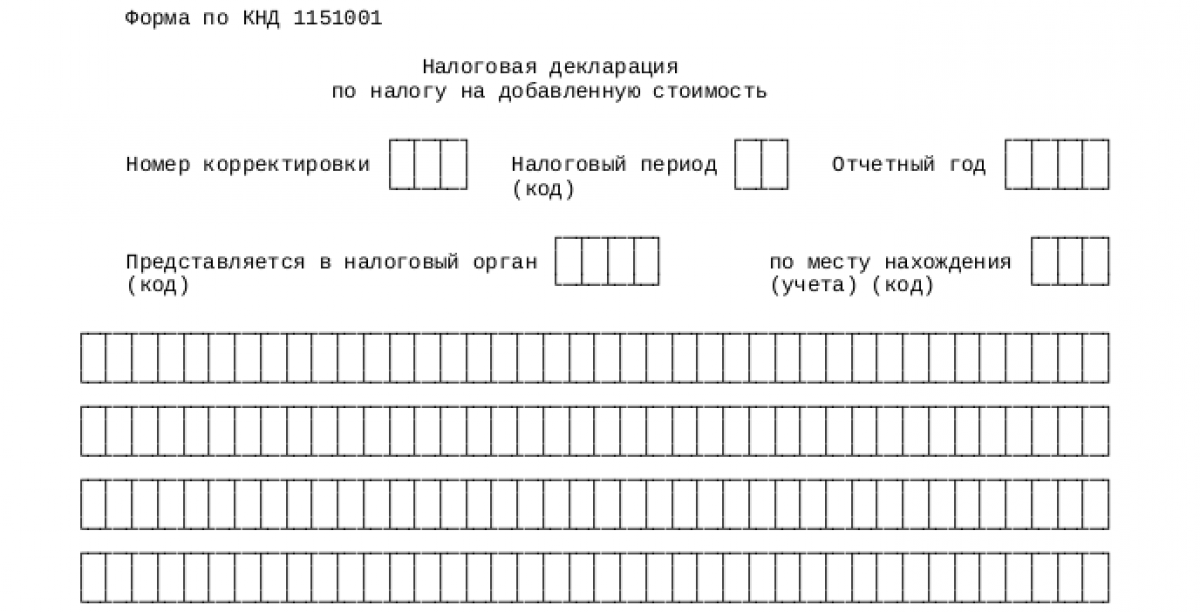

Данная страница декларации НДС 2025 года содержит информацию об отправителе и получателе, включая КПП и ИНН, налоговом периоде, реквизитах инспекции ФНС, в которую документ подается. Указывается номер корректировки и данные о плательщике.

Лист должен быть подписан руководителем или уполномоченным им лицом.

Раздел 1

Указывается сумма, подлежащая уплате. В строке 010 прописывается код ОКТМО, 020 - КБК, 030 - размер платежей для компании, которая не платит НДС, но выставляет счета с учетом налога на добавленную стоимость.

В 040 содержится информация о квартальном налоге, 050 - сумме, подлежащей возврату. Строки 055 и 056 отражают данные о возмещении в порядке заявления.

Как заполнить декларацию по НДС при УСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Раздел 3

Приводятся расчеты налоговых платежей. Блок условно делится на две части:

- Строки 010-118. Заполняется предприятиями, которые занимаются продажей товаров, оказанием услуг, выставляют счета в связи с получением авансов. Сведения обязаны предоставлять упрощенцы, рассчитывающие размер платежей по ставкам 5, 7, 10 или 20 %.

- 120-190. Приводятся суммы к уменьшению налога, например, при вычете входного налога по счетам поставщиков. Применяется на основном режиме с тарифом 10 или 20 %.

Какие поля заполняются

- 010-042 - база для исчисления налога и сумма, начисленная к уплате;

- 043 - экспортные операции, при проведении которых не применяется нулевая ставка;

- 044 - суммы операций по tax-free;

- 070 - предоплаты, которые получены от заказчиков, и размер налога, указанного в авансовых счетах;

- 080 - принятый к вычету налог по авансам, восстановленный в отчетном квартале;

- 118 - итоговая сумма, подлежащая уплате;

- 120 - вычет по счетам поставщиков;

- 130 - вычет, когда делаем предоплату поставщику;

- 135 - НДС при торговле по tax-free;

- 140 - налог при выполнении СМР с целью удовлетворения собственных нужд;

- 150 - таможенный НДС, который уплачен при импорте продукции;

- 160 - налоговые платежи при ввозе груза из ЕАЭС;

- 170 - сумма налога, начисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца со дня отгрузки соответствующих товаров (выполнения работ, оказания услуг);

- 190 - итоговый размер уменьшения.

В строке 200 указывается сумма, которую необходимо перечислить в ФНС, 210 - размер возврата из бюджета.

Декларация по НДС в 2025 году имеет дополнительные поля - 021, 022, 031, 032, 033, 034, предназначенные для организаций и предпринимателей, работающих на упрощенной системе. В них прописывается база для налогового исчисления по ставкам 7, 5, 7/107, 5/105, 16,67 и 9,09 %.

Разделы 8, 9

Отражается информация из книги покупок и продаж. Восьмой раздел заполняется следующим образом:

- 001 - используется только в корректировках;

- 005 - номер записи;

- 010-180 - сведения из книги покупок (графы 2-8 и 10-16);

- 190 - вычет за три отчетных месяца.

В девятом указывается:

- 001 - применяется в корректировках;

- 005 - номер записи;

- 010-220 - информация из книги продаж (графы 2-8 и 10-19);

- 230-280 - итоги раздела (приводятся на последней странице).

До какого числа необходимо подать отчетность

Декларация НДС с 2025 г. предусматривает следующий порядок внесения платежей:

- Нужно направить в ИФНС документ, в котором приведен расчет налога за три месяца.

- Подлежащую уплате сумму следует разделить на три. Налог перечисляется частями на протяжении следующего квартала - до 28-го числа каждого месяца. Если указанная дата совпадает с выходным, платеж переносится на следующий рабочий день.

Например, при уплате налога за первый квартал платежи вносятся до 28 апреля, мая, июня. Разрешается разделить сумму не на три, а на две части или уплатить все сразу. Главное, чтобы на балансе ЕНС были средства.

Новая форма декларации по НДС с 2025 года, в которую включены дополнительные поля, будет применяться с первого квартала указанного года. Она обязательна для упрощенцев с ежегодным доходом, превышающим 60 млн р. Подавать документы в налоговый орган необходимо даже тогда, когда деятельность в отчетном периоде отсутствовала.