Декларация по НДС экспорт в Беларусь

Особенности, нормативно-правовая база экспорта в РБ на 2025 г.

Говоря об экспорте (реализации) товаров из РФ в РБ, следует учитывать, что Беларусь – одна из стран – членов международной организации ЕАЭС. Поставка товаров (экспорт/импорт) между всеми членами данного союза, а следовательно, между РФ и РБ, регулируется:

- Договором о ЕАЭС от 29.05.2014 (г. Астана). По отношению к рассматриваемой ситуации актуальны нормы п. 1 ст. 72 настоящего Договора.

- Протоколом к данному Договору, определяющим порядок взимания НДС, акцизов, алгоритм контроля над их уплатой (см. Прил. № 18).

- Главой 21 НК (касательно НДС).

Правила, нормы названного выше договора и протокола к нему обладают приоритетным значением (применительно к ст. 7 НК)!

Итак, экспорт из России в Беларусь предусматривает налогообложение по нулевой ставке НДС (п. 1 ст. 164 НК, п. 1 ст. 72 Договора о ЕАЭС). Но право на применение данной ставки необходимо документально обосновывать установленным порядком.

Статья по теме: НДС при экспорте в Беларусь из России НДС при экспорте продукции в страны ЕАЭС начисляется по ставке 0 %. Чтобы воспользоваться льготной ставкой НДС при экспорте в Беларусь из России, следует предоставить в инспекцию документы, которые подтверждают право на ее применение. Документы нужно подготовить в течение 180 календарных дней после отгрузки. ПодробнееОсобенности применения 0 % экспортером на разных режимах

Ставку 0 % в рассматриваемой ситуации могут использовать те, кто применяет ОСНО, работает на упрощенке и платит НДС. Порядок ее обоснования для всех российских экспортеров общий.

Напоминаем: упрощенцы начинают платить этот налог с 2025 г., когда совокупный доход становится выше 60 млн р. Если доход ниже 60 млн р., экспортер на УСН (как и все упрощенцы) высвобождается от НДС, поэтому применять ставку 0 % и обосновывать ее уже не нужно.

Особенности применения 0 % для упрощенцев, использующих сниженные ставки НДС, разъясняет ФНС в п. 10 Методических рекомендаций (письмо ведомства № СД-4-3/11815@ от 17.10.2024). Экспорт товаров в ЕАЭС и, соответственно, Беларусь (среди немногих операций) подпадает под нулевую ставку НДС. Поэтому экспортеры-упрощенцы, выбравшие НДС 5 либо 7 %, имеют право на 0 %, но, как и все остальные, должны обосновывать ее применение. При этом вычет «входного» НДС использовать они все равно не могут.

Статья по теме: Как подтвердить нулевую ставку НДС при экспорте Продажа товаров и услуг иностранным организациям облагается пониженной ставкой НДС. Она равна 0 %. Как подтвердить 0 ставку НДС при экспорте и какие документы для этого нужны, рассмотрим далее в статье. ПодробнееКак обосновать применение нулевой ставки

Для целей обоснования примененной ставки 0 % российскому экспортеру нужно на протяжении 180 кал. дн. передать ИФНС подтверждающие документы. Данный срок следует отсчитывать со дня (даты) отгрузки/передачи экспортируемых товаров (применительно к п. 9 ст. 165 НК)!

Подтверждающими документами могут быть:

- экспортные договоры (контракты) по поставкам в Беларусь;

- товаросопроводительная, иная документация, которая может удостоверить отгрузку, оплату, вывоз товаров в РБ.

Исчерпывающий список документов, подтверждающих нулевую ставку, обозначен ст. 165 НК!

Помимо этого, в ИФНС следует предоставить заявление о ввозе товаров, уплате косвенных налогов с пометкой белорусской налоговой инспекции (либо установленный перечень заявлений).

Экспортер, который не подал за 180 кал. дн. в ИФНС документы, обосновывающие нулевую ставку, должен заплатить НДС по общеустановленной ставке. Уплата производится за соответствующий период отгрузки!

Где искать типовые формы

Форма заявления о ввозе товаров, уплате налогов представлена Прил. 1 к Протоколу об обмене информацией между налоговыми органами участников ЕАЭС от 11.12.2009 (ред. от 22.08.2023). Формат электронной версии данного заявления разработан налоговой службой (см. Приказ № ММВ-7-6/634@ от 13.12.2019). Проверять подобные заявления можно через специальный сервис на портале ФНС.

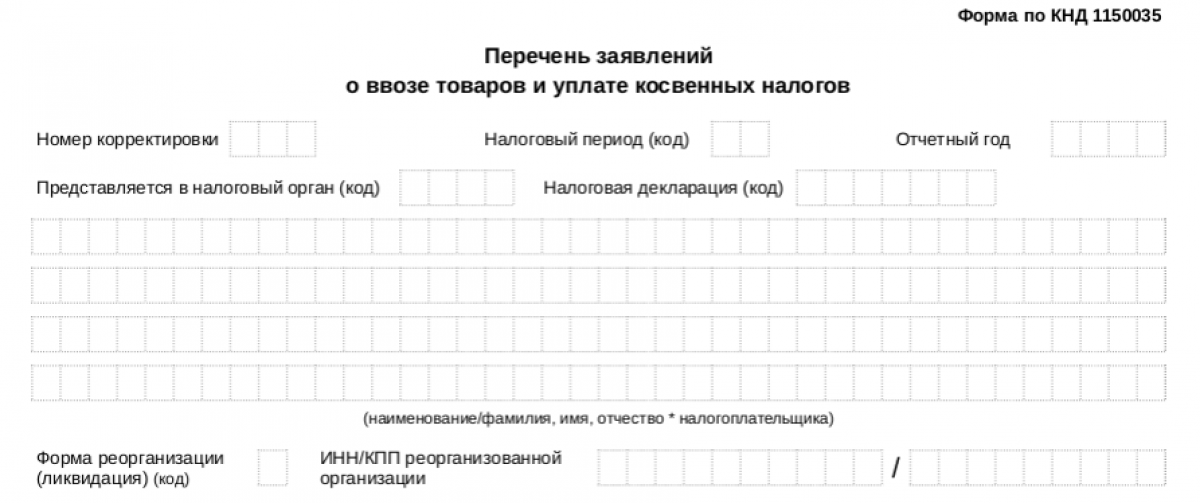

Форма перечня заявлений (КНД 1150035), его формат и правила заполнения введены Приказом ФНС № ММВ-7-15/139@ от 06.04.2015 (послед. ред. – 25.09.2018):

Заполняя такой перечень, нужно указывать реквизиты, показатели, данные из заявлений о ввозе товаров и уплате соответствующих косвенных налогов, заполненных покупателем из РБ.

Для формирования реестров, перечней заявлений (с целью подтверждения 0 %) можно использовать сервис ФНС «Офис экспортера»!

Форма декларации по НДС и ее заполнение по экспорту в РБ

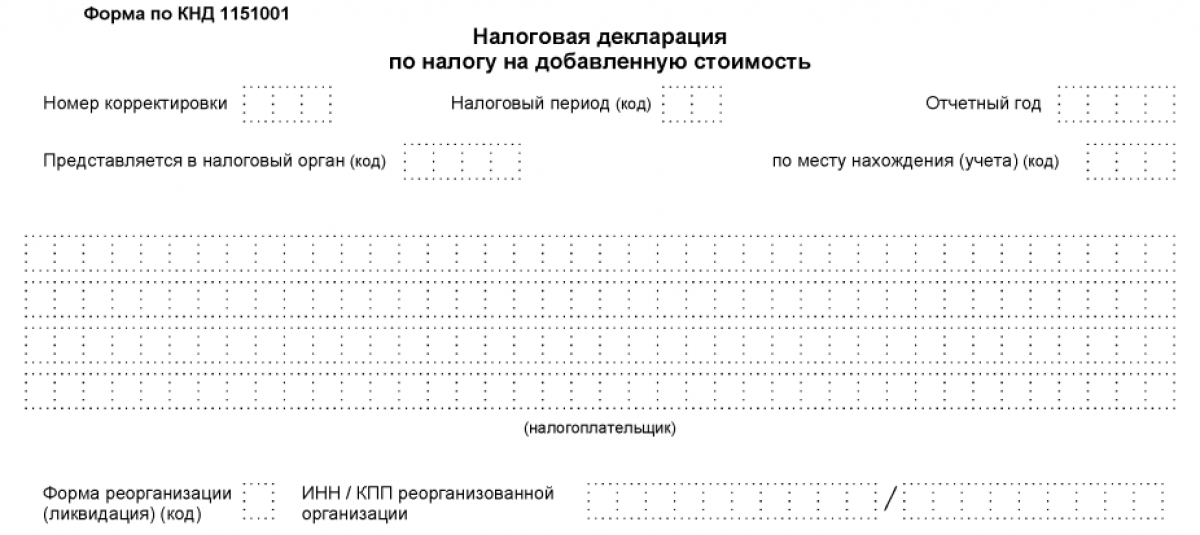

Применение нулевой ставки при экспорте подлежит декларированию. Осуществляется оно в обычном порядке, посредством общей декларации по НДС (КНД 1151001). Ее форма, электронный формат вкупе с порядком заполнения введены Приказом ФНС № ЕД-7-3/989@ от 05.11.2024:

Срок подачи декларации по НДС об экспорте в Беларусь (КНД 1151001) тоже общий – 25-е число после отчетного квартала.

Правила подачи декларации КНД 1151001 и подтверждающих документов обозначены ст. 165 НК. В общем случае их подают вместе!

Особенности заполнения формы КНД 1151001 по экспортируемым товарам немногочисленны:

- все без исключения должны заполнять титул, разд. 1;

- экспортеры в зависимости от своей ситуации могут заполнять разд. 4, 5, 6 (по применению подтвержденной, неподтвержденной ставки 0 %).

Образец заполнения декларации по НДС за 3 квартал 2025 г. при экспорте сырьевых товаров в Беларусь подготовили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите демодоступ и бесплатно переходите к образцу документа.

Скачать образец заполнения декларации в «КонсультантПлюс»

Скачать образец заполнения декларации в «КонсультантПлюс»

Приведем для примера стандартную ситуацию.

Допустим, российская компания-экспортер поставила белорусскому партнеру (несырьевые) товары на сумму 500 000 р. Никаких иных операций, кроме экспорта, она не совершала.

В соответствии с п. 1 ст. 164 НК, п. 1 ст. 72 Договора о ЕАЭС российский экспортер может применить НДС 0 %. Компания собрала все документы, обосновывающие 0 %.

Формируя декларацию КНД 1151001, она должна заполнить титул, разд. 1, 4, 8 и 9. В разделе 4, где отображают налог по реализации товара с применением подтвержденной ставки 0 %, указывается код операции «1010421» (стр. 010) и база налога «500 000» (стр. 020).

Итоги

Экспортируя товары в Беларусь, следует применять НДС 0 %. При этом право на нулевую ставку нужно обосновывать документально и соответствующим образом отображать в обычной декларации по НДС (КНД 1151001, разд. 4, 5, 6).

Если для подтверждения 0 % документов нет, данная ставка признается неподтвержденной. Тогда российский экспортер должен заплатить НДС по общеустановленной ставке.

Скачать форму

Скачать форму Скачать

Скачать