Счет-фактура

Что такое счет-фактура

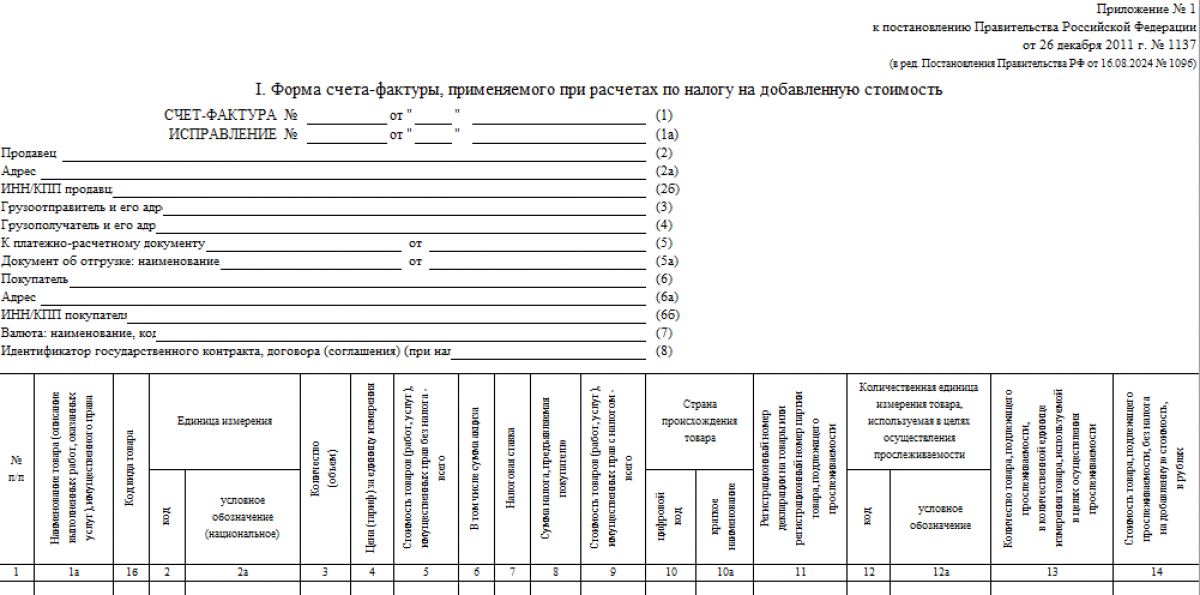

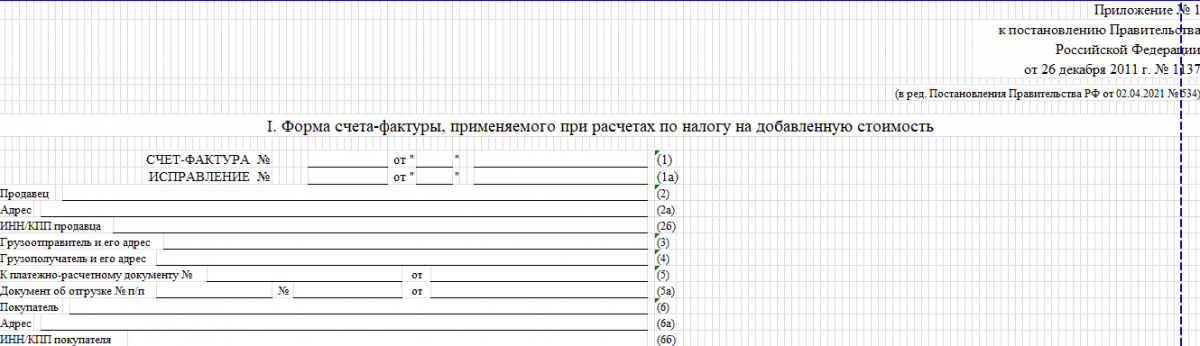

Согласно ст. 169 НК РФ, счет-фактура – это документ, являющийся законным основанием для принятия покупателем к вычету сумм НДС. Причем НДС может быть уплачен за реализацию продавцом товаров, имущественных прав, оказание услуг или выполнение работ. Образец бланка счета-фактуры и Правила ее оформления приведены в Постановлении Правительства РФ № 1137 от 26.12.2011 (далее – Постановлении Правительства № 1137). С 01.10.2024 года используется бланк из постановления Правительства от 16.08.2024 № 1096. Бланк счета-фактуры изменили незначительно: добавили новую графу 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях».

ВНИМАНИЕ! ФНС разъяснили, что показатель в графе 14 никак не влияет на базу НДС. А следовательно счет-фактура без данной графы не вызовет отказ в вычете у покупателя.

Скачать бесплатно бланк счета-фактуры в excel, действующий с 01.10.2024 г. можно здесь.

С 2025 года ИП и предприятия на УСН обязаны будут выставлять счета-фактуры.

Бланк по теме: Счет-фактура при УСН с 2025 годаСчет-фактура оформляется продавцом и выставляется покупателю. Он может быть оформлен (ст. 169 НК РФ):

- на бумаге;

- в специализированной ПО – при наличии у продавца и покупателя совместимого оборудования и компьютерной программы.

Данные о счете-фактуре обязательно заносятся покупателем в книгу покупок. На основании этой документации и налоговой декларации НДС покупатель заявляет вычет по НДС (п. 8 ст. 88 НК РФ, ст. 169 НК РФ).

Электронный счет-фактура

Счет-фактура может быть оформлен не только на бумаге, но и на специализированном ПО в рамках электронного документооборота (при наличии у продавца и покупателя). В электронной форме не указываются строки и графы таблицы, где должны стоять прочерки или не подлежащие заполнению, а также строка под таблицей «Главный бухгалтер» (п. 8 Правил заполнения из Постановления Правительства № 1137, далее – Правил заполнения).

Если вы оказываете услуги, проверьте, правильно ли вы оформили счет-фактуру, с помощью Готового решения от «КонсультантПлюс». Если вы налоговый агент – вам в помощь подробный материал от экспертов «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, пробный демодоступ можно получить бесплатно.

УПД

Кроме счета-фактуры, российским законодательством установлена такая форма документа налогового учета по НДС, как УПД (Письмо ФНС РФ № ММВ-20-3/96@ от 21.10.2013). Отсюда возникает логичный вопрос: в чем разница между УПД и счетом-фактурой. УПД включает в себя счет-фактуру и накладную (акт) о реализации товаров, работ, услуг.

Форма УПД является рекомендательной, а не обязательной к применению. Налогоплательщик НДС вправе использовать либо ее, либо акт (транспортную накладную) и отдельно счет-фактуру.

Статья по теме: УПД: расшифровка в бухгалтерии УПД в бухгалтерии расшифровывается как универсальный передаточный документ. Он совмещает функциональность счета-фактуры с учетными первичными документами, а также позволяет значительно сократить документооборот фирмы и оформлять сделки по поставкам товаров/оказанию услуг и передаче прав. Узнаем, что представляет собой УПД на практике. ПодробнееПравила оформления строк счета-фактуры по НДС

Вычет по НДС предоставляется только при правильном оформлении счета-фактуры. В ее строках (далее – стр.) прописываются (п. 1 Правил заполнения):

- Строка 1 – номер и день оформления счета-фактуры (например, № 369, «10 августа 2022»).

- Стр. 1а – дата исправления и номер счета-фактуры. Если корректировки нет, то в приведенной строке проставляется прочерк.

- Стр. 2 – полное или сокращенное наименование (далее – наименование) юрлица в соответствии с его Уставом или иной учредительной документацией, Ф. И. О. ИП (например, ООО «СЛАВЯНКА-ТОРГ»).

- Стр. 2а – адрес юрлица в соответствии с ЕГРЮЛ, прописка ИП на основании ЕГРИП (например, «309506, Белгородская область, город Старый Оскол, ул. Первой Конной Армии, д. 65»).

- Стр. 2б – ИНН/КПП продавца (например, 3128037360 /312801001).

- Стр. 3 – наименование грузоотправителя в соответствии с его Уставом или другой учредительной документацией. Причем если грузоотправитель – это продавец, то в приведенной строке делается запись «он же». Если это разные лица, то здесь необходимо указать почтовый индекс и юридический адрес грузоотправителя.

- Стр. 4 – наименование, почтовый индекс и адрес грузополучателя (например, АУК «Майский РДК», 308503, Белгородская область, Белгородский район, поселок Майский, ул. Кирова, д. 6). Рекомендуется воспользоваться сайтом npchk.nalog.ru для онлайн-проверки корректности заполнения в счете-фактуре ИНН и КПП продавца и покупателя.

- Стр. 5 – номер и день оформления кассового чека, платежного поручения, требования, ордера или иного документа, указанного в п. 1.13 Положения ЦБ РФ № 762-П от 29.06.2021, к которому приложен счет-фактура. Такая документация оформляется после получения аванса или других платежей в счет предстоящей поставки (например, 389, от 28.07.2022).

- Стр. 5а – номер п/п в соответствии с таблицей, номер и дата оформления накладной (-ых), акта (-ов). Счет-фактура оформляется на протяжении 5 дней со дня составления накладной, акта (п. 3 ст. 168 НК РФ).

- Стр. 6 – наименование покупателя в соответствии с его учредительной документацией (например, АУК «Майский РДК»).

- Стр. 6а – адрес покупателя из ЕГРЮЛ, прописка ИП из ЕГРИП (например, 308503, Белгородская область, Белгородский район, поселок Майский, ул. Кирова, д. 6).

- Стр. 6б – ИНН/КПП покупателя (например, 3102023203/310201001).

- Стр. 7 – валюта и ее код, установленные в классификаторе ОК (МК (ИСО 4217) 003-97) 014-2000 (например, «российский рубль, 643»).

- Стр. 8 – сведения о государственном контракте (ИГК) или договоре, или соглашении (при наличии).

Заполнение таблицы в счете-фактуре

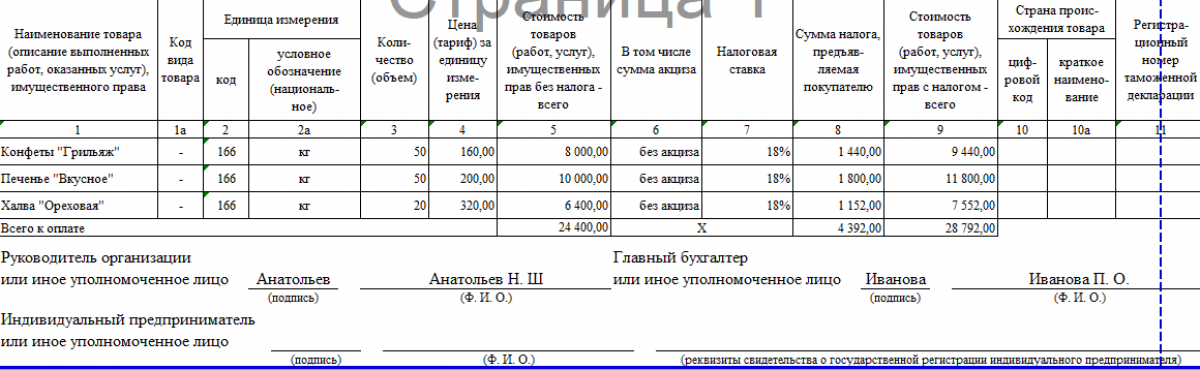

Еще в счете-фактуре обязательно оформляется приведенная под строками таблица. В ее графах (далее – гр.) заносятся следующие данные:

- в графу 1 – порядковый номер;

- в гр. 1а – наименования поставки, отгрузки (например, Конфеты «Космические»);

- в гр. 1б – код вида товара в счете-фактуре в соответствии с Решением Совета ЕАЭК № 80 от 14.09.2021 – приведенная графа оформляется только по товарам, вывезенным из РФ на территорию ЕАЭС;

- в гр. 2, 2а – единица измерения из разд. 1, 2 классификатора ОК 015-94 (МК 002-97) (например, для 1 кг это будет «166, кг»);

- в гр. 3 – объем поставки (отгрузки), то есть количество товаров, работ, услуг (например, «1,5» кг);

- в гр. 4 – цена (тариф) за 1 кг или за иную единицу измерения – такой показатель заносится в счет-фактуру без НДС (например, 504) – в случае применения государственных тарифов (цен) они указываются с учетом НДС;

- в гр. 5 – стоимость всей поставки (отгрузки) без НДС или налоговая база НДС, установленная в соответствии с п. 3, 4, 5.1 ст. 154 НК РФ и п. 1–4 ст. 155 НК РФ;

- в гр. 6 – размер акциза по подакцизной продукции – при отсутствии приведенного показателя в этой графе делается запись «без акциза»;

- в гр. 7 – ставка НДС – по операциям, перечисленным в п. 5 ст. 168 НК РФ, в приведенной графе проставляется запись «без НДС»;

- в гр. 8 – сумма НДС, начисленная продавцом и, соответственно, выставленная покупателю, или сумма НДС, начисленная по налоговой базе, приведенной в гр. 5 счета-фактуры (п. 4 ст. 164 НК РФ), – по операциям, установленным п. 5 ст. 168 НК РФ, проставляется запись «без НДС»;

- в гр. 9 – стоимость всей поставки (отгрузки) с учетом НДС;

- в гр. 10, 10а – сведения об иностранном товаре на основании классификатора ОК (МК (ИСО 3166) 004-97) 025-2001 (при наличии такой поставки, отгрузки);

- в гр. 11 – регистрационный номер декларации на товары, выпущенные в Калининградской области и после завершения действия таможенной процедуры в соответствии со ст. 13 ФЗ № 16 от 10.01.2006, или декларации на товары, импортируемые в РФ из ЕАЭС, – при наличии партии товара, подлежащей прослеживаемости, в эту графу заносится ее регистрационный номер;

- гр. 12, 13 – оформляются, когда выставляется счет-фактура на товары, приведенные в Перечне Постановления Правительства РФ № 1110 от 01.07.2021 и подлежащие прослеживаемости (при наличии поставки, отгрузки), – если таковых товаров нет, то приведенные графы могут быть удалены из таблицы счета-фактуры (Письмо ФНС РФ № ЕА-4-26/1125@ от 01.02.2022);

- гр. 14 - заполняется при продаже прослеживаемых товаров. Хдесь указывайте стоимость прослеживаемых товаров без НДС.

Значения показателей из гр. 4–6, 8 и 9 не округляются. Показатели указываются и в рублях, и в копейках (для поставок, отгрузок иностранных товаров – в евро, долларах и центах, и др.). Строка «Всего к оплате» заполняется для оформления книги продаж, покупок.

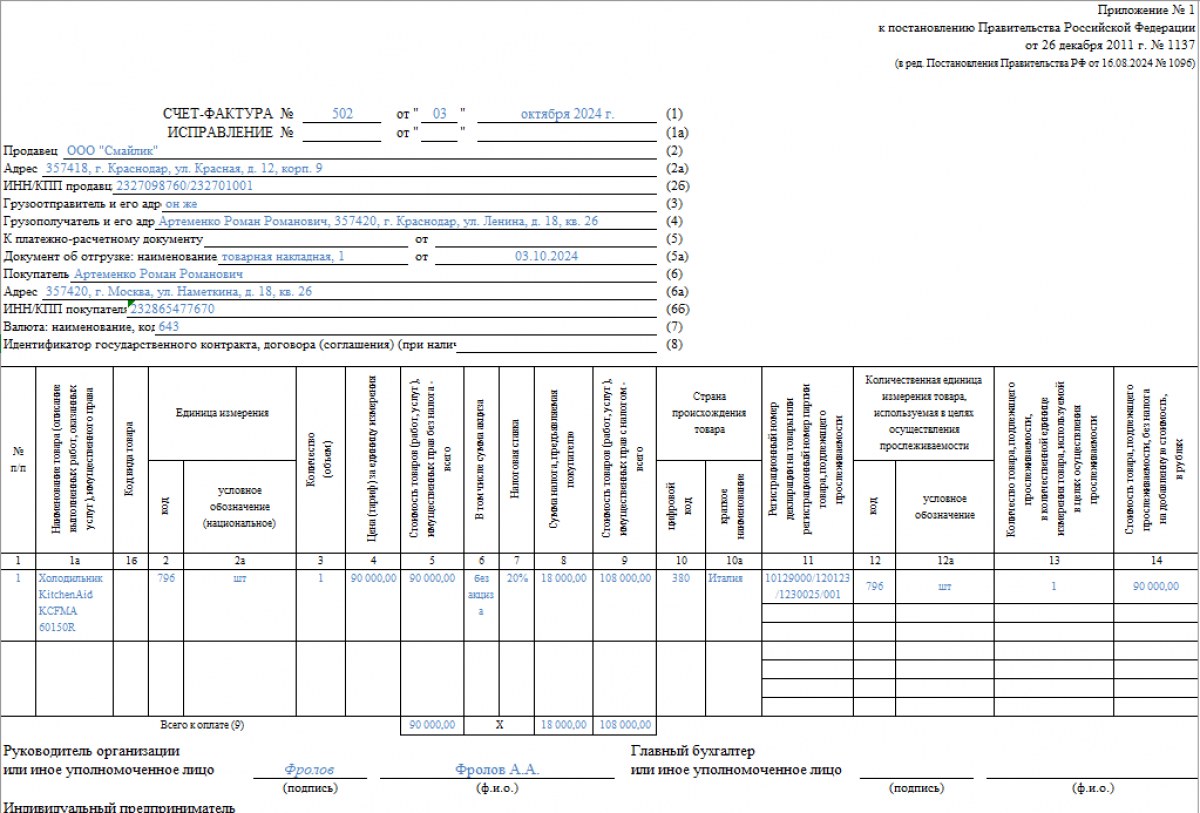

Образец заполнения счета-фактуры при продаже прослеживаемых товаров можно скачать по ссылке ниже:

Скачать образец заполнения счета-фактуры

Кто подписывает счет-фактуру

Законодательством РФ установлено, кто подписывает счет-фактуру. Свои Ф. И. О. (полностью) и подписи на ней указывают следующие лица со стороны продавца:

- руководитель компании (предприятия, организации);

- ИП – если продавец является ИП, здесь же указываются реквизиты свидетельства о госрегистрации ИП;

- главбух.

Счет-фактура может быть заверен и подписями уполномоченных лиц приведенных подписантов.

Электронный счет-фактура удостоверяется ЭЦП ИП, руководителя организации (компании, фирмы) или другого уполномоченного лица (п. 6 ст. 169 НК РФ).

Счет-фактура на бумаге оформляется в 2 экземплярах. Один из них остается у продавца, а другой выставляется покупателю.

Ставится ли печать на счете-фактуре

При оформлении счета-фактуры возникает логичный вопрос: ставится ли печать на счете-фактуре. По закону уже с 2015 г. печать не относится к обязательным реквизитам этого документа. Это стало возможным с 07.04.2015 (п. 7 ст. 2 ФЗ № 208 от 26.12.1995, п. 5 ст. 2 ФЗ № 14 от 08.02.1998).

Итоги

С 01.10.2024 года применяется новый бланк счета-фактуры в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Налоговики пояснили, что значение данной графы никак не влияет на налоговую базу по НДС, а значит основания для отказа в вычете у покупателя не возникает.