Счет-фактура при УСН с 2026 года

Счет-фактура на УСН: выставляется или нет в 2026 году

В 2026 году упрощенцы освобождены от обязанности уплачивать НДС. А значит, выставлять счета-фактуры и сдавать отчетность по НДС им не нужно.

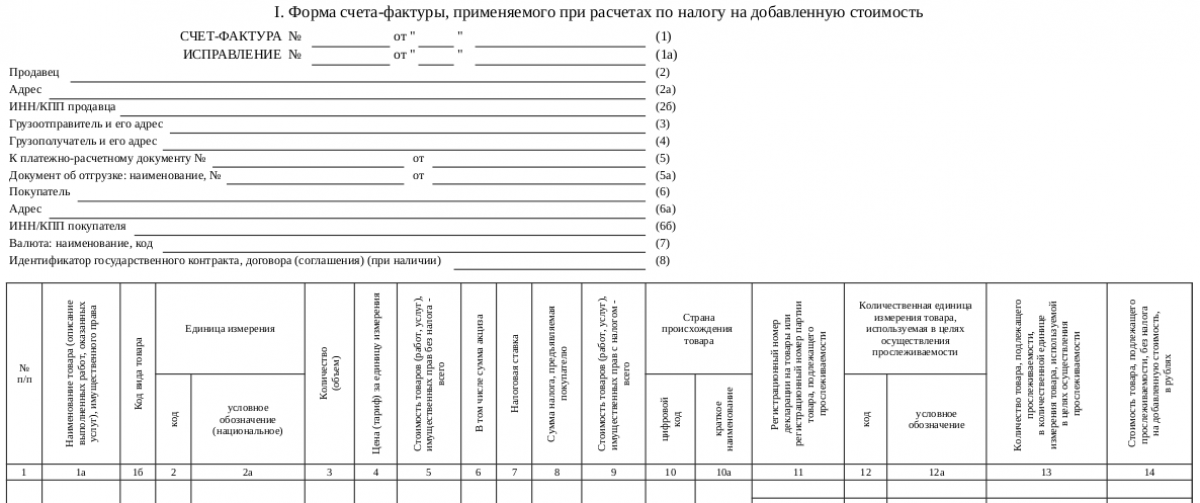

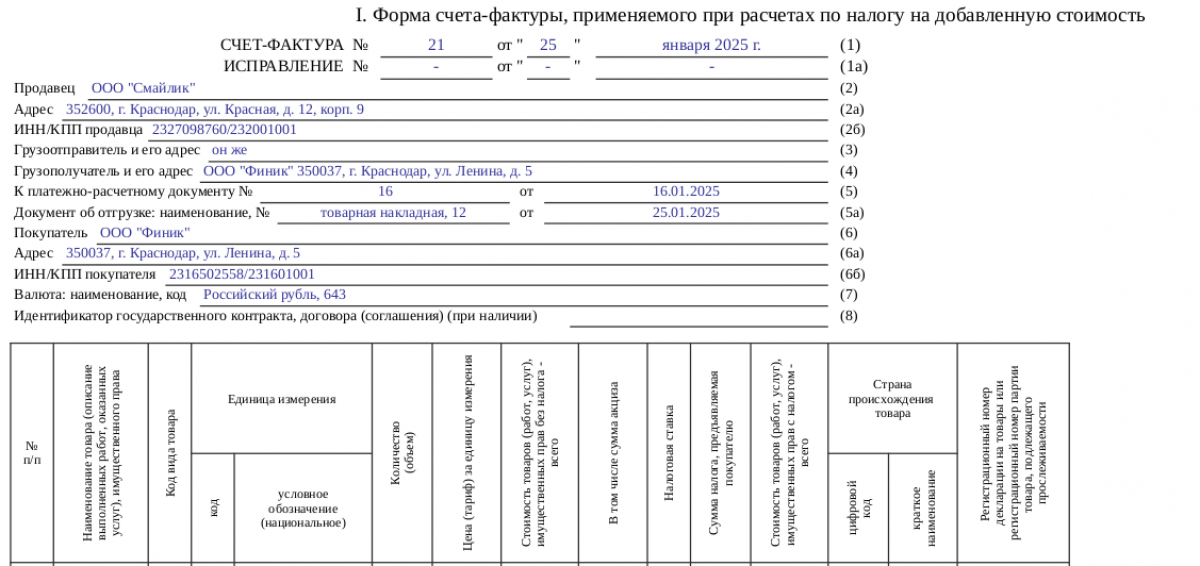

Бланк по теме: Счет-фактура

Счет-фактура

Многие владельцы бизнесов задаются вопросом, можно ли на УСН выставлять счета-фактуры. Ответ положительный. Предприятие или ИП на УСН вправе выставить счет-фактуру и обязано уплатить НДС. Такие ситуации происходят, когда:

- Контрагенту-покупателю необходимо получить вычет по НДС, он может попросить оформить соответствующие документы.

- Организация или ИП на УСН является налоговым агентом и на основании посреднического или агентского договора осуществляет услуги по реализации товаров иностранных компаний, не являющихся налоговыми резидентами РФ; продает конфискат; участвует в покупке или аренде госимущества.

- Участник товарищества имеет долю участия в инвестиционном или простом товариществе (основание - п. 2 ст. 346.11 НК, ст. 174.1 НК).

Нужно иметь в виду: если бизнесмен на УСН выставил счет-фактуру с НДС, то он обязан перечислить сумму НДС в бюджет и сдать декларацию.

Бланк счета-фактуры для УСН с 2025 не планируют глобально изменять. Скачать бланк счета-фактуры можно бесплатно, кликнув по картинке ниже:

В каких случаях возникает обязанность выставлять счета-фактуры для УСН с 2026 года

Закон № 176-ФЗ от 12.07.2024 вводит обязанность оформлять счета-фактуры для всех предприятий и ИП, доходы которых с начала 2025 года превысят 20 млн р., а также, для тех, чьи доходы за 2026 г. превысили в совокупности 20 млн р. Единственным моментом, отличающим УСН от ОСНО, становится налоговая ставка и возможность выставлять счета-фактуры «без НДС» при УСН. Уведомлять налоговую об отсутствии обязанности отчитываться по НДС и перечислять налог не надо, это происходит автоматически.

То есть, если доходы с начала 2026 года не превышают 20 млн р., а также доходы за 2025 год не превысили 20 млн р., платить НДС и выставлять счет-фактуру не нужно. Если же доходы спецрежимника превышают лимит в 20 млн р., есть 2 варианта рассчитывать и платить налог:

- По обычной ставке (22 или 10 %) и применять вычеты.

- По пониженной ставке (5 или 7 %), но без вычетов входного НДС.

ВАЖНО! При выборе пониженной ставки применять ее надо не меньше 3 лет подряд. Заявление о выборе не подают, избранный способ инспекция увидит из декларации (ст. 170 НК РФ, Письмо Минфина от 26.07.2024 № 03-07-07/69907).

О плюсах и минусах применения пониженных ставок НДС 5 и 7 % для организаций и ИП на УСН подробно рассказали эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Например:

Выручка ООО «Фауст» в марте 2026 года - 75 млн р.

Начиная с апреля ООО «Фауст», применяющий УСН, выставил счет-фактуру с НДС со ставкой 5 %.

А в сентябре 2026-го выручка ООО «Фауст» составила уже 291 млн р. Следовательно, с октября 2026-го в счетах-фактурах данной фирмы пора указывать 7%-й налог.

Отчетность и сроки перечисления НДС для ООО и ИП на упрощенке

Плательщики НДС (кроме освобожденных от уплаты налога) направляют декларации исключительно через системы ТКС. Срок - не позднее 25-го числа месяца, следующего за прошедшим налоговым периодом. Порядок заполнения и форма утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (с дополнениями и изменениями).

По предварительной информации отмена счетов-фактур на УСН пока не предполагается, и надо готовиться к тщательному учету доходов и ведению книги продаж.

Итоги

Спецрежимники на УСН с 2026 года обязаны будут выставлять счета-фактуры в случае, если их совокупный доход с начала года превысит 20 млн р. При этом они вправе выбрать одну из схем: либо платить налог по стандартным ставкам 22 или 10 % и применять вычеты, либо применять пониженные ставки 5 или 7 %, но вычеты не использовать.

Скачать бланк

Скачать бланк