Обязательно ли составлять учетную политику

В настоящее время ни в одном нормативном акте нет прямого указания на то, что ИП должны иметь учетную политику. Порядок определения налоговой базы строго регламентирован:

-

при УСН – гл. 26.2 НК РФ;

-

для ОСНО – гл. 23 НК;

- при патентной системе надо руководствоваться положениями гл. 26.5 НК и региональным законодательством;

- при ЕСХН – гл. 26.1 НК.

Но факт того, что документ надо составлять и предпринимателям, косвенно подтверждает п. 2 ст. 11 НК. В нем говорится о том, что в учетной политике налогоплательщик определяет способы учета доходов и расходов. А к налогоплательщикам относятся и ИП (в соответствии со ст. 19 НК).

Кроме того, есть ряд моментов, по которым надо закрепить выбранный вариант учета: для обоснованности включения затрат в налоговую базу (если это положено по закону), чтобы защитить предпринимателя в случае налоговой проверки.

Состав учетной политики ИП на 2025 г.

Что включать в состав учетной политики, зависит не только от применяемой системы, но и от целей, для которых она будет использоваться: для бухучета, налогового или управленческого учетов. В любом случае прежде всего в документе надо отразить:

-

порядок налогообложения;

-

применяемые формы учета – самостоятельно разработанные или унифицированные (для бухучета дополнительно – применяемый рабочий план счетов), ведение в электронном виде ли на бумажных носителях, с помощью программных средств или без них.

Желательно указать ответственного за ведение учета (сам ИП или другое должностное лицо, например, бухгалтер).

Точного перечня вопросов, подлежащих отражению в учетной политике, не существует. ИП может самостоятельно очертить круг необходимых сведений, помогающих досконально разобраться в методах ведения расчетов.

Учетная политика ИП на УСН

Учет доходов

Полностью указывать формирование доходной части налоговой базы в соответствии с НК нет необходимости. Например, учетная политика ИП УСН «доходы» (образец) может включать в себя:

- объект налогообложения "Доходы";

-

перечень доходов от основных видов деятельности, а также список доходов, которые относят к прочим (при раздельном учете разных режимов, например УСН и ПСН, нужен порядок их распределения);

-

учет авансов;

-

прочие необходимые моменты (например, порядок исправления ошибок и изменения учетной политики).

Для учетной политики ИП на УСН «доходы», предусматривающей налоговый учет, достаточно дополнительно прописать пункты об учете затрат, уменьшающих налог (аванс) по УСН 6%: страхвзносов, больничных за счет работодателя (кроме несчастных случаев на производстве и профессиональных заболеваний) и торгового сбора, уплаченного в регионе применения УСН. Так как в итоге большинство расходов при УСН 6% не влияют на налоговые обязательства, дальнейшие пункты есть смысл вводить в УП только при ведении полноценного бухгалтерского учета.

Поэтому далее за основу возьмем учетную политику ИП «доходы минус расходы».

Учет основных средств

В учетную политику включаются сведения об учете основных средств. Что указывают:

-

порядок определения первоначальной стоимости ОС (сумма фактических затрат на приобретение);

- указать, что расходы на приобретение несущественных активов стоимостью менее установленного лимита, не признаваемых в составе ОС, включаются в ту статью отчета о финрезультатах, в которую включалась бы амортизация ОС в отсутствие такого лимита;

-

порядок контроля за наличием и движением "малоценных" ОС. Для этого можно ввести дополнительный забалансовый счет или ограничиться складским учетом;

-

учитывается ли срок эксплуатации ОС у прежнего собственника, или норма амортизации определяется по классификатору;

-

порядок списания ОС.

Указывают метод начисления амортизации (линейный или нелинейный).

Этот раздел важен и в учетной политике ИП на ОСНО, так как амортизация основных средств уменьшает налоговые обязательства.

Учет материалов

Порядок учета материалов описан в ФСБУ 5/2019 «Запасы». В этом разделе описывают порядок определения стоимости сырья и материалов. Например, можно указать что затраты, подлежащие включению в стоимость материалов (на заготовку, доставку и др.), включаются в состав расходов периода, в котором понесены.

Как списываются:

-

по средней себестоимости;

-

по себестоимости каждой единицы;

-

по себестоимости первых по времени поступления единиц (ФИФО).

Можно указать, какие документы служат основанием для списания.

Порядок бухгалтерского учета материалов при применении ФСБУ 5/2019, разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Путеводитель.

Учет товаров

В документе указывают, как формируется стоимость товаров, учитываются ли транспортные расходы. Как списываются:

-

по средней стоимости;

-

по стоимости единицы товара;

-

по методу ФИФО.

Можно подробно описать методику определения сумму расходов по товарам, включаемую в налоговую базу.

Затраты

В разделе можно указать, как формируются прочие затраты (например, по ГСМ). При раздельном учете обязательно нужно расписать, как именно налогоплательщик распределяет расходы (в том числе по зарплате персонала, взносам, больничным) между разными налоговыми режимами.

Убытки

Так как при УСН 15% убытки прошлых лет могут уменьшать налогооблагаемую базу, можно прописать порядок их учета (ведение отдельного регистра, если таковой есть). Далее указать, как они учитываются при получении годовой прибыли. Учетная политика ИП на УСН, образец для «доходов минус расходы», можно скачать ниже.

Учетная политика ИП на ОСНО

Предпринимателям на общем режиме стоит как можно более подробно описывать, какие затраты берутся в уменьшение налоговой базы. Учетная политика может предусматривать вариант применения профессионального вычета по НДФЛ (в каких случаях применяется и как рассчитывается).

Статья по теме: Образец приказа на продление учетной политики ПодробнееСформированная учетная политика ИП на 2025 г. должна быть утверждена приказом предпринимателя не позднее 31 декабря 2024 г. Если в предыдущих годах документ уже составлялся, и никаких изменений в нем не предполагается, то можно продлить срок его действия на следующий период, не оформляя новый. При смене режима налогообложения замена учетной политики обязательна.

Скачать образец учетной политики ИП можно ниже.

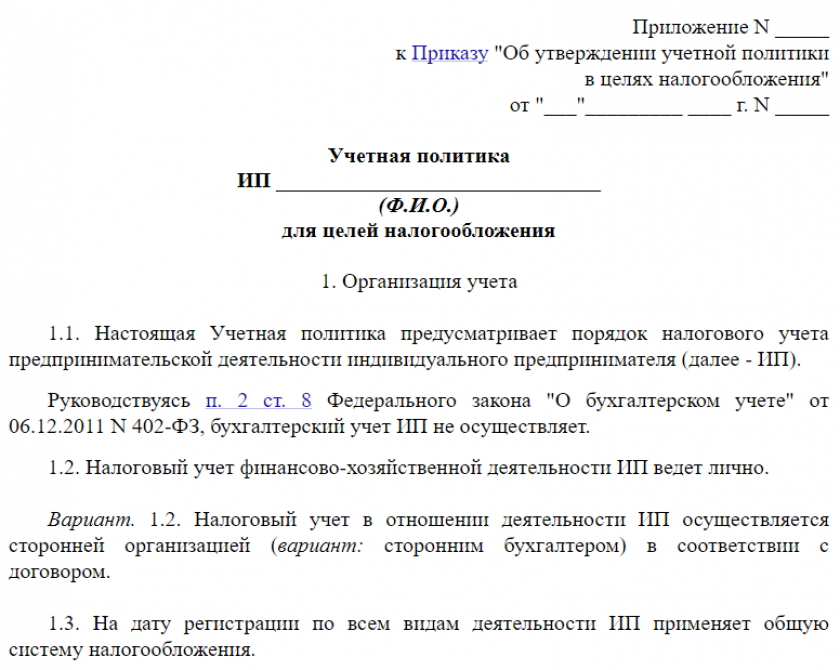

Бланк по теме: Учетная политика ИП на ОСНО

Учетная политика ИП на ОСНО

Итоги

Индивидуальные предприниматели вправе не утверждать учетную политику в целях бухгалтерского учета, т.к. они не обязаны вести бухучет, если ведется учет показателей, необходимых для расчета налогов. Но правильно составленный документ поможет предпринимателю отстоять правоту в случае проверки. Образец оформления учетной политики в целях налогообложения для ИП наши эксперты привели в данной статье.