Убытки и их учет в налоговой базе

Убыточная деятельность налогоплательщика свидетельствует о том, что у него есть денежные потери, ущерб, так как расходы (ст. 346.16 НК) превышают доходы (ст. 346.15 НК). Согласно п. 7 ст. 346.18 НК в подобной ситуации он может перенести имеющийся убыток на будущее на следующих условиях:

- Данный ущерб получен при применении УСН (15%) и налогоплательщик (организация, ИП) продолжает работать на этом режиме (после его изменения ущерб, полученный на упрощенке 15%, переносу не подлежит!).

- С момента окончания периода, в котором получен ущерб, не прошло 10 лет. Так, по итогам 2022 г. еще можно списать потери, полученные за 2012 г.

Если перечисленные выше условия соблюдаются, налогоплательщик может засчитать убыток за предшествующие периоды в расходах текущего периода (налогового). То есть при калькуляции единого налога, который нужно будет заплатить за год.

Это право налогоплательщика, которым он может воспользоваться. Если он этого не сделает по каким-то причинам, то может упустить возможность и вообще ее не использовать.

Снижать авансы за счет прошлых убытков не разрешается!

Подробнее о том, что такое убыток, когда он возникает, как его рационально использовать на конкретных примерах читайте в материале «УСН: убытки прошлых лет».

Как перенести убыток

На последующие периоды любой ущерб можно перенести, придерживаясь общих правил:

1. Необходимо собрать документы, которые подтверждают сам факт ущерба, его размер, а также сумму, на которую можно снизить базу налога. Это могут быть, к примеру, декларации УСН, КУДиР, первичная документация типа накладных и др.

Документы, подтверждающие сведения, касающиеся полученного ущерба, подлежат хранению на протяжении 10 лет!

2. Списать можно весь ущерб сразу либо его часть. Эксперты рекомендуют списывать его методически, по порядку, т. е. сначала самые ранние убытки, затем переходить к более поздним. Оптимальным вариантом признается списание его частями, когда стандартный налог к уплате остается больше минимального.

3. Нельзя причислять к расходам минимальный налог, который платят как 1 % с годового дохода (облагаемого!) при получении малого дохода либо ущерба. Но в расходах следующего периода разрешается зачесть разницу между минимальным налогом и тем налогом, который нужно было платить согласно единым правилам. Данная разница подлежит зачету за несколько лет сразу и в последующих годах тоже, причем на протяжении 10 лет, но при условии, что налогоплательщик по-прежнему применяет УСН (15%). Разницу разрешается также причислять к учитываемому ущербу предшествующих лет.

После реорганизации компании списать оставшийся ущерб может ее правопреемник, но при условии, что он тоже применяет УСН (15%)!

Отображение убытка в отчетности

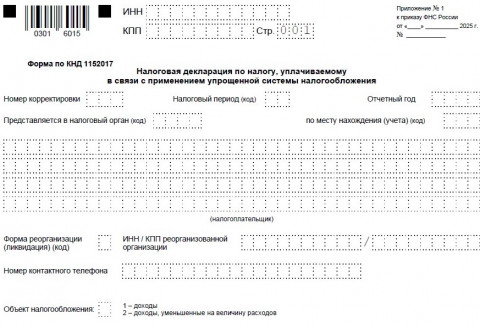

Убыток необходимо показывать в декларации УСН (КНД 1152017) и КУДиР. Обратим внимание на основные особенности его отображения.

Декларация

Бланк по теме: Бланк декларации по УСН - 2026

Бланк декларации по УСН - 2026

Форма декларации представлена Приказом ФНС № ЕД-7-3/958@ от 25.12.2020 (см. Прил. 1).

При заполнении Разд. 2.2 (расчет налога по УСН 15%) указывают:

- сумму доходов (стр. 213);

- сумму расходов, в которую включена разница между заплаченным минимальным и обычным общим налогом за предшествующий год (стр. 223);

Данная разница = минимальному налогу при наличии ущерба, а налог к уплате = 0!

- если доходы превышают расходы, то убытки прошлых лет отображают по стр. 230;

- если расходы превысили доходы, а покрыть прошлые убытки нечем, то в декларации их не отображают, а ущерб отображают по стр. 253.

Как отразить убыток в декларации по УСН, в деталях разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

КУДиР

Заполняется форма, утв. Приказом Минфина № 135н от 22.10.2012 (послед. ред. – 07.12.2016). В Разд. III производится расчет суммы ущерба, на которую можно будет уменьшить налоговую базу. В частности, отображается:

- совокупный размер убытков предшествующих лет, пока еще не учтенных (стр. 010);

- методическое распределение их сумм по годам, начиная с самых ранних (стр. 020 – 010);

- разница между доходами и расходами по отчетном году, на которую собираются снижать предыдущие убытки (стр. 120);

- сумма ущерба, за счет которой снижена база налога за прошедший период, по стр. 130, но она не должна быть больше суммы, указанной в стр. 010;

- при получении ущерба в отчетном году в стр. 140 – сумма из с. 041 справки к разд. 1;

- по стр. 150 – не учтенный размер убытка на начало нового года, который будет перенесен на последующие периоды (т. е. с. 010 – с. 130 + с. 140);

- распределение по годам суммы из стр. 150 (по стр. 160–250).