Бланк КУДиР в 2025 году

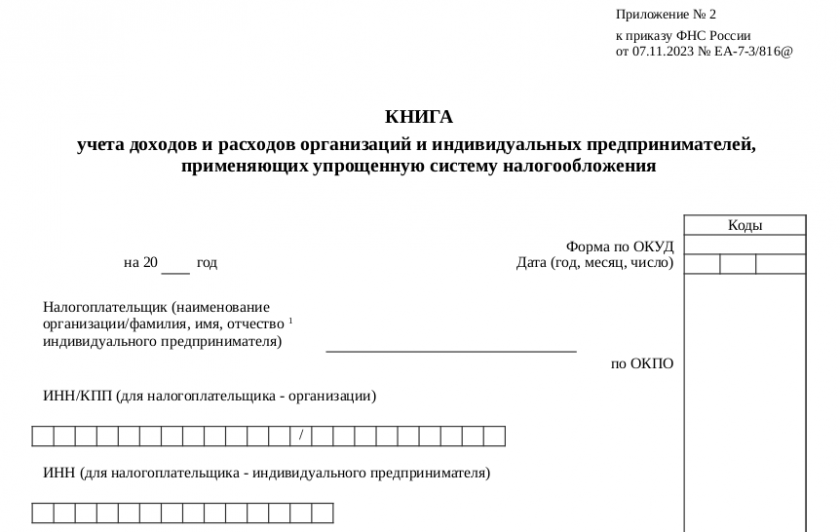

Актуальная редакция бланка книги учета доходов и расходов (КУДиР) утверждена приказом ФНС России от 07.11.2023 № ЕА-7-3/816@ (далее — приказом № ЕА-7-3/816@). Бланк включает титульный лист и 4 раздела.

Бланк по теме: Бланк КУДиР

Бланк КУДиР

Книга может заполняться как вручную, так и в электронном виде.

На каждый очередной налоговый период открывается новая Книга КуДИР.

Заверять ее в ИФНС не требуется. После завершения налогового периода электронный вариант КуДИР необходимо распечатывать (п. 4 Порядка заполнения КУДиР по УСН, утв. приказом № ЕА-7-3/816@).

Форма книги для всех налогоплательщиков является единой. При этом, на порядок заполнения отдельных ее разделов влияет выбранный объект налогообложения.

Основные требования к книге для ИП на УСН

Правила ведения КУДиР предусматривают, что все записи совершаются в хронологическом порядке. Кроме того, записи вносят согласно первичным документам (например, акт на оказанные услуги). Доходы и расходы, не учитываемые в налогооблагаемой базе УСН, в книге не указывают.

Исправлять записи в КУДиР можно зачеркиванием неверных данных и указанием достоверных сведений. При этом внесение изменений подтверждается датой исправления, подписью ИП и печатью (при наличии).

Книгу КуДИР необходимо прошнуровывать, а ее страницы — пронумеровывать. На последней странице данной Книги указывается общее количество листов, котороые удостоверяется подписью ИП и заверяется оттиском печати (при ее наличии).

Необлагаемые при УСН доходы, указанные в п. 1.1 ст. 346.15 НК РФ, и расходные операции, не приведенные в ст. 346.16 НК РФ, в КУДиР не включаются.

Перечень отдельных доходов при УСН привели эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Книга доходов для ИП на УСН 6%

Часть разделов КУДиР предприниматели на УСН «доходы» не заполняют. Записи не вносятся:

- в справку к разделу № 1;

- в разделы № 2 книги (Расчет расходов на приобретение...) и № 3 (Размер суммы убытка, уменьшающего налоговую базу..).

Доходы указываются в разделе № 1 бланка (графа 4). В графе 4 раздела 1 ИП не указывает:

- Доходы, указанные в ст. 251 НК РФ.

- Доходы ИП, облагаемые НДФЛ по налоговым ставкам, предусмотренным п. 2, 5 ст. 224 НК РФ, в порядке, установленном гл. 23 НК РФ.

- Доходы ИП - дивиденды, облагаемые НДФЛ.

Расходы в графе 5 на УСН 6% не отражают, за исключением:

- фактических затрат, предусмотренных при получении бюджетных выплат по госпрограммам по содействию самозанятости безработных и стимулированию создания безработными гражданами, открывшими собственное дело, дополнительных рабочих мест для трудоустройства безработных граждан за счет средств бюджетов РФ;

- расходов, совершенных за счет субсидий, полученных по закону РФ "О развитии малого и среднего предпринимательства в РФ" от 24.07.2007 № 209-ФЗ.

Раздел № 4 заполняют плательщики торгового сбора. Это делается по суммам, уменьшающим налог УСН при «упрощенке». В ситуациях, когда уплаченный торговый сбор зачесть в уменьшение налога нельзя (если торговый сбор и налог УСН уплачиваются в разных регионах РФ), то этот лист остается незаполненным (письмо Минфина РФ от 15.07.2015 № 03-11-09/40621, письмо ФНС РФ от 12.08.2015 № ГД-4-3/14230).

Уплаченные страховые взносы (за себя и за сотрудников) не отражают в КУДиР на УСН "Доходы". А на УСН "Доходы минус расходы" их обязательно включают в раздел 1 Книги, в расходы.

Пример

Рассмотрим, как заполняется книга доходов при УСН в 2025 г. для ИП.

ИП Варламов Сергей Петрович применяет УСН «доходы». За 2025 год у ИП были, в частности, следующие операции по перичному документу:

- от 13.01.2025 № 301 – получена оплата по договору поставки от 13.01.2025 № 1 на сумму 30 тыс. руб.;

- от 16.01.2025 № 108 – получена оплата по договору поставки от 16.01.2025 № 2 в размере 120 тыс. руб.;

- от 19.02.2025 № 30 – осуществлен возврат предоплаты по договору на оказание услуг от 03.02.2025 № 16 на сумму 126 тыс. руб. Причина – расторжение указанного договора;

- от 25.03.2025 № 36 – получена оплата по договору поставки от 25.03.2025 № 210 в размере 336 000 руб.

Кроме того, ИП уплатил в 2025 году торговый сбор.

Фиксированные страховые взносы ИП не указываются в КУДиР на УСН "Доходы".

Статья по теме: Размер фиксированных взносов ИП в 2023-2024 годах В 2023-2024 годах после объединения ПФР и ФСС работает новый фонд СФР (Социальный фонд России). Как это отражается на страховых взносах ИП в 2023-2024 годах, которые предприниматель каждый год платит за себя? Подробнее

Приведем образец заполнения книги учета для ИП УСН 6%, включая и данные из примера:.jpg)

Скачать образец заполнения Книги за 2025 год

Заполнение книги доходов и расходов ИП на УСН 15%

Статья по теме: УСН в 2024-2025 годах: изменения Что ожидает тех, кто будет применять УСН в 2024-2025 годах, изменения в работе налогоплательщиков, последние актуальные новости разберем в статье. Они касаются, прежде всего, порядка уплаты налогов, ставок, лимитов, сдачи декларации. ПодробнееКроме титульного листа предприниматель на УСН "Доходы минус расходы" (ставка налога УСН — 15%) вносит сведения в разделы 1, 2 и 3 Книги КУДиР. При объекте «доходы минус расходы» налогооблагаемая база рассчитывается исходя из доходов, устанавливаемых на основании п. 1, 2 ст. 248 НК РФ и рассчитанных кассовым методом, и затрат после их фактической оплаты (ст. 346.15 - 346.17 НК РФ). Все суммы отражаются в разделе № 1 книги.

В справке, завершающей раздел 1, приводятся следующие итоговые сведения:

- о доходах за весь налоговый период;

- о расходах, уменьшающих налоговую базу;

- разницу между уплаченным минимальным налогом (1% от доходов) и суммой исчисленного налога на УСН за предыдущий налоговый период.

В зависимости от полученного результата заполняют либо строку 040, либо строку 041 справки. Иными словами:

- По коду строки 040 — указывается сумма за налоговый период (код строки 010 - код строки 020 - код строки 030), равная или более 0 руб.

- По коду строки 041 — прописывается сумма полученных ИП за налоговый период убытков (код строки 020 + код строки 030 - код строки 010), равная или более 0 руб.

Расшифровка расходов, связанных с приобретением (сооружением, изготовлением), достройкой, дооборудованием, реконструкцией, модернизацией и техперевооружением ОС и приобретением (созданием самим налогоплательщиком) НМА, приводится в разделе № 2 Книги. Итоговые данные каждого квартала переносятся в I раздел (графа 5). Учет ОС и НМА должен отвечать требованиям п. 3 ст. 346.16 НК РФ.

В разделе № 3 отражаются убытки от осуществляемой предпринимательской деятельности, в отношении которой применяется УСН. При этом ИП на УСН "Доходы минус расходы" вправе осуществлять перенос убытка на будущие налоговые периоды на протяжении 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

ИП вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка. Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих 9-ти лет. Если налогоплательщик получил убытки более чем в одном налоговом периоде, перенос таких убытков на будущие налоговые периоды осуществляется в той очередности, в которой они получены.

Раздел № 4 книги учета для ИП на УСН 15% не заполняется.

При оформлении Книги на УСН 15% все записи также совершаются в хронологическом порядке. Кроме того, записи вносят согласно первичным документам. Доходы и расходы, не учитываемые в налогооблагаемой базе УСН, в книге не указывают. В отличие от Книги на УСН 6% (в большинстве случаев), в КУДиР на УСН "Доходы - расходы" обязательно указываются расходы.

Например, фиксированные страховые взносы ИП перечислил в бюджет 27.12.2025 (в ИФНС) в размере 53 658 руб. (пп. 1 п. 1 ст. 430 НК РФ). А 1% от (доход ИП за 2025 год - 300 000 руб.) ИП уплатит уже в 2026 году. В графе 5 раздела 1 КУДиР на 2025 год будет указана в том числе и эта сумма, то есть 53 658 руб.

По итоговым данным КУДиР для ИП на УСН рассчитывается сумма налога, которая перечисляется в бюджет, в том числе в качестве авансов за квартал, полугодие и 9 месяцев, а также заполняется годовая декларация по «упрощенке».

За грубое нарушение порядка ведения книги учета ИФНС может оштрафовать ИП на 10 000 руб. При занижении налоговой базы штраф составит 20% от суммы неуплаченного налога, но не менее 40 000 руб. (ст. 120 НК РФ).

Итоги

В итоге, при УСН и в 2025 году ИП обязан вести Книгу учета доходов и расходов. Причем разделы данной Книги заполняются в зависимости от объекта налогообложения УСН. В случае отсутствия КуДИР на ИП могут быть наложены штрафы.