Уведомление по НДФЛ с 2025 года

Уведомление по НДФЛ в 2025 году: изменения

По закону необходимо подавать уведомления по НДФЛ дважды в месяц. Платить НДФЛ тоже нужно 2 раза в месяц. Рассмотрим порядок и сроки сдачи уведомления по НДФЛ и сроки его уплаты в таблице далее:

| Период удержания НДФЛ | Срок сдачи уведомления | Срок перечисления НДФЛ |

|

с 1-го по 22-е число |

25-е число текущего месяца | 28-е число текущего месяца |

|

с 23-го по последнее число месяца |

3-е число следующего месяца | 5-е число следующего месяца |

|

с 23-го по 31-е декабря |

последний рабочий день декабря |

последний рабочий день декабря |

Если отчетная дата выпадает на выходной или нерабочий день, то крайний срок сдвигается на следующий ближайший рабочий день.

Перечислять НДФЛ можно только в составе ЕНП. Платежки-уведомления со статусом 02 отменены еще в начале прошлого года.

Статья по теме: Платежное поручение по ЕНП в 2026 году Платежное поручение по ЕНП заполняйте в соответствии с обновленным в последние годы законодательством РФ. Как правильно заполнить единую платежку по налогам в 2026 году? Какие нюансы при этом нужно учесть? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееК изменениям по НДФЛ 2025 года также можно отнести введение пятиступенчатой шкалы налогообложения основных доходов работника (13%, 15%, 18%, 20%, 22%), но не форму 6-НДФЛ. Расчет остался прежним.

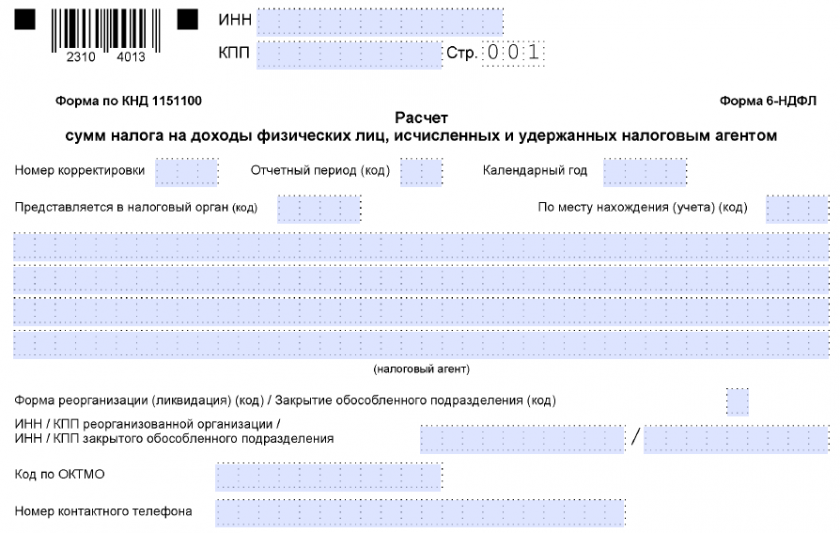

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

Форма 6-НДФЛ с отчетности в 2025 году

На заметку! С 2023 года отменен запрет на уплату НДФЛ из средств работодателя (налогового агента), который был закреплен в п. 9 ст. 226 НК РФ.

Уведомление по НДФЛ с 2025 года — что это и зачем подавать

Напомним, что налогоплательщики уплачивают почти все платежи в бюджет на единый налоговый счет в составе единого налогового платежа. Инспекторы ФНС самостоятельно списывают необходимые суммы в счет уплаты определенного налога или взноса.

Какие налоги, страховые взносы уплачиваются через внесение ЕНП, а какие –отдельно ? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Налоговики должны понимать, на какой налог (взнос) и в каком объеме им нужно зачесть деньги. Но как они это сделают, если в платежке единый КБК, а общая сумма поступила на ЕНС ?

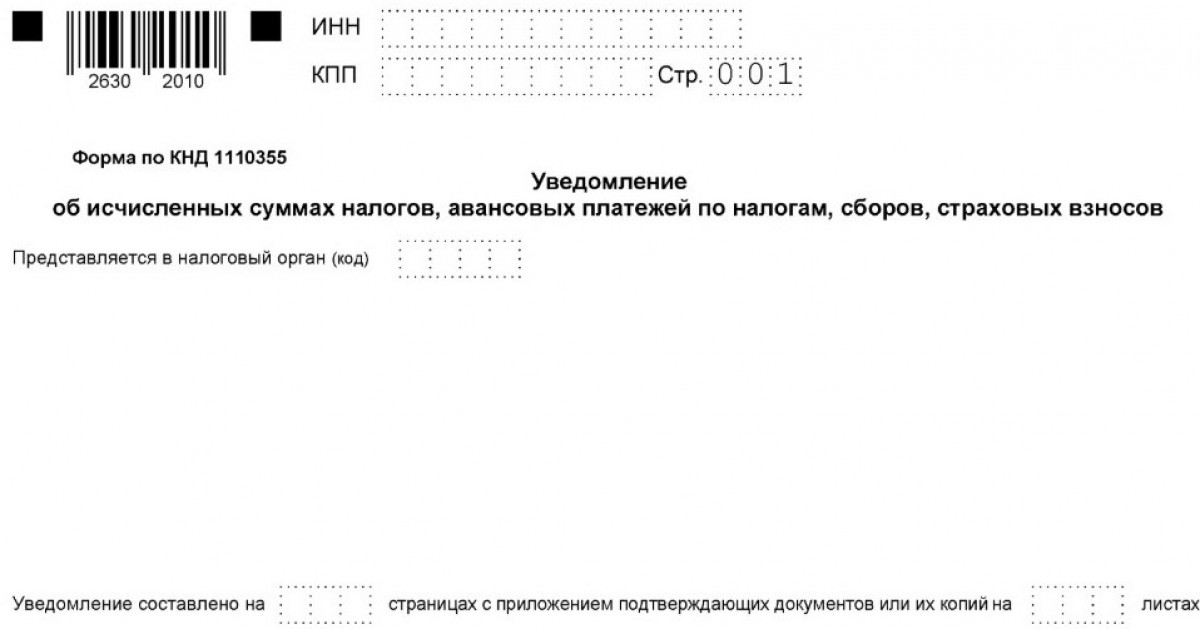

Если плательщик подал декларацию или налоговый агент - расчет, то все понятно. Сведения могут быть получены из них. А как быть, если срок уплаты налога подошел, а срок подачи декларации (расчета) еще нет ? Для таких случаев был разработан документ: уведомление об исчисленных суммах налогов, авансовых платежей по налогам и страховых взносов (КНД 1110355). В этой форме бухгалтер и покажет инспекторам, чего и сколько нужно списать с ЕНС.

Форма уведомления утверждена приказом ФНС России № ЕД-7-8/1047@ от 02.11.2022 (в ред. от 16.01.2024).

Скачать бланк уведомления бесплатно

Скачать бланк уведомления бесплатно

Как заполнять уведомление по НДФЛ в 2025 году

Бланк состоит из двух листов, его не трудно заполнить. Титульный лист содержит стандартные поля — ИНН и КПП организации (ИП не указывает КПП), четырехзначный код ИФНС.

В основной части формы "Данные" указывается информация о платеже:

- КПП в соответствии с налоговой декларацией — присвоенный ИФНС по месту нахождения организации и указанный в расчете 6-НДФЛ (ИП не указывает КПП);

- ОКТМО — код по месту нахождения организации или жительства ИП;

- код бюджетной классификации (КБК) по НДФЛ;

- сумма налога, подлежащая уплате в бюджет по указанному КБК и сроку — в полных рублях.

- код отчетного периода по НДФЛ с 2025 года.

Ниже в таблице сведены коды периода, крайние сроки сдачи уведомлений по НДФЛ и уплаты (перечисления) налога с учетов переноса в 2025 году:

.jpg)

Образец заполнения уведомления по НДФЛ

В одном уведомлении можно указывать несколько видов налогов и взносов, на сумму которых был перечислен ЕНП, на единую дату. Например, 25-го марта 2025 нужно сдать уведомление по НДФЛ, удержанному с 01.03.2025 по 22.03.2025, и уведомление по страховым взносам по единому тарифу за февраль 2025. В уведомлении обе операции отобразятся следующим образом:

.jpg)

Образец уведомление по НДФЛ 2025 года выглядит так:

.jpg) Скачать образец уведомления по НДФЛ

Скачать образец уведомления по НДФЛ

Итоги

Уведомления по НДФЛ подавайте два раза в месяц: до 25-го числа текущего месяца за период с 1-го по 22-е число и не позднее 03-го числа следующего месяца – за период с 23-го по последнее число месяца. По декабрю есть свои нюансы. НДФЛ перечисляйте тоже 2 раза в месяц.