Счет-фактура без НДС

Реквизиты и порядок заполнения

По закону, обязаны вести учет налога на добавленную стоимость, выписывать соответствующую первичную документацию и по необходимости предоставлять налоговые декларации все фирмы и индивидуальные предприниматели на ОСНО (а с 2025 года - еще и на УСН).

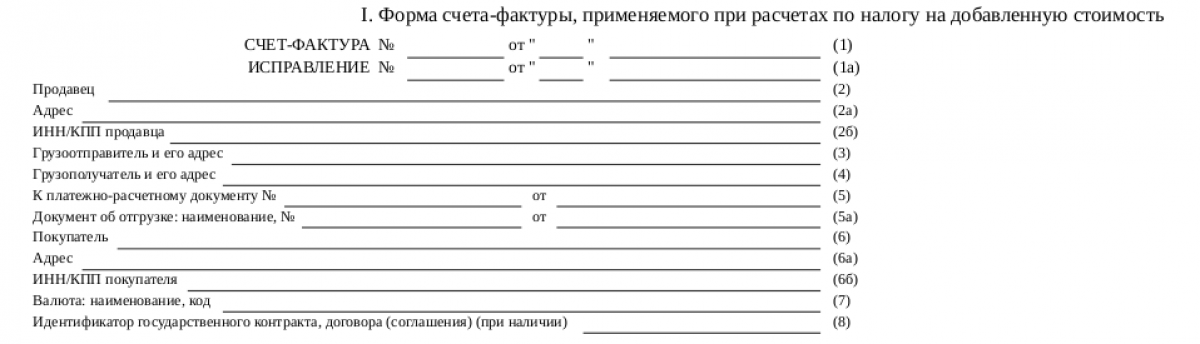

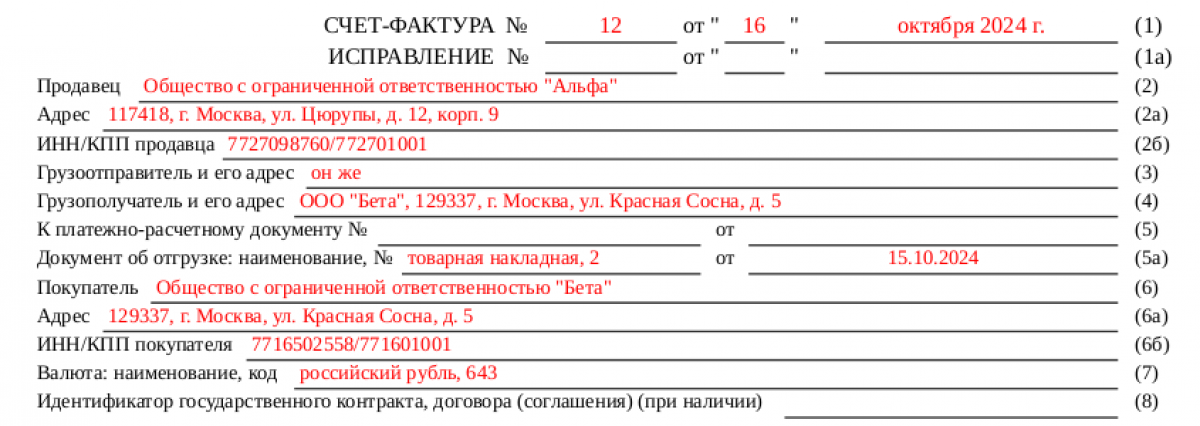

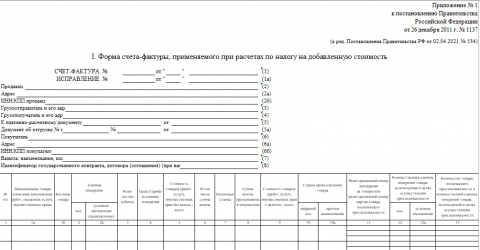

С 01.10.2024 применяется обновленная форма счета-фактуры в редакции Постановления Правительства РФ от 16 августа 2024 года № 1096.

Бланк по теме: Счет-фактура

Счет-фактура

Обновленный документ содержит следующие реквизиты в шапке документа:

- дата составления документа и его порядковый номер;

- адрес, наименование организации (Ф. И. О. ИП) и ИНН покупателя и продавца;

- адрес и наименование организации отправителя и получателя товара;

- при уплаченном авансе указывается номер и дата платежного документа.

Столбцы для заполнения:

- наименование отправленных товаров, выполненных работ или предоставленных услуг;

- объем, указанный в единицах измерения для товаров и без единиц измерения для услуг;

- стоимость товаров, цена или тариф без учета налогов;

- сумма акциза (если нужно);

- налоговая ставка и сумма налога;

- стоимость всего количества отправленных товаров с налогом;

- если товар импортный, указывается страна происхождения и номер ГТД или регистрационный номер партии прослеживаемости товара;

- добавились столбцы с 12 по 14, в которых отражаются данные по прослеживаемости товаров.

В документе заполняются все поля. Строки нельзя менять местами.

Подписывается руководителем и главным бухгалтером или лицами, наделенными полномочиями подписи. Без печати, если это не УПД (универсальный передаточный документ, объединяющий в себе признаки товарной накладной и счета-фактуры), на УПД печать обязательна (если печать есть у компании, ИП).

Если у компании (ИП) нет своей печати, то отсутствие печати на УПД при наличии всех обязательных реквизитов, предусмотренных ст. 9 Закона № 402-ФЗ, не может являться основанием для отказа в принятии документа к налоговому учету.

Организации обязаны хранить входящие и исходящие счета-фактуры, формировать на их основании книги покупок и продаж и налоговые декларации и предоставлять по первому требованию налоговой инспекции. Для организаций на общей системе налогообложения существуют ставки: 0, 10 и 20 %.

Организации обязаны хранить входящие и исходящие счета-фактуры, формировать на их основании книги покупок и продаж и налоговые декларации и предоставлять по первому требованию налоговой инспекции. Для организаций на общей системе налогообложения существуют ставки: 0, 10 и 20 %.

В каких случаях выписывается счет-фактура без НДС

Кроме случаев, когда в первичных документах выделяются стандартные ставки, существует еще счет-фактура без НДС. Он обладает всем набором реквизитов, которые характерны и при выделении в документах налога на добавленную стоимость, но в столбцах 7 «Ставка налога» и 8 «Сумма налога» указывается фраза «Без НДС».

Нужно ли регистрировать в книге продаж счета-фактуры с пометкой «Без НДС», подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Выписывать счета-фактуры без НДС могут организации, которые освобождены от обязанностей налогоплательщика по основаниям, предоставленным статьей 145 НК РФ. Во-первых, это фирмы, применяющие ЕСХН либо перешедшие на уплату этого налога в текущем календарном году. Во-вторых, организации, чья выручка без НДС за три предыдущих последовательных месяца не превысила 2 миллионов рублей. В данном случае освобождение от уплаты и исчисления НДС выдается на 12 месяцев с возможностью пролонгации при соблюдении аналогичных условий.

Счет-фактура без НДС выписывается и в случае, если осуществляется деятельность, виды которой перечислены в ст. 146.2 НК РФ. Как правило, это операции, связанные с муниципальным и федеральным имуществом, приватизация, передача в безвозмездное пользование различного вида недвижимости, операции по реализации земельных участков и т. д.

Счет-фактура с НДС при УСН

Но если организация или индивидуальный предприниматель на упрощенке является продавцом подакцизной продукции либо осуществляет экспортно-импортные операции, то счет-фактуру без НДС выписывать нельзя. А еще обязанность выставлять счет-фактуру со ставкой 22 % и сдавать декларацию появляется в случае осуществления агентской деятельности, при участии в договоре простого товарищества или доверительного управления имуществом.

Нововведения

Начиная с 2025 года организации и индивидуальные предприниматели на упрощенке тоже становятся плательщиками НДС. Право выписывать счета-фактуры без НДС при УСН смогут получить субъекты предпринимательства, суммарный товарооборот которых по всем системам налогообложения (например УСН + ПСН) за предыдущий год составит не более 20 миллионов рублей. В месяце, следующем за превышением этого лимита, фирмы могут выделять ставку НДС 5 % в своих документах до достижения оборота в 272,5 млн р., и при достижении оборота в 490,5 млн р. ставка поднимается до 7 %. Организация вправе выбрать, остаться на упрощенной системе налогообложения и применять пониженные ставки, но обходиться без вычета НДС или вести учет по НДС в полном объеме.

Уведомлять налоговую о том, что фирма имеет право выписывать счет-фактуру без НДС при УСН, в новом году не понадобится. Процедура будет носить безуведомительный характер, важно лишь соблюдать условия для сохранения ставки «без НДС».

При этом необходимо вести книгу продаж и предоставлять ее по требованию в налоговую инспекцию.

Выводы

Таким образом, в 2026 году счета-фактуры без НДС должны будут выставлять все организации, даже на упрощенной системе налогообложения, до момента, пока не превысят лимит товарооборота. Форма и порядок заполнения, а также бланк изменились и действуют согласно Постановлению Правительства РФ от 16 августа 2024 года № 1096.