Декларация по НДС за 4 квартал 2025 года

Форма декларации по НДС за 4 квартал 2025 года

Декларация по НДС предназначена для представления в ИФНС сведений об операциях, совершенных за налоговый период, и для расчета суммы НДС, которую нужно уплатить в бюджет.

Форма декларации, порядок ее заполнения и формат представления в электронном виде утверждены приказом ФНС России от 05.11.2024 № ЕД-7-3/989@. Она применяется начиная с отчетности за 1 квартал 2025 года.

Срок подачи декларации НДС за 4-й квартал 2025 года — 26.01.2026 (так как 25.01.2025 это воскресенье).

Статья по теме: Декларация по НДС: сроки сдачи в 2026 году Сроки сдачи декларации по НДС в 2026 году в общем случае установлены на 25-е число месяца, следующего за отчетным кварталом. В какие сроки сдать отчет в 2026 году и что будет, если опоздать, рассмотрим в статье далее. ПодробнееКак проверить декларацию по НДС за 4 квартал 2025 года в 1С

В программе «1С» реализована функция экспресс-проверки ведения учета в части НДС.

.jpg) Можно рассчитать сумму НДС:

Можно рассчитать сумму НДС:

- Автоматически, нажав галочку в соответствующем окне.

- Путем формирования документа через регламентные операции.

Предварительно, в последний день месяца нужно выполнить регламентную операцию НДС — формирование записей книги покупок и книги продаж.

.jpg)

Если в отчетном периоде не было облагаемых НДС операций, то сдается нулевая декларация с заполненными титульным листом и разделом 1.

Если в отчетном периоде не было облагаемых НДС операций, то сдается нулевая декларация с заполненными титульным листом и разделом 1.

Внимание! Если в течение квартала не было движения денежных средств на счетах и в кассе и при этом не было объектов налогообложения НДС, можно сдать ЕУД, а не нулевую декларацию по НДС.

Бланк по теме: Единая упрощенная декларация для ИП на ОСНОНюансы заполнения декларации по НДС за 4 квартал

В ненулевой декларации НДС по стандартным операциям всегда заполняются титульный лист, разделы 1, 3, 8, 9.

Порядок заполнения декларации за 4 квартал 2025 года подробно изложен в «КонсультантПлюс». Чтобы не ошибиться при заполнении формуляра, получите пробный демодоступ к справочно-правовой системе и переходите в Готовое решение. Это бесплатно.

Если в отчетном периоде организация осуществляла специфические операции, то заполняются следующие разделы:

|

Раздел |

Случай заполнения | Отражение в декларации |

|

2 |

Аренда муниципального и государственного имущества. Сделки с налоплательщиками-иностранными лицами, приведенными в п. 1 ст. 161 НК РФ |

Суммы исчисленного и подлежащего уплате в бюджет НДС указывается в Разделе 2, а налоговый вычет (сумма берется из строки 060 раздела 2) — в строке 180 раздела 3 |

|

4 |

Имел место экспорт в любую страну, включая страны – участники ЕАЭС, + были осуществлены иные операции, по которым документально подтверждена обоснованность применения ставки НДС, равной 0% |

Экспортеры сырьевых товаров указывают выручку и относящиеся к ней налоговые вычеты в разделе 4. Экспортеры несырьевых товаров указывают выручку по экспорту в разделе 4. А налоговые вычеты по ней прописывают в разделе 3 и в том квартале, когда НДС был принят к вычету |

|

5 |

Необходимо дозаявить вычеты по операциям по ставке 0 %, которые не были заявлены раньше, – в квартале, когда подтвердили ставку 0 %, или в квартале, за который отчитались о неподтверждении налоговой ставки |

Если ставка 0 % документально подтверждена, то по каждому коду в строке 030 заполняются строки 040 и 050 (если нет — то строки 060 и 070). Итоги по разделу указываются в строках 080 – 090 |

|

6 |

Если организация не подтвердила в срок ставку НДС 0 % | По неподтвержденной «нулевой» операции код, налоговая база, начисленный НДС и вычеты указываются в строках 010–040 |

|

7 |

Организация осуществляла операции, не облагаемые НДС (согласно ст. 146, 147, 148, 149 НК РФ) |

Операции могут быть следующими:

Каждая операция обозначается своим кодом, указанным в разделах 1 и 2 Приложения № 1 к порядку заполнения декларации НДС. Все операции с одним кодом указываются одной суммой, в одной строке и без разбивки по кодам. Помним! Графы 3 и 4 не заполняются по операциям, в которых местом реализации не является территория РФ |

|

Важно! В НК РФ несколько лет назад были внесены изменения, которые касаются налогообложения матпомощи мобилизованным и их семьям, контрактникам. С 1 января 2022 года не подлежат обложению доходы в виде денежных средств и (или) другого имущества, безвозмездно полученных лицами, призванными на военную службу по мобилизации в ВС РФ или проходящими военную службу по контракту, либо заключившими контракт о пребывании в добровольческом формировании (о добровольном содействии в выполнении задач, возложенных на ВС РФ, войска нацгвардии РФ) (п. 93 ст. 217 НК РФ). Изменения коснулись имущества и денег, переданных с 01.01.2022. Например, это может быть единовременное денежное поощрение, выплачиваемое безвозмездно в соответствии с Указом Президента РФ от 25.07.2006 № 765 при награждении мобилизованного госнаградой. В части НДС передача такого имущества отнесена к необлагаемым операциям, которую нужно отразить в разделе 7 декларации по НДС (в том квартале, в котором была передача). Входной НДС по такому имуществу нельзя принимать к вычету. Он будет учитываться в стоимости приобретенного для этих целей имущества. Таким образом, если, например, имущество было передано семье мобилизованного или ему самому в 4-м квартале 2025 г., то эта операция отражается в разделе 7 декларации по НДС. Если в предыдущих кварталах (например, в августе) 2025 г., то НДС с переданного имущества стал излишне начисленным, и его нужно будет восстановить, если ранее приняли к вычету. Необходимо сторнировать начисленный НДС и сдать уточненную декларацию за предыдущие (третий) кварталы. |

||

| 10 | Заполняется в рамках посреднической деятельности при выставлении счетов-фактур | Заносятся сведения из ч. 1 Журнала учета полученных и выставленных счетов-фактур |

| 11 | Заполняется в рамках посреднической деятельности при получении счетов-фактур | Оформляется на основе ч. 2 Журнала учета счетов-фактур |

| 12 |

Заполняется в случае выставления покупателю счета-фактуры с выделением суммы НДС следующими лицами:

|

В графе 3 по строкам 020 - 030 указываются сведения, приведенные в строке 1 счета-фактуры. По строке 040 - 050 прописываются данные, указанные в строках 6б - 7 счета-фактуры. По строкам 060 - 080 указываются данные из гр. 5, 8 и 9 формы счета-фактуры |

В разд. 8 и 9 переносят данные книг покупок и продаж, в том числе РНПТ по прослеживаемым товарам. Бухгалтерская программа сделает это автоматически. Приложения к разд. 8 и 9 нужны только для уточненных деклараций.

Рассмотрим образцы составления деклараций за 4-й квартал 2025 года (в программе 1С и без примеров с ней).

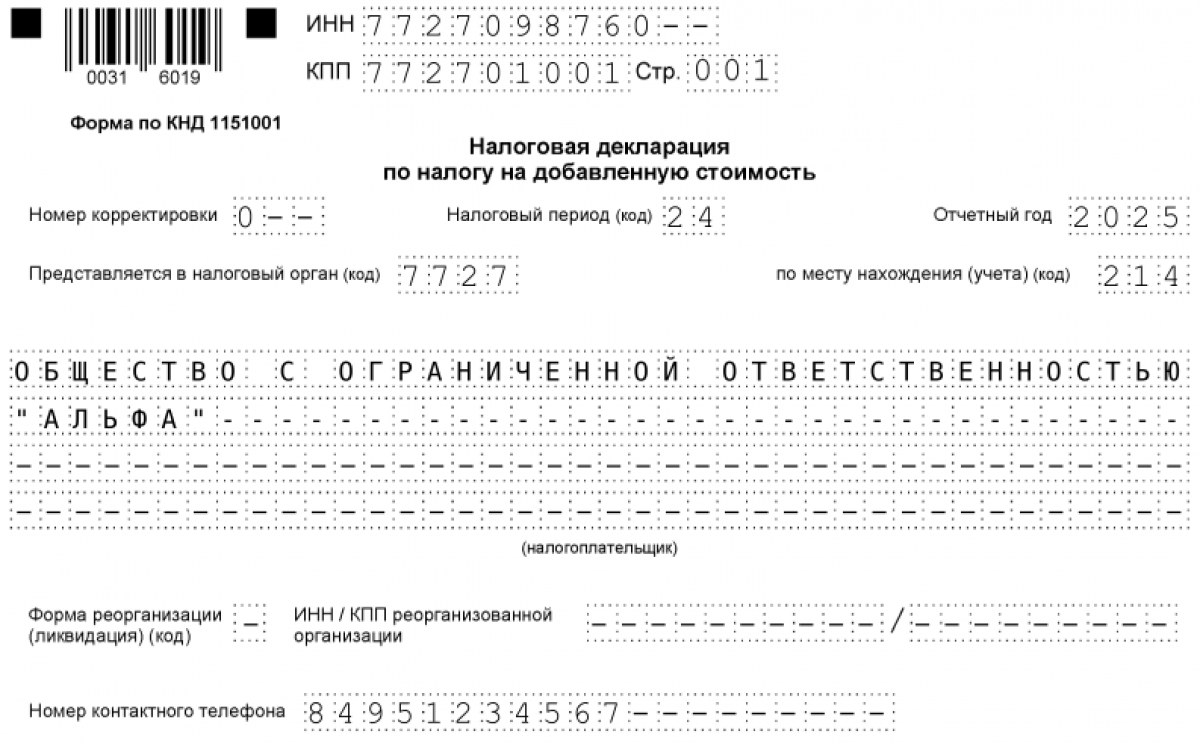

1. ООО «Альфа» не вело никакой деятельности и не принимало НДС к вычету в четвертом квартале 2025 г. Декларация будет нулевой.

Скачать нулевую декларацию по НДС

Скачать нулевую декларацию по НДС

2. В 4 квартале 2025 г. ООО «СтройАвто» осуществляло стандартные операции, облагаемые НДС.

2.1. Кроме того, организация осуществила реализацию металлолома юрлицу – ООО «ВС» на сумму 73 768 руб.

Важно! НДС при реализации металлолома, макулатуры и другого вторсырья платится в особом порядке: начисляют НДС не продавцы, а покупатели – налоговые агенты.

.jpg) В книге продаж счета-фактуры, отражающие продажу лома, отражены с кодом "34" (согласно Приложению к письму ФНС РФ от 16.01.2018 N СД-4-3/480@):

В книге продаж счета-фактуры, отражающие продажу лома, отражены с кодом "34" (согласно Приложению к письму ФНС РФ от 16.01.2018 N СД-4-3/480@):

2.2. Бухгалтер ошибочно дважды занесла счет-фактуру с суммой НДС 520,06 руб. в 3-м квартале 2025 года в книгу покупок.

В отчетном квартале бухгалтер сделал корректировки в дополнительном листе книге покупок, сторнировав задвоенный счет-фактуру.

.jpg)

Перед оформлением декларации по НДС за 4-й квартал 2025 года бухгалтер выполнила регламентную операцию – формирование записей книги покупок. В этой операции она указала счета-фактуры на аванс, НДС по которым можно принять к вычету после отгрузки товаров.

.jpg) Для оформления счетов-фактур на аванс в бухгалтерской программе в закладке «Банк и касса» реализована функция регистрации счетов-фактур на аванс.

Для оформления счетов-фактур на аванс в бухгалтерской программе в закладке «Банк и касса» реализована функция регистрации счетов-фактур на аванс.

.jpg) 2.3. В ноябре 2025 г. ООО «СтройАвто» совершало операцию по импорту товаров из Беларуси. Сумма договора составляла 1 375 046 руб.

2.3. В ноябре 2025 г. ООО «СтройАвто» совершало операцию по импорту товаров из Беларуси. Сумма договора составляла 1 375 046 руб.

Компания начислила и заплатила в бюджет косвенный НДС в сумме 275 009 руб. В декабре бухгалтер сдала декларацию по косвенным налогам и заявление о ввозе товаров и уплате косвенных налогов.

Номер этого заявления и дату регистрации в ФНС организация указала в книге покупок (заполняется по порядку, аналогичному книге продаж) с кодом вида операции "19" и приняла к вычету (графа 160 раздела 3 декларации).

Статья по теме: Декларация по косвенным налогам при импорте Декларация по косвенным налогам при импорте товаров из зоны ЕАЭС заполняется в особом порядке, нежели по поставкам из других стран. Сегодня рассмотрим общий порядок подготовки декларации и напомним, что НДС обязаны платить все предприниматели, импортирующие товары из других стран. Подробнее2.4. Для проверки правильности формирования отчета бухгалтер использовал анализ и ОСВ счетов 68.02, 19, 76 АВ, 62.02:

- скачать оборотно-сальдовую ведомость по счету 19;

- скачать анализ счета 68.02;

- скачать оборотно-сальдовую ведомость по счету 76.АВ;

- скачать оборотно-сальдовую ведомость по счету 62.02

Реализация с учетом НДС составила 71 682 833 руб. (в т. ч. НДС 20 % — 11 947 138,79 руб.) с кодом "01".

Приобретено товаров, услуг на сумму 36 231 064,02 руб. (в т. ч. НДС 20 % — 6 038 510,67 руб.) с кодом "01".

На полученные авансы выставлены счета-фактуры на аванс в сумме 7 349 979 руб. (в т. ч НДС 20 / 120 % — 1 224 996,62 руб.) и отражены в книге продаж с кодом "02".

В книге покупок указаны счета-фактуры на аванс, по которым произошла отгрузка на сумму 9 334 798,62 руб. (в т. ч. НДС 20 / 120 % — 1 555 799,77 руб.) с кодом "22".

С 01.01.2026 ставка НДС составляет 22%. Также обновляется форма декларации по НДС.

2.5. Сотрудники в декабре получили безвозмездно новогодние подарки для своих детей. Передаваемое имущество было получено без НДС. Бухгалтер рассчитала НДС = Стоимость подарков без НДС * 20 % и оформила документом «Безвозмездная передача».

.jpg) Операций с прослеживаемыми товарами не было. Соглашение о защите и поощрении капиталовложений организация не заключала.

Операций с прослеживаемыми товарами не было. Соглашение о защите и поощрении капиталовложений организация не заключала.

Согласно анализу счета 68.02:

НДС в книге покупок должно быть равно 7 869 319,64 руб.

НДС в книге продаж – 13 172 135,41 руб.

Итого НДС к уплате: 13 172 135,41 руб. - 7 869 319,64 руб. = 5 302 815,77 руб.

В сформированной декларации по НДС нужно проверить, что данные разделов 8, 9 совпадают с данными книг покупок и продаж. Перед отправкой декларации нужно проверить контрольные соотношения.

Скачать декларацию НДС по данным из 1С (условно)

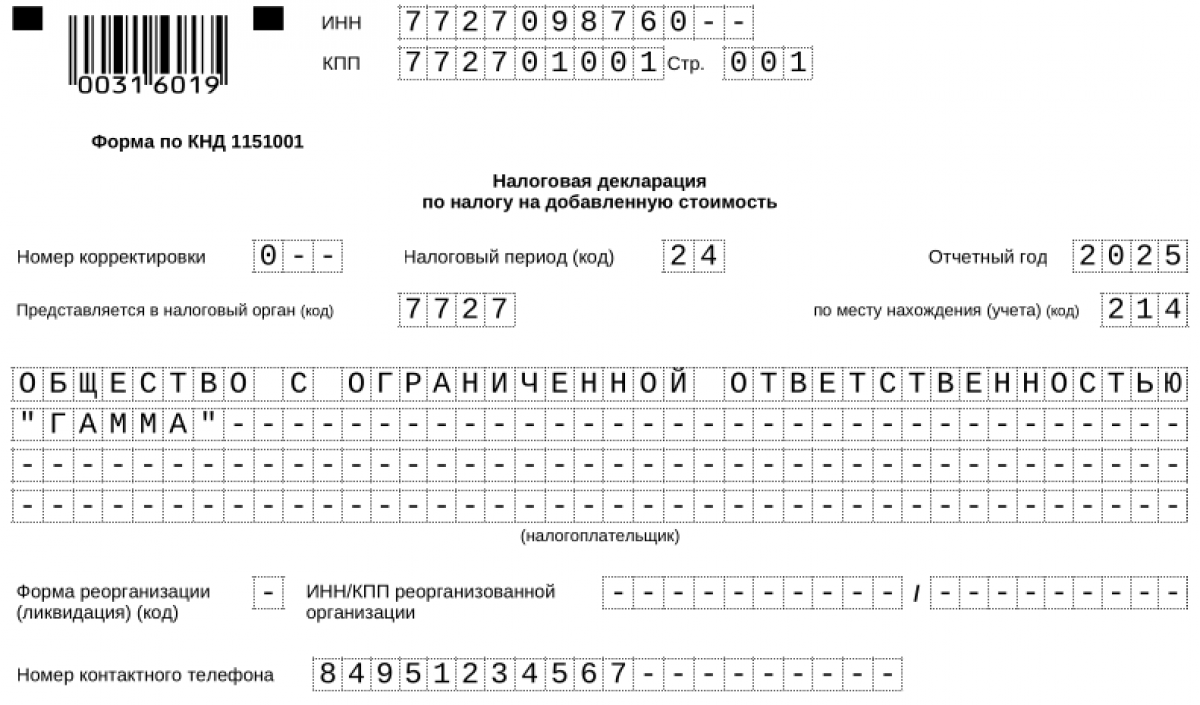

Еще один наглядный пример: ООО "Гамма" в 4 квартале 2025 года осуществила такие операции:

1)19.10.2025 получила аванс от покупателя — 1 980 000 руб. (в том числе НДС 330 000 руб.), выставила и внесла в книгу продаж счет-фактуру № 141 с кодом вида операции "02". Отгрузка по договору в налоговом периоде не осуществлялась;

2)23.11.2025 осуществила отгрузку товара на сумму 1 620 000 руб. (в том числе НДС 270 000 руб.), выставила и внесла в книгу продаж счет-фактуру № 142 с кодом операции "01". Аванс по указанной поставке не поступал;

3)15.12.2025 отгрузила товар на сумму 1 500 000 руб. (в том числе НДС 250 000 руб.), выставила и указала в книге продаж счет-фактуру № 143 с кодом операции "01". В эту же дату в книгу покупок был внесен счет-фактура от 15.09.2025 № 135 по ранее полученному авансу на сумму 1 350 000 руб. (в том числе НДС 225 000 руб.) с кодом операции "22";

4)27.10.2025 приобрела и учла сырье на сумму 1 860 000 руб. (в том числе НДС 310 000 руб.). Аванс по указанной операции не перечислялся. В книгу покупок за 4 квартал 2025 года ООО "Гамма" внесла счет-фактуру от 27.10.2025 № 189 с кодом операции "01";

5) продала жилой дом за 17 500 000 руб. (без НДС), код операции — "1010298". Дом был куплен за 14 500 000 руб. (без НДС).

Товары, в отношении которых ООО "Гамма" совершало операции, не подлежат прослеживаемости.

Соглашение о защите и поощрении капиталовложений организация не заключала.

22.01.2026 ООО "Гамма" представляет в инспекцию ФНС РФ № 27 по г. Москве декларацию по НДС за 4 квартал 2025 г. В состав данной декларации входят: титульный лист, разделы 1, 3, 7, 8, 9.

Образец декларации по НДС от ООО "Гамма" за 4 квартал 2025 года можно скачать здесь. Бланк данного акта можно взять тут.

Итоги:

- Декларация по НДС за 4-й квартал 2025 года сдается на бланке и в сроки, установленные законодательством РФ. Она может быть оформлена и в программе 1С.

- Форма сдачи декларации по НДС — электронная.

- Декларация по НДС за 1 квартал 2026 года (!) и далее сдается по обновленной форме.

- Количество заполняемых разделов зависит от содержания хозяйственных операций.