Декларация 3-НДФЛ при продаже квартиры в 2025 году

Когда с продажи квартиры платят налог и подают декларацию

Общие принципы по расчету налога с дохода физлица от продажи квартиры (НДФЛ) изложены в ст. 217.1 НК РФ. Основное правило: надо уплатить 13% от полученного в отчетном году дохода от продажи жилья и подать в ИФНС декларацию, если на момент продажи человек владел жильем меньше минимального предельного срока. В 2025 году такой срок составляет 5 лет.

Иными словами, например, квартиру, приобретенную в январе 2024 года, в феврале 2029 года можно продавать без уплаты НДФЛ с продажи данного имущества. Декларацию 3-НДФЛ в этом случае тоже подавать в налоговую не нужно.

В некоторых случаях минимальный срок сокращается до 3 лет (п. 3 ст. 217.1 НК РФ). Это правило действует в отношении продажи жилья, которое:

- было получено в дар или в наследство от близкого родственника (члена семьи);

- оформлено в собственность по приватизации;

- было получено налогоплательщиком - плательщиком ренты по договору пожизненного содержания с иждивением;

- на момент продажи являлось единственной жилой недвижимостью;

- было получено от личного фонда в соответствии с утвержденными учредителем такого фонда условиями управления или при распределении оставшегося после ликвидации данного фонда имущества.

Например, Олег в марте 2021 года получил в наследство от матери «двушку», которую успешно продал в январе 2025 года. Так как Олег выдержал трехлетний «льготный» срок владения, ему не надо уплачивать НДФЛ с продажи квартиры и подавать при этом декларацию 3-НДФЛ.

Помимо сроков владения недвижимостью, необходимость в заполнении 3-НДФЛ зависит от ее стоимости. Так, ФНС разрешает не подавать налоговую декларацию, если сумма продажи жилья составила менее 1 млн руб.

Калькулятор по теме: Калькулятор НДФЛ Калькулятор НДФЛ поможет вам рассчитать сумму налога, если известна сумма, получаемая работником на руки, или вы знаете только лишь сумму к начислению, а также в случае, если сотруднику положены вычеты. С 2025 года НДФЛ будет рассчитываться по прогрессивной шкале. Наш калькулятор может рассчитывать величину налога по правилам 2024 года и по новым алгоритмам, которые вступят в силу с 01.01.2025.С 2021 года от уплаты налога при продаже жилой недвижимости освобождаются родители двух и более несовершеннолетних детей (в отдельных случаях — детей до 24 лет) при соблюдении ими определенных условий. Подробнее об этом читайте здесь.

Как заполнить 3-НДФЛ по продаже недвижимости

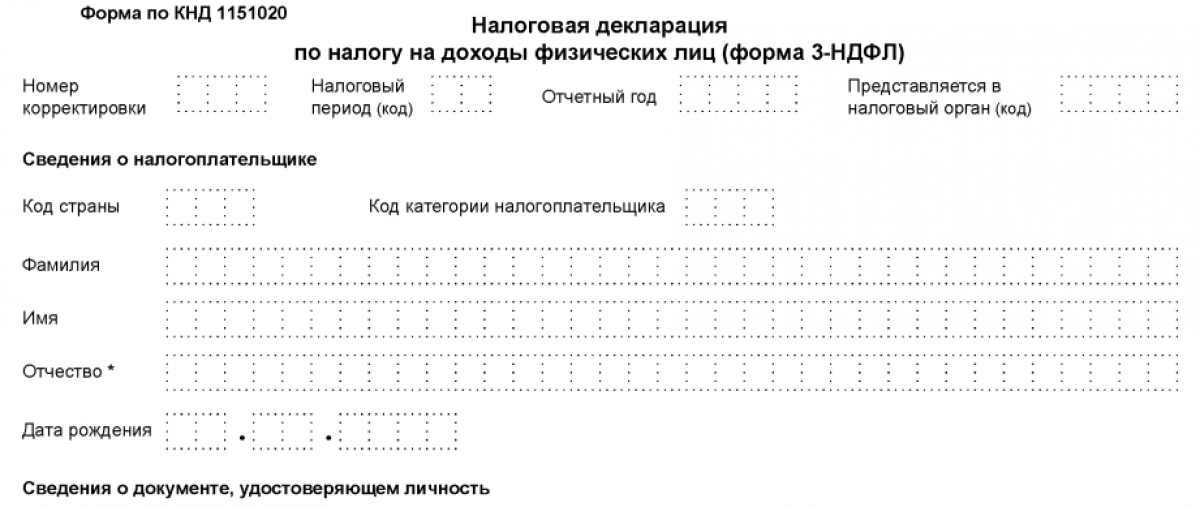

При подаче декларации о продаже квартиры за 2024 год необходимо воспользоваться формой, приведенной в ФНС России от 19.09.2024 № ЕД-7-11/757@.

Полный бланк содержит 16 листов, но заполнять придется только эти:

- титульный лист;

- разделы 1 и 2;

- приложение 1;

- приложение 6;

- расчет к Приложению 1.

Как заполнить декларацию 3-НДФЛ при продаже и покупке квартир в течение года? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Нюансы, которые нужно учесть при заполнении формы 3-НДФЛ:

- При продаже жилой недвижимости можно уменьшить налоговую базу на 1 млн руб., применив имущественный вычет (пп. 1 п. 2 ст. 220 НК РФ).

- Если сохранились документы, подтверждающие стоимость приобретения жилья, допускается уменьшить доход от продажи на величину этих расходов (пп. 2 п. 2 ст. 220 НК РФ).

- При определении налоговой базы надо учитывать кадастровую стоимость квартиры на 1 января года ее продажи. Если доход от продажи жилье меньше, чем кадастровая стоимость проданного жилья, умноженная на понижающий коэффициент 0,7, то в целях налогообложения доход от продажи этого имущества принимаются равным кадастровой стоимости, умноженной на 0,7. В противном случае, если кадастровая стоимость отсутствует в ЕГРН, то НДФЛ уплачивается с дохода от реализации жилья без понижающего коэффициента 0,7.

Рассмотрим, как заполнить форму 3-НДФЛ при продаже квартиры на конкретном примере.

Алгоритм заполнения декларации 3-НДФЛ

В ноябре 2024 года Владимир продал трехкомнатную квартиру за 4,5 млн руб. Покупал он ее в 2023 году за 3,6 млн руб. (все документы на руках). Кадастровая стоимость недвижимости на 01.01.2024 составляет 5,1 млн руб.

Декларацию удобнее заполнять с конца, поэтому начнем с приложений.

В расчете к Приложению 1 укажем сумму, полученную по договору продажи жилья, и кадастровую стоимость (полную и с учетом коэффициента 0,7).

В приложении 6 заявим право на вычет: в строках 020 и 160 укажем сумму, за которую Владимир покупал квартиру. Для ее подтверждения потребуется приложить копии соответствующих документов (договор, платежки и др.).

В приложении 6 заявим право на вычет: в строках 020 и 160 укажем сумму, за которую Владимир покупал квартиру. Для ее подтверждения потребуется приложить копии соответствующих документов (договор, платежки и др.).

В приложении 1 покажем, кому и за какую сумму Владимир продал трехкомнатную квартиру.

В приложении 1 покажем, кому и за какую сумму Владимир продал трехкомнатную квартиру.

В разделе 2 соберем все суммы вместе. Получится, что благодаря вычету в размере расходов на покупку проданной квартиры налоговая база уменьшится с 4,5 млн руб. до 900 тыс. руб. С этой суммы Владимиру нужно будет уплатить 13%, а именно 117 тыс. руб.

В разделе 2 соберем все суммы вместе. Получится, что благодаря вычету в размере расходов на покупку проданной квартиры налоговая база уменьшится с 4,5 млн руб. до 900 тыс. руб. С этой суммы Владимиру нужно будет уплатить 13%, а именно 117 тыс. руб.

Сумма иных налоговых баз, отражаемая по строке 063, указывается только в отношении кодов вида дохода с "17" по "25" (в нашем примере - "18"). Значение данного показателя равно значению показателя строки 060.

Сумму НДФЛ, которую Владимир заплатит в бюджет (117 000 руб.), переносим в раздел 1.

Сумму НДФЛ, которую Владимир заплатит в бюджет (117 000 руб.), переносим в раздел 1.

Перечень действующих кодов КБК установлен приказом Минфина РФ от 01.06.2023 № 80н.

Ознакомьтесь с перечнями новых КБК на 2025 год.

В поле "Код ОКТМО" указывается код муниципального образования (города) по месту прописки составителя декларации 3-НДФЛ и в соответствии с Классификатором ОК 033-2013.

Информацию о кодах ОКТМО также можно получить, воспользовавшись сервисом "Узнай ОКТМО", в разделе "Электронные сервисы", на сайте ФНС России.

В нашем примере составитель декларации зарегистрирован по месту жительства в г. Красногорске. В налоговой декларации следует указать код ОКТМО 46744000001.

Наконец, заполняем титульный лист.

Наконец, заполняем титульный лист.

Заполнение декларации 3-НДФЛ при продаже квартиры на бумаге — довольно сложный процесс. Нужно правильно внести все суммы, применить возможные вычеты, указать разнообразные коды и, главное, верно рассчитать сумму налога к уплате. Чтобы сэкономить время и минимизировать ошибки, рекомендуем воспользоваться одним из двух вариантов:

Заполнение декларации 3-НДФЛ при продаже квартиры на бумаге — довольно сложный процесс. Нужно правильно внести все суммы, применить возможные вычеты, указать разнообразные коды и, главное, верно рассчитать сумму налога к уплате. Чтобы сэкономить время и минимизировать ошибки, рекомендуем воспользоваться одним из двух вариантов:

- Заполнить отчет в бесплатной программе «Декларация» (она размещена на официальном сайте ФНС), после чего распечатать и отнести в налоговую. Сервис сам разнесет суммы по нужным строчкам и приложениям, поставит коды и посчитает сумму к уплате. После внесения данных программа проверит правильность заполнения отчета.

- Подать 3-НДФЛ онлайн, заполнив в личном кабинете налогоплательщика на сайте ФНС и следуя предлагаемой инструкции.

Сроки подачи 3-НДФЛ и уплаты налога

Декларация 3-НДФЛ подается в ИФНС по месту жительства. Для этого можно:

- Обратиться в налоговую лично.

- Передать документы через МФЦ.

- Отправить по почте (письмом с описью вложения).

- Сформировать налоговую декларацию онлайн в ЛК налогоплательщика.

Срок подачи декларации 3-НДФЛ — не позднее 30 апреля года, следующего за годом продажи жилья. Срок уплаты НДФЛ — не позднее 15 июля года, следующего за годом реализации объекта недвижимости.

Так, если Иван продал квартиру в 2024 году, то он подаст в ИФНС декларацию о полученном доходе до 30 апреля 2025 года, а уплатит налог — до 15 июля 2025 года. В 2025 году 30 апреля — это будний день. Таким образом, срок не переносится.

Итоги

По общему правилу, декларация по форме 3-НДФЛ при продаже квартиры подается в ИФНС, если срок владения недвижимостью составил менее 5 лет. В отдельных случаях минимальный срок сокращается до 3 лет. При заполнении декларации можно заявить имущественные вычеты в размере 1 млн руб. или в сумме подтвержденных расходов на приобретение проданной недвижимости.

Невозможно отразить в короткой статье все законодательство и всю информацию. Коды ОКТМО можно узнать в базе ФИАС, Актуальные КБК рекомендуем узнавать в налоговой. Расходы на реэлтора для целей налогообложения дохода от продажи квартиры не учитываются. Уточните пожалуйста, какой именно раздел у вас вызвал затруднение? Напишите пожалуйста название раздела.