Нормативные документы: уменьшение ПСН на сумму страховых взносов

До 2020 г. стоимость патента не зависела от уплаченных предпринимателем страхвзносов. В 2026 г. действует редакция ст. 346.51 НК РФ, позволяющая зачесть в счет стоимости патента:

- страхвзносы - в пределах исчисленных сумм, в т.ч. фиксированные платежи ИП (даже еще только начисленные) и уже уплаченные взносы за наемных работников, включая платежи в СФР от несчастных случаев («травматизм»);

- расходы по больничным листам, оплаченные ИП за счет собственных средств (за исключением сумм, начисленным по несчастным случаям на производстве и по профзаболеваниям);

- платежи за работников по договорам ДЛС (добровольного личного страхования), при условии, что суммы выплат не превышают федеральный размер пособия по нетрудоспособности.

Уменьшение налога ПСН на страховые взносы возможно только в отношении взносов за сотрудников, занятых в «патентной» деятельности, и производится оно по определенным правилам.

Как заполнить заявление на уменьшение ПСН на сумму страховых взносов, читайте здесь.

Как уменьшить сумму налога на страховые взносы, если получено сразу несколько патентов ? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, то получите пробный демодоступ и бесплатно переходите в Готовое решение.

Общий порядок учета взносов при ПСН

Ст. 346.51 НК РФ позволяет производить на ПСН уменьшение на страховые взносы лишь при соблюдении определенных условий. Требования таковы:

- взносы за работников (по единому тарифу и на травматизм) должны быть уплачены в течение налогового периода действия ПСН. Фиксированные взносы ИП могут быть еще только начислены в этом периоде, то есть снизить налог можно и на начисленные фиксированные страхвзносы (но уплатить их позже все равно надо, до 28.12.2026);

- взносы берутся в пределах исчисленных сумм, переплата не учитывается.

ВНИМАНИЕ! Уплаченные суммы налога на ПСН и взносов по единому тарифу (фиксированных для ИП) учитываются на едином налоговом счете (ЕНС). Однако, взносы на травматизм уплачиваются по отдельной платежке и в СФР.

Статья по теме: ЕНС для ИП в 2025 году С 01.01.2023 предприниматели, как и юрлица, перешли в обязательном порядке на единый налоговый платеж (ЕНП). С этого момента почти все налоги и взносы платят через единый налоговый счет (ЕНС). Разберем, что значит ЕНС для ИП в 2025 году, как, когда нужно платить налоги и отчитываться в бюджет. ПодробнееКак мы уже сказали выше, сумму налога можно уменьшить на величину взносов, фактически уплаченных (за работников) и еще только начисленных (фиксированные взносы ИП) за период действия патента. Это возможно сделать по заявлению либо без него в следующих случаях:

1. Если ЕНП был учтен в счет фиксированных страхвзносов, уменьшить патент можно без заявления.

Причем по фиксированным страховым взносам срок уплаты 1 раз в год до 28 декабря текущего года (при доходе свыше 300 000 руб., по взносам с превышения этой суммы — до 1 июля следующего года).

Причем по фиксированным страховым взносам срок уплаты 1 раз в год до 28 декабря текущего года (при доходе свыше 300 000 руб., по взносам с превышения этой суммы — до 1 июля следующего года).

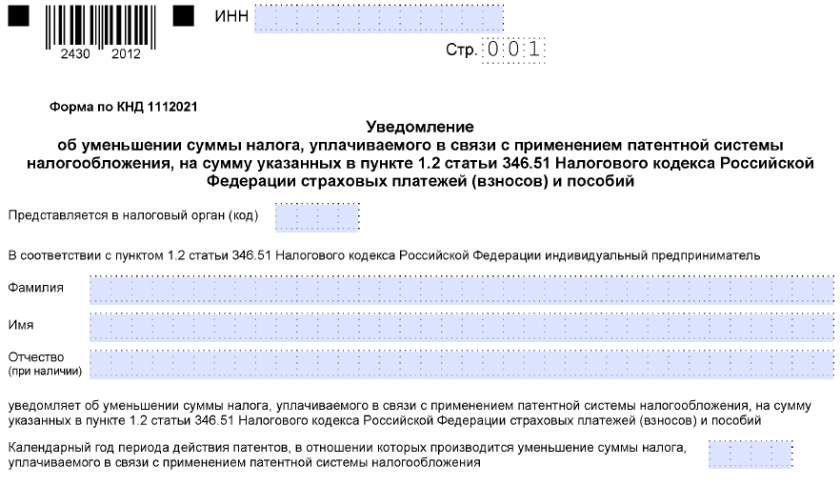

2. Если вы перечислили страхвзносы досрочно и хотите уменьшить на них сумму патента, нужно направить налоговикам соответствующее уведомление. Бланк уведомления об уменьшении патента на страховые взносы можно скачать, кликнув по картинке ниже:

Бланк по теме: Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Если патент был оплачен в полном объеме до проведения зачета, сумму переплаты, формирующей положительное сальдо счета ЕНС, можно зачесть или вернуть (ст. 78 НК РФ).

ПСН и страховые взносы ИП без сотрудников

Статья по теме: Размер фиксированных взносов ИП в 2023-2024 годах В 2023-2024 годах после объединения ПФР и ФСС работает новый фонд СФР (Социальный фонд России). Как это отражается на страховых взносах ИП в 2023-2024 годах, которые предприниматель каждый год платит за себя? ПодробнееПредприниматель, не являющийся работодателем, перечисляет в бюджет фиксированные страхвзносы «за себя». В 2026 г. совокупная сумма страхвзносов равна 57 390 руб. Срок их внесения — до 28 декабря отчетного 2026 года.

Дополнительно в налоговую уплачивается взносы в размере 1% с дохода, превышающего 300 000 руб., (но не более 321 818 руб.), которые необходимо перечислить до 1 июля следующего 2027 года (ст. 432 НК РФ). В уменьшение стоимости патента ИП может принять всю сумму начисленных (или уже оплаченных) в налоговом периоде взносов, тем самым снизив налог до нуля.

Однако, плательщику придется учитывать определенные нюансы, возникшие из-за новой формулировки ст. 346.49 НК РФ (п. 3 ст. 1 закона № 373-ФЗ). В частности, если патент взят меньше, чем на год, налоговым периодом, как и раньше, признается срок его действия.

При ПСН уменьшение на страховые взносы производится на суммы, начисленные (уплаченные) в налоговом периоде. Получается, что ИП должен перечислять страхвзносы:

- при годовом патенте — в установленные законом и приведенные выше сроки;

- при патенте, действующем менее года — не позже срока его окончания.

Пример:

ИП Селиванов, работающий без наемных сотрудников, взял патент на 1 квартал 2026 г. Его стоимость, рассчитанная ИФНС, составила 30 000 руб. Срок уплаты: до 31.03.2026. Чтобы уменьшить налог по ПСН, часть фиксированных взносов (за 3 месяца) Селиванов решил перечислить в течение января-марта 2026 г. часть фиксированных страхвзносов за год. Сумму взносов к уплате он рассчитал по формуле 57 390 руб./12 мес. х 3 мес. То есть перечислил ИП Селиванов взносов на 14 347,5 руб.

В итоге, за патент Селиванов уплатит:

30 000 руб. – 14 347,5 руб. = 15 652,5 руб.

Как работодатели уменьшают налог по ПСН на страховые взносы

Для ИП-работодателей введено ограничение: уменьшить на страховые взносы, уплаченные за работников, и за себя налог на ПСН можно не более чем на 50%.

Пример:

У ИП Красноперова работает 4 сотрудника. За них и за себя ежемесячно предприниматель перечисляет страхвзносов на сумму 18 000 руб. Патент Красноперов в 2026 году взял на полгода (январь-июнь), его стоимость (налог на ПСН) составляет 80 000 руб.

Так как на протяжении полугодия 2026 г. ИП перечислил взносов за работников и за себя на сумму 108 000 руб. (18 000 руб. х 6 мес.), а уменьшить налог на ПСН можно не более чем на 50% (80 000 руб. х 50%/100% = 40 000 руб., взносы на 108 000 руб. > 40 000 руб.), то за патент Красноперов уплатит лишь 40 000 руб.

Разницу (сумму превышения уплаченных взносов над установленным ограничением) разрешено переносить на следующий патент, действующий в этом же календарном году. То есть, 68 000 руб. страхвзносов (108 000 руб. – 40 000 руб.) ИП сможет зачесть в счет стоимости нового патента, если он возьмет его и патент будет действовать только в 2026 году.

Можно ли ПСН уменьшить на страховые взносы при совмещении режимов

Налог при ПСН снижается на страхвзносы, уплаченные за сотрудников, занятых в видах деятельности, заявленных в патенте. Суммы, уплаченные за работников, занятых в деятельности, осуществляемой на иных режимах, не учитываются. Таким образом, при совмещении режимов (например, УСН и ПСН), страховые взносы необходимо будет распределять по видам деятельности.

Пример:

У ИП Перевалова работают 5 сотрудников, из которых 2 человека — в деятельности, заявленной по патенту, а 3 человека — по УСН. За каждого из них Перевалов перечисляет по 5 000 руб. взносов ежемесячно. Стоимость патента на месяц = 30 000 руб. Но ИП с работниками уменьшить налог на ПСН может не более, чем на 50 %, то есть не более чем на 15 000 руб.

В уменьшение налога по ПСН Перевалов заявил:

- 10 000 руб., уплаченных в период действия патента сроком в 1 месяц (за двоих человек по 5 000 руб.);

- 4 782,5 руб. - уплаченные фиксированные взносы за себя в 1/12 от суммы за год (от 57 390 р.)

(10 000 руб. + 4 782,5 руб.) < 15 000 руб. (50% от 30 000 руб.).

Поэтому на ПСН он уплатит налог: 30 000 руб. - (2 работника х 5 000 руб. + 4 782,5 руб.) = 15 217,5 руб.

Как правильно распределять в такой ситуации фиксированные взносы ИП и суммы, за сотрудников, работающих одновременно в разных сферах ? Учитывая, что сомнения и неясности норм трактуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ), взносы за работников и фиксированные взносы за себя можно распределить между УСН и ПСН.

Для распределения взносов неообходимо разработать специальный налоговый регистр. Если однозначно разделить их невозможно, то эти расходы распределяются пропорционально доле дохода от каждого режима в общей сумме доходов.

Ошибка в уведомлении на снижение налога по ПСН

При несоответствии суммы взносов, указанной ИП в уведомлении, фактическим платежам (по данным налоговиков), ИФНС соразмерно пересчитает налоговые обязательства по патенту. Неуплата страхвзносов повлечет отказ в уменьшении налога, о котором плательщику сообщат в течение 20 дней после получения неверного уведомления, и тогда оплату патента придется произвести в полном размере (ст. 346.51 НК РФ).

Итоги

Предприниматели вправе уменьшать патент на сумму уплаченных страхвзносов: ИП без наемных работников — на 100%, а ИП-работодатель — не более, чем на 50% от суммы налога на ПСН. Как уменьшить сумму патента (налога на ПСН), рассказано выше в статье.