Учет на УСН при продаже ОС

В рассматриваемой ситуации учет зависит от того, какой объект налогообложения при УСН выбран и применяется налогоплательщиком.

На УСН 6% расходы, связанные с приобретением ОС, в налоговую базу не включают в соответствии с п. 1 ст. 346.18 НК РФ.

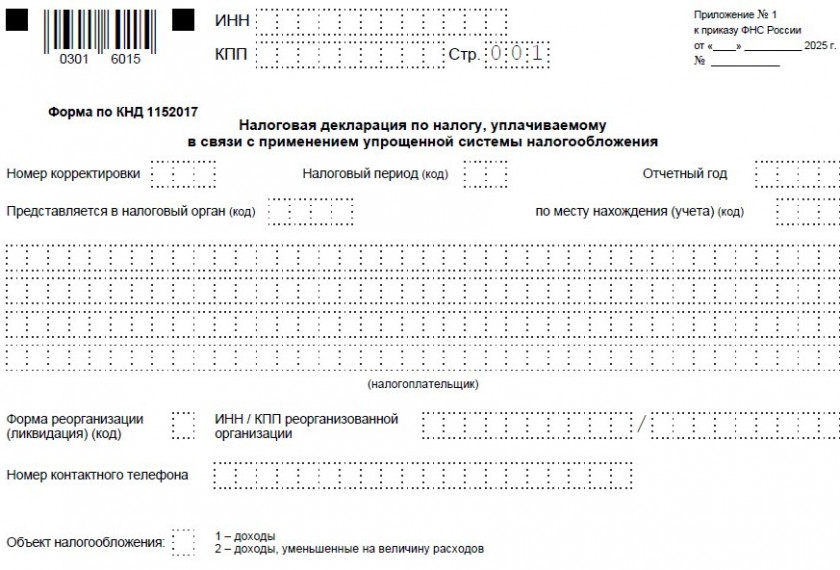

К налоговой базе по УСН "Доходы" причисляют только доходы ИП (организации), указанные в ст. 346.15, п. 1, 2 ст. 248 НК РФ. При заполнении налоговой декларации доход отображают нарастающим итогом и по истечении отчетных периодов и налогового периода. Данные сведения заносят в стр. 110 – 113 раздела 2.1.1 декларации УСН.

На УСН 15% при продаже ОС признают расходы, но с определенными нюансами.

Статья по теме: По какой форме сдавать декларацию по УСН за 2025 год ФНС в письме № СД-4-3/11881@ от 30.12.2025 пояснила, какой бланк налоговой декларации по УСН следует использовать для сдачи отчета за 2025 год. ПодробнееОбщие особенности признания доходов

Доходы, полученные налогоплательщиком-упрощенцем от реализации ОС, включаются в налоговую базу по УСН, что следует из п. 1 ст. 346.15 НК. РФ.

При продаже ОС налогоплательщик УСН получает доход в том виде, в котором предусматривает договор поставки. Доход, полученный от продажи ОС, учитывается им в том размере, который обозначен документом, подтверждающим выполнение условий договора.

Дата получения дохода определяется п. 1 ст. 346.17 НК РФ. Этой датой может признаваться:

- день, когда деньги поступили в кассу либо на счет в банке налогоплательщика УСН;

- день расчета, когда объект имущества (работ, услуг) либо имущественного права был передан в счет оплаты за проданный объект ОС;

- день погашения задолженности перед налогоплательщиком УСН иным способом при приобретении у него объекта ОС (например, при взаимозачете).

Доходы на УСН признают кассовым методом, учитывая поступающие в кассу и на счет в банке деньги.

Учет расходов на УСН (15%) при продаже ОС

База налога по УСН 15% включает доходы (ст. 346.15 НК РФ), уменьшенные на сумму расходов, в соответствии с п. 2 ст. 346.18 НК РФ. Отсюда следует, что:

Статья по теме: Налоговые изменения в УСН с 2026 года УСН в 2026 - 2028 годах: обзор важных изменений для бизнеса. Подготовили подробную статью с ключевыми нововведениями. Читайте и оставайтесь в курсе последних новостей в сфере налогов и бухгалтерского учета. Подробнее- Выручка, полученная от реализации объекта ОС, при расчете налога по УСН подлежит учету, как доход.

- Доходы разрешается уменьшить на расходы (ст. 346.16 НК РФ), ушедшие на приобретение объекта ОС.

- Доход от продажи ОС следует отобразить в налоговой декларации УСН по итогам того отчетного периода, в котором основное средство было продано. Последующие отчетные периоды отчетного года также заполняются нарастающим итогом (стр. 210 – 213 декларации УСН). Если ОС было продано в четвертом квартале отчетного года, то оно отображается по итогам налогового периода УСН.

Важно! С 01.01.2026 года в расходах на УСН можно учесть любые их виды, определяемые в порядке, установленном гл. 45 НК РФ (новый подп. 45 п. 1 ст. 346.16 НК РФ в ред. Закона от 28.11.2025 № 425-ФЗ).

Следует учитывать, что, согласно позиции Минфина РФ, при досрочной продаже ОС нельзя отнести к расходам на УСН остаточную стоимость проданного ОС. Свою позицию ведомство обусловливает тем, что перечень расходов на УСН "Доходы минус расходы" (п. 1 ст. 346.16 НК РФ) является закрытым и не предусматривает возможности учета остаточной стоимости реализованного объекта ОС. Данная позиция Минфина РФ отражена в письмах Минфина от 13.02.2015 № 03-11-06/2/6557, от 03.03.2014 № 03-11-11/8833, от 04.02.2013 № 03-11-11/50, от 07.07.2011 № 03-11-06/2/105, от 28.01.2009 № 03-11-06/2/9, от 20.11.2008 № 03-11-04/2/174, от 18.04.2007 № 03-11-04/2/106. Противоположную позицию высказывают лишь отдельные арбитражные суды. Поэтому организации (ИП) на УСН 15 % следует быть готовой к отстаиванию своей позиции в судебном порядке.

Как рассчитать налог на УСН при продаже основного средства с убытком, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Когда нужно провести перерасчет налоговой базы на УСН "Доходы минус расходы"

По закону, обязанность проведения перерасчета налоговой базы по УСН "Доходы минус расходы" возникает, когда объект ОС реализован до истечения (абз. 11 подп. 3 п. 3 ст. 346.16 НК РФ):

- 3 года с момента учета затрат на приобретение объекта ОС со сроком полезного использования (СПИ) до 15 лет включительно;

- 10 лет с момента покупки объекта ОС с СПИ свыше 15 лет.

Срок полезного использования устанавливается на основании Классификации ОС, утвержденной постановлением Правительства РФ "О Классификации ОС" от 01.01.2002 № 1 (абз. 8 подп. 3 п. 3 ст. 346.16 НК РФ).

Если указанные выше сроки (3 года и 10 лет) прошли, расходы на УСН 15% пересчитывать не требуется!

При продаже ОС обратите внимание на дату его приобретения

Правила определения срока, до истечения которого нужно производить перерасчет базы по УСН 15%, зависят от срока полезного использования продаваемого объекта ОС:

- для объектов ОС с СПИ до 15 лет включительно начало срока определяется датой признания в налоговом учете расходов на их покупку, то есть последним днем года, в котором отражено списание таких затрат (п. 3 ст. 6.1, абз. 11 подп. 3 п. 3 ст. 346.16 НК РФ);

- для объектов ОС с СПИ свыше 15 лет начало срока определяется датой их приобретения.

Каков порядок пересчета налоговой базы по УСН "Доходы минус расходы"

Порядок пересчета налоговой базы по УСН "Доходы минус расходы" предполагает:

- Исключение из налогооблагаемых расходов по УСН уже списанной стоимости объекта ОС.

- Расчет амортизации по объекту ОС (линейным или нелинейным методом).

- Включение установленных сумм амортизации в состав расходов УСН.

- Пересчет налога на УСН.

- Начисление пеней, возникших в связи с увеличением суммы налога УСН, подлежащей уплате в бюджет за периоды, в которых были учтены расходы на покупку ОС.

- Уплата доначисленных сумм налога и пеней в бюджет.

Причем, необходимость перерасчета налога на УСН 15% не зависит от способа покупки реализуемых ОС. То есть, вид договора, из которого появилось право собственности на реализуемый объект ОС, не оказывает влияния на обязанность пересчитать налоговую базу по УСН.

Начисление амортизации

Налогоплательщик на УСН вправе выбрать подходящий способ начисления амортизации ОС: линейный или нелинейный. Начислять амортизацию начинают с месяца, который идет за месяцем ввода лбъекта ОС в эксплуатацию при применении УСН (п. 4 ст. 259, п. 5 ст. 259.1 НК РФ, пп. "а" п. 33 ФСБУ 6/2020). Амортизацию прекращают начислять с месяца, который следует за месяцем продажи амортизируемого объекта ОС.

При досрочной продаже объекта ОС к расходам на УСН относят сумму амортизации, начисленной с первого числа месяца, который следует за месяцем введения его в эксплуатацию на УСН, и до первого числа месяца, который идет за месяцем продажи ОС.

Что нужно доплатить

Доплачивать придется налог УСН и пени за уплату не всей суммы налога, рассчитанные за период, начиная со дня признания расходов и вплоть до даты реализации объекта ОС.

Помимо этого, налогоплательщику нужно подать в ИФНС уточненную декларацию по налогу УСН за все периоды, на протяжении которых использовался реализуемый объект ОС. В ней следует указать:

- размер расходов на УСН 15% после их перерасчета — по стр. 220 – 223 Раздела 2.2 декларации;

- размер налога на УСН 15% после его перерасчета — по Разделам 1.2 и 2.2.

Бланк декларации по УСН - 2026

Бланк декларации по УСН - 2026

Как рассчитать доплату по налогу на УСН 15%

Скорректировав налоговую базу по УСН 15%, налогоплательщику нужно рассчитать сумму налога на УСН с учетом проведенной коррекции. Пример расчета налога приведен ниже.

В апреле 2025 г. организация на УСН 15% приобрела, оплатила и ввела в эксплуатацию объект ОС стоимостью 600 000 руб. со сроком полезного использования 5 лет (60 мес.). В сентябре 2025 г. принято решение о продаже ОС. Согласно учетной политике при перерасчете налоговой базы по УСН амортизация определяется линейным методом.

В 2025 г. стоимость ОС подлежит учету равными долями, то есть, по 200 000 руб. ежеквартально (600 000 руб. на три квартала). В итоге, на конец III квартала 2025 г. в составе расходов по налогу УСН 15% было учтено 400 000 руб.

В сентябре 2025 г. объект ОС был продан. Так как с момента учета затрат на его покупку прошло менее 3 лет, то необходимо произвести перерасчет налога на УСН 15%.

Норма амортизации равна:

1/60 мес. х 100% = 1,67%.

Ежемесячная сумма амортизации:

600 000 руб. х 1/60 мес. = 10 000 руб.

При применении линейного метода за период с 1 мая по 30 сентября 2025 г. сумма амортизации объекта ОС составляет:

10 000 руб. х 5 мес. = 50 000 руб.

В итоге, за отчетный период (за 9 месяцев 2025 г.) в составе расходов организация на УСН 15% вправе учесть только 50 000 руб., а фактически учла 200 000 руб. В итоге:

Доплата по налогу на УСН 15% = (200 000 руб. - 50 000 руб.) х 15%/100% = 22 500 руб. Эту сумму и нужно будет доплатить в бюджет.

Помимо перечисления доплаты по налога организации также необходимо уплатить пени (ст. 6.1, п. 7 ст. 346.21 НК РФ).

В результате перерасчета на момент продажи остаточная стоимость ОС составит:

600 000 руб. - 50 000 руб. = 550 000 руб.

Важно! При исчислении остаточной стоимости ОС не учитывается стоимость высокотехнологичного оборудования по перечню, утвержденному распоряжением Правительства России от 16.12.2024 № 3777-р (письмо Минфина России от 16.12.2024 № 03-11-09/127081).

Статья по теме: Минфин о восстановлении НДС при переходе на УСН с 2025 года Ведомство пояснило, кому из налогоплательщиков необходимо восстановить НДС при переходе на УСН, начиная с 1 января 2025 года. ПодробнееИтоги

При досрочной продаже объекта ОС (основных средств) на УСН "Доходы минус расходы" придется доплатить в бюджет соответствующую сумму налога на УСН (+пени). Кроме того. в результате пересчета налога на УСН на момент продажи ОС уменьшится остаточная стоимость ОС. Пример расчета доплаты по налогу на УСН 15% приведен выше в статье.

Распространенные вопросы

Взаимозачет при УСН

При проведении зачета взаимных требований упрощенцу нужно учесть не только общие правила (выполнение условий по ст. 410 ГК РФ, письменное оформление и отражение взаимозачета на счетах бухучета), но и особые правила налогового учета доходов и расходов по этой операции.

- Доходы при взаимозачете

Для упрощенцев применяется правило: погашение задолженности путем зачета взаимных требований признается получением дохода (п. 1 ст. 346.17 НК РФ).

- Расходы при взаимозачете

Расходы при проведении взаимозачета могут учесть только на УСН «Доходы минус расходы». Для них действует правило п. 2 ст. 346.17 НК РФ: уменьшение обязательства упрощенца перед контрагентом признается оплатой.

Как отражать взаимозачет в бухгалтерском учете, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

В особом порядке учитываются расходы на ОС, оплаченные зачетом взаимных требований. Их признают с момента ввода объекта ОС в эксплуатацию в течение года, поквартально и равными долями.