Реализация товаров и услуг

На территории России продажа товаров облагается налогом на добавленную стоимость. При этом объект налогообложения НДС – это не сам товар, а именно его реализация, т. е. передача другому собственнику. Сюда же относятся продажи работ и услуг, а также имущественных прав. Даже передача права собственности на безвозмездной основе считается реализацией (п. 1 ст. 146 НК РФ).

НДС является косвенным налогом. Он платится в бюджет не напрямую (в зависимости от показателей работы), а через покупку какого-либо объекта. Налог практически всегда включен в стоимость товара, т. е. добавлен к его первоначальной цене. При этом налоговой базой выступает цена товара (работы, услуги). Ставки и перечень товаров, к которым они применяются, закреплены ст. 164 НК РФ.

НДС сверху = Цена товара х Налоговая ставка / 100

НДС 10 % в том числе = Стоимость с учетом НДС / 110 х 10

НДС 20 % в том числе = Стоимость с учетом НДС / 120 х 20

Цена товара без НДС = Стоимость с учетом НДС / 120 х 100

Цена товара без НДС = Стоимость с учетом НДС / 110 х 100

В каких случаях применяются те или иные ставки НДС? Полный разбор этого вопроса представлен в Готовом решении от «КонсультантПлюс». Оформите пробный демодоступ к справочно-правовой системе и переходите к разъяснениям экспертов. Это бесплатно.

Статья по теме: Налоговая база ПодробнееПример. ООО «Милена» занимается продажей сахара. Организация применяет общий режим налогообложения, поэтому обязана при продаже товаров добавлять НДС. Сахар относится к продовольственным товарам, которые облагаются ставкой 10 % (Постановление Правительства РФ от 31.12.2004 № 908). Если цена 1 кг сахара – 90 руб., то величина НДС равна: 90 х 10 / 100 = 9 руб. Общая стоимость килограмма сахара, включая НДС, составит: 90 + 9 = 99 руб.

В счете-фактуре мы видим стоимость товара, отраженную в разбивке на цену товара и добавленный налог. Например, так: 36 000 руб., в том числе НДС по ставке 20 % – 6 000 руб. Это значит, что сам товар стоил 30 000 руб., но к нему добавили налог по ставке 20% (22% с 01.01.2026). Итоговая стоимость товара, которую заплатит покупатель, составит 36 000 руб.

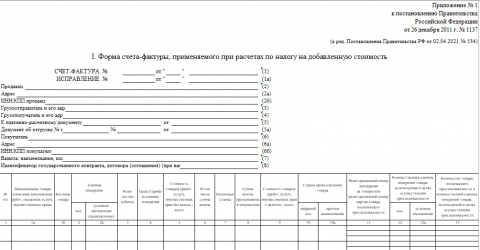

Бланк по теме: Счет-фактура

Счет-фактура

Часто покупатель не понимает, почему некоторые продавцы добавляют НДС, а некоторые – нет и в счетах-фактурах цена указывается без налога, например, 30 000 руб., без НДС. Действительно, не каждый продавец должен это делать – все зависит от системы налогообложения, которую он применяет.

Добавлять НДС к цене товаров должны только продавцы, применяющие общую систему налогообложения (ОСН) или спецрежим ЕСХН. Юрлица и предприниматели, работающие на этих режимах, являются плательщиками НДС, а потому обязаны добавлять его к цене и передавать в бюджет тот налог, который заплатил им покупатель при покупке товара (если ранее не подали заявление на освобождение от налога). При этом важно понимать, что налог добавляется для государства, а не для собственного обогащения. Все, что добавили и впоследствии собрали с покупателей, уходит в бюджет по итогам квартала.

Режим УСН освобождает от НДС: упрощенцы не являются плательщиками этого налога, а потому не обязаны его добавлять. Если в выставленном счете нет НДС, то в большинстве случаев продавец работает по упрощенке. Покупатели-плательщики НДС избегают сделок с упрощенцами, потому что им важно оплачивать стоимость, в которой заложен НДС.

Дело в том, что плательщики НДС фактически платят этот налог дважды – в момент покупки товара (оплата счета поставщика, в который включен НДС) и перечисления собранного с покупателей НДС (при реализации своих товаров) в бюджет по окончании квартала. Налоговое законодательство позволяет им вычитать из величины налога к уплате те суммы, которые были уплачены поставщикам. Такая процедура называется принятием НДС к вычету.

Статья по теме: НДС к вычету: что это значит? Налоговый вычет НДС – право уменьшить сумму налога к уплате в бюджет на сумму налога, который был уплачен поставщику. Кто и как может применить его, расскажем в нашей статье. ПодробнееПокупка товаров у иностранных организаций

Если продавец вообще не зарегистрирован на территории России, но продает российским организациям товары (работы, услуги), то тоже возникает объект НДС. Однако платить его будет не он, а покупающая российская организация. В таких сделках она выступает налоговым агентом – обязана удержать налог и перечислить его в бюджет (ст. 161 НК РФ). В свою очередь покупатель получит сумму за минусом налога.

Статья по теме: Налоговый агент по НДС Российская либо иностранная компания как налоговый агент по НДС должна платить за налогоплательщика НДС. При невыполнении обязанностей агента по НДС (неуплата, просрочка и т. д.) привлекают к административной и уголовной ответственности. ПодробнееНапример, ООО «Авто» закупает немецкие запчасти без посредников – на корейском заводе-изготовителе. При такой покупке российская компания становится налоговым агентом по НДС, поэтому должна заплатить налог в казну своей страны. Стоимость запчастей по договору составила 6 000 000 руб., в т. ч. НДС по ставке 20% (22% с 01.01.2026). Бухгалтеру придется выделить из общей стоимости величину налога: 6 000 000 руб. /120 х 20 = 1 000 000 руб. Корейский завод получит сумму, которая останется после вычитания налога: 6 000 000 - 1 000 000 = 5 000 000 руб.

На заметку! «Агентский» НДС уплачивают все организации и предприниматели без исключения (даже упрощенцы) – система налогообложения роли не играет. Если стали агентом, то обязаны удержать и передать налог в бюджет.

Покупка или аренда у муниципалитета

Еще один распространенный случай – покупка или взятие в аренду имущества, принадлежащего государственным или муниципальным учреждениям. Когда организация покупает или берет в аренду, к примеру, землю у районной администрации, то тоже выступает налоговым агентом. Процесс идентичен сделке с иностранным поставщиком. Объекты обложения НДС возникают аналогично – в момент продажи или передачи участка в аренду.

К примеру, ИП Сергеев В. А. решил устроить столовую в здании районной администрации. Он заключил договор аренды помещения и будет ежемесячно вносить арендную плату. Однако в сделке между муниципалитетом и коммерческим лицом последнее выступает налоговым агентом.

ИП Сергеев работает на упрощенке, но в данном случае система не важна. И ему придется принять на себя обязанности агента – удерживать налог, своевременно перечислять его в бюджет и подавать декларацию.

Стоимость аренды по договору – 90 тыс. руб. / в мес., в т. ч. НДС по ставке 20% (22% с 01.01.2026). Величина налога, включенного в стоимость, равна: 90 000 / 120 х 20 = 15 000 руб. Значит, цена помещения без налога составляет: 90 000 - 15 000 = 75 000 руб. Это говорит о том, что ежемесячно Иванову придется перечислять аренду администрации – 75 000 руб., НДС налоговой – 15 000 руб.

К сравнению: если бы собственником помещения была обычная организация или ИП, то никакого «агентства» со всеми вытекающими обязанностями не возникло. Тогда бы все пошло в рамках обычной продажи, когда объектом НДС является реализация. Для упрощенца же, который вообще не работает с таким налогом, все оказалось бы проще: не пришлось бы перечислять НДС и подавать декларации – он платил бы только аренду.