Из-за чего может появиться переплата НДС и как о ней узнать

Статья по теме: Сверка расчетов с ИФНС: как понять, что все верно? Сверку расчетов по налогам, взносам, пени, штрафам может инициировать ИФНС либо сам налогоплательщик. Расскажем, когда и как проходит процесс сверки, что он включает. ПодробнееСледует заметить, что переплата любого налога может образоваться не только из-за ошибок налогоплательщика, но и ИФНС. Среди них наиболее частыми являются не правильные расчеты налогооблагаемой базы, а также элементарные технические ошибки в декларации и платежных документах, которые допускают плательщики НДС. Например, плательщик указал в платежке 310 000 р. вместо 130 000 р. и из-за этого была уплачена лишняя сумма – 180 000 р.

Встречаются также, хоть и не так часто, ошибки, совершаемые ИФНС. Например, когда налоговая дважды списывает налог со счета. В этих и иных случаях образовавшаяся переплата означает, что у бюджета появился, по сути, долг перед плательщиком. Кстати, обнаружить первым переплату может как сам плательщик, так и ИФНС.

ИФНС обязана уведомить плательщика о появившейся переплате налога на протяжении 10 дней с того момента, как ее обнаружила. Данная норма установлена п. 3 ст. 78 НК!

Плательщик может не дожидаться уведомления из ИФНС и самостоятельно проверить, есть ли переплаченные суммы по уплаченному налогу либо нет. С этой целью он может запросить сверку расчетов с ИФНС и таким образом выяснить, все ли платежи прошли, есть ли переплата, долги либо потерявшиеся деньги, а также ошибки в платежках. Как вариант, можно запросить справку о состоянии расчетов по действующей ныне форме КНД 1160082, утв. Приказом ФНС № ЕД-7-19/728@ от 06.08.2021.

Что делать налогоплательщику при переплате

Большинство плательщиков исходит из того, что размер переплаты может быть разным. Если он, что называется «копеечный», многие из них вообще ничего не делают. И это их право. Такой вариант тоже не исключается и имеет место быть.

Но если сумма исчисляется тысячами, то вряд ли кто-то оставит это без внимания. Как бы там ни было, плательщик при переплате НДС может:

1. Зачесть переплаченную сумму налога (п. 1 ст. 78 НК) в счет следующих предстоящих бюджетных платежей (федеральных, региональных, местных):

- непосредственно по НДС либо по другим налогам (за исключением НДФЛ и НПД), а также взносам, сборам;

- пеней по любым налогам, взносам, сборам;

- штрафов по НК за налоговые нарушения (штрафы по КоАП за счет переплаты не погашаются!);

- недоимки по любым налогам (взносам, сборам).

Если у плательщика будут не погашенные долги, штрафы либо пеня, сначала производят зачет по ним (т. е. погашают их), а уже потом оставшуюся сумму направляют на погашение будущих платежей!

2. Вернуть переплаченную сумму на свой счет. На это может уйти немало времени. При наличии задолженности сумма переплаты пойдет сначала на ее погашение недоимки и только после этого оставшаяся часть суммы будет возвращена на счет.

Подробно о зачете и возврате переплаченных налоговых сумм (по НДФЛ, налогу на прибыль и взносам) разъяснения представлены в письме № 19-19/164537@ УФНС России по г. Москве от 27.10.2020.

Как зачесть НДС, подлежащий возмещению, подробно разъяснили эксперты «КонсультантПлюс». Получите пробный демодоступ к справочно-правовой системе и бесплатно переходите в Готовое решение.

Порядок зачета по НДС: пошаговая инструкция

Плательщик может использовать образовавшуюся переплату для погашения будущих платежей на протяжении 3 лет. Стандартно этот срок ИФНС отсчитывает со дня уплаты налога, т. к. полагает, что узнать о переплате налогоплательщик должен в этот день. Аналогичную позицию по этому вопросу занимают суды, ссылаясь на то, что налогоплательщик должен сам рассчитывать налоги и, соответственно, знать размеры своих налоговых обязательств.

ИФНС самостоятельно производит зачет переплаченных средств в счет имеющихся штрафов, пени, недоимок за период, не превышающий 3 лет, без согласия плательщика. Если сроки принудительного взыскания закончились, ИФНС зачесть недоимку самостоятельно не вправе и сможет сделать это только при наличии соответствующего судебного решения!

Предположим, плательщик первый заподозрил (нашел) переплату, а не ИФНС. Чтобы провести НДС к зачету, плательщику нужно:

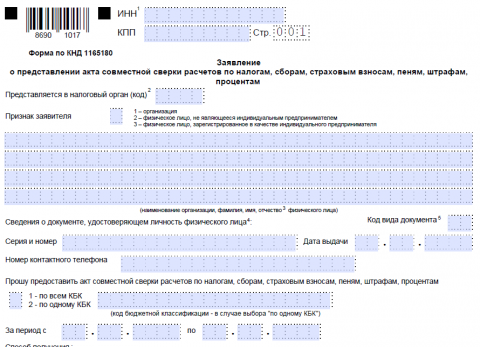

Бланк по теме: Заявление о представлении акта совместной сверки расчетов с ФНС

Заявление о представлении акта совместной сверки расчетов с ФНС

Шаг 1. Определить наличие переплаты, уточнить ее точную сумму, так как ИФНС не прислала уведомление о наличии переплаты. Сделать это можно одним из названых выше способов: запросив (лично, посредством ТКС) сверку расчетов либо справку об их состоянии. ИФНС должна ответить на протяжении 5 раб. дней (выслать акт сверки, выдать справку).

Шаг 2. Решить, что делать с переплаченной суммой, какой именно платеж (налог, сбор, взнос) погасить за ее счет. Это может быть любой федеральный, региональный, местный налог либо пеня, штрафы.

Шаг 3. Подать в ИФНС заявление о зачете излишне уплаченного НДС по форме (КНД 1150057), утв. Приказом ФНС № ММВ-7-8/182@ от 14.02.2017 (послед. ред. – 17.08.2021).

Указанный бланк заявления применяется с 23.10.2021. К заполненному бланку заявления следует приложить документы, которые подтвердят наличие переплаченной суммы. Это может быть, например, платежка, уточненка либо акт сверки.

Подать заявление можно на бумажном носителе либо в электронном виде (если есть УЭЦП). Способы подачи стандартны: лично (через уполномоченного представителя), по почте либо через личный кабинет на сайте ФНС, при помощи ТКС.

Если переплата налога образовалась из-за ошибки в декларации, сначала нужно подать уточненку с правильными, скорректированными данными, а только потом – заявление о зачете переплаты!

Например, зачет переплаты по налогу произвели, после чего плательщик подал уточненку с суммой к снижению. Из-за этого образовалась переплаченная сумма по этому налогу, которую тоже можно зачесть. Для зачета плательщик может подать заявление в течение 3 лет (отсчет ведется со дня, когда ИФНС зачла переплату).

Шаг 4. Получить ответ из ИФНС. Решение по заявлению принимается в стандартный срок – на протяжении 10 раб. дней. При необходимости ИФНС может направить плательщику акт сверки для подписания, если он этого не делал ранее. Тогда 10-дневный срок будет отсчитываться со дня его подписания.

Если переплата образовалась после подачи уточненки, тогда 3 мес. проводится камеральная проверка и только потом на протяжении 10 раб. дн. принимается решение по зачету. Также 10-дневный срок может исчисляться со дня, который следует за днем, когда начинает действовать принятое по результатам проверки решение.

Как заполнить бланк заявления

Форма заявления представляет собой одностраничный бланк и заполняется вручную либо на компьютере. При заполнении бланка заявителю нужно указать:

- свои реквизиты (название, КПП, ИНН);

- порядковый номер заявления (в текущем году);

- код ИФНС;

- статус «1» (налогоплательщик);

- основание для зачета переплаченной суммы (ст. 176 – зачет НДС, ст. 78 – зачет переплаченного налога, штрафа, пени);

- вид платежа для зачета (например, «1» - налог);

- период образования переплаты (например, «КВ. 04.2022» - 4 квартал 2022-го г.);

- конкретная дата уплаты налога, подачи декларации (если установлена);

- куда и какую именно сумму (из переплаченной) направить («2» - в счет предстоящих платежей);

- ОКТМО (по месту зачисления средств);

- КБК того платежа, в счет которого пойдет переплаченная сумма и т. д.

Раздел, где указывают сведения о физлице, который не является ИП, организации не заполняют. Он предназначен для физлиц (не ИП), не записавших ИНН. Заявление обязательно должно подписываться заявителем либо его представителем.

На какие сроки заявителю нужно обратить внимание

Если ИФНС самостоятельно производит зачет переплаченной суммы в счет недоимки, то данное решение она может принять на протяжении 10 раб. дн. после того (дня), как выявлена переплата, подписан акт сверки с плательщиком либо начало действовать решение суда.

В общем случае ИФНС должна сообщить о принятом по заявлению решении на протяжении 5 раб. дн. после его принятия. По результатам рассмотрения заявления ИФНС может (обоснованно!) отказать заявителю, указав причину отказа в своем решении. Заявитель может запросить копию данного решения.

При принятии положительного решения обычно зачет сумм производится в течение месяца. Если же заявитель подавал еще и уточненку, тогда срок будет более длительным и может составлять как минимум 3 мес.

При необоснованном отказе заявитель может подать жалобу в вышестоящий орган либо, в крайнем случае, обратиться за возмещением переплаченной суммы в суд. Срок обращения по таким вопросам в вышестоящие инстанции составляет год, а по возмещению через суд – 3 года. Обжаловать отказ ИФНС судебным порядком можно в течение 3 мес.

Как зачесть переплату налога в 2023 г.

Статья по теме: Единый налоговый платеж для предприятий и ИП: как применять? Всем хозяйствующим субъектам разрешат перейти на единый налоговый платеж (ЕНП) в период с 1 июля по 31 декабря 2022 года. С 01.01.2023 года ЕНП станет обязательным для всех налогоплательщиков. Пока фирма платит ЕНП, ей не нужно формировать раздельные платежные поручения по обычным налогам (на прибыль, НДС), страховым взносам, авансам по налогам, а также пеням, штрафам и процентам. ПодробнееПредположим, организация переплатила НДС в 4 кв. 2022 г. Зачесть переплаченную сумму она сможет только в 2023 г. Но именно с этого года, как известно, все юрлица и ИП в обязательном порядке переходят на единый налоговый платеж (ЕНП). Надо отметить, что данное нововведение не отменяет возможность зачета либо возврата переплаченных сумм.

Но в связи с переходом на ЕНП поменяются правила уплаты бюджетных платежей. Все суммы нужно будет перечислять на один единый счет (ЕНС), который будет открыт отдельно для каждого плательщика в рамках ЕНП. Контролировать операции, проводимые через этот счет, можно будет через свой личный кабинет (ИП либо юрлица). ИФНС будет распределять поступившую сумму на уплату налогов, сборов, взносов в порядке очередности, установленной законом.

Плательщик получит право распоряжаться переплатой, которая образуется на ЕНС. Чтобы зачесть переплаченную сумму в счет того либо иного будущего бюджетного платежа (пени, штрафа), ему нужно будет подавать заявление о зачете. То есть принцип зачета, по сути, останется тем же и будет основываться на обращении в налоговую.