Актуальная форма 6-НДФЛ

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

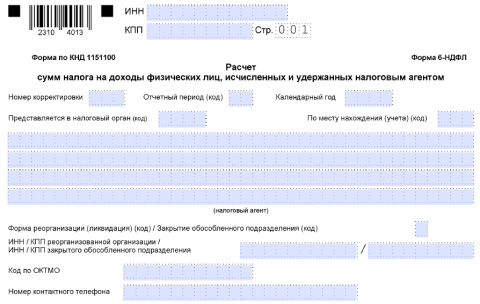

Форма 6-НДФЛ с отчетности в 2025 году

6-НДФЛ должна предоставляться в налоговые органы всеми организациями и индивидуальными предпринимателями, которые в течение отчетного периода выплачивали вознаграждения физическим лицам.

В отчет включаются следующие выплаты:

- заработная плата;

- выплаты по ГПХ-договорам;

- дивиденды;

- подарки (если их сумма превышает 4000 рублей);

- беспроцентные займы.

Бланк для декларации утвержден приказом ФНС РФ № ЕД-7-11/649@ от 19 сентября 2023 года (в ред. от 09.01.2024). Важно проверить актуальность 6-НДФЛ в 1С ЗУП, для этого необходимо зайти в раздел «Отчеты», выбрать меню «1С-отчетность».

Далее «Регламентированные отчеты», нажать кнопку «Создать». В перечне найти 6-НДФЛ (с 2021 года), открыть его, во всплывающем окне найти редакцию формы. При необходимости обновить 1С.

Далее «Регламентированные отчеты», нажать кнопку «Создать». В перечне найти 6-НДФЛ (с 2021 года), открыть его, во всплывающем окне найти редакцию формы. При необходимости обновить 1С.

Основные изменения в заполнении 6-НДФЛ в 2025 году связаны с введением прогрессивной шкалы НДФЛ.

Основные изменения в заполнении 6-НДФЛ в 2025 году связаны с введением прогрессивной шкалы НДФЛ.

В 2025 году для заработной платы, выплат по ГПХ действуют следующие ставки НДФЛ:

- 13 % − для доходов менее 2,4 млн рублей;

- 15 % − если доход составляет 2,4−5 млн рублей;

- 18 % − 5−20 млн рублей;

- 20 % − 20−50 млн рублей;

- 22 % − доход превышает 50 млн рублей.

Для выплат участникам СВО и физ. лицам, работающим в условиях Крайнего Севера, предусмотрено 2 ставки НДФЛ: 13 % – для доходов менее 5 млн рублей и 15 % − при получении доходов более 5 млн рублей.

Отчет 6-НДФЛ в 1С 8.3 «Бухгалтерия» должен состоять из следующих частей:

- Титульный лист.

- Раздел № 1.

- Раздел № 2.

- Приложение № 1 (заполняется только по итогам года).

Если в организации есть обособленные подразделения, по каждому ОКТМО заполняется отдельный отчет.

Как сформировать 6-НДФЛ в 1С за полугодие

Для заполнения декларации необходимо зайти в меню «Регламентированные отчеты» в 1С, где находится 6-НДФЛ (путь поиска прописан выше). После нажать кнопку «Создать», в открывшемся окне заполнить наименование организации и период, за который составляется декларация. Для перехода к заполнению отчета необходимо нажать кнопку «Создать» внизу окна.

В открывшейся форме необходимо кликнуть по кнопке «Заполнить».

В открывшейся форме необходимо кликнуть по кнопке «Заполнить».

Заполняем титульный лист

Все поля титульного листа заполняются автоматически, при этом программа подтягивает сведения, указанные в настройках. При этом часть ячеек запрещена для редактирования, а часть можно изменить вручную.

Поля, которые нельзя скорректировать:

- ИНН/КПП организации;

- код отчетного периода (квартал, полугодие, 9 месяцев, год);

- календарный год.

Редактируемые ячейки выделены в программе желтым цветом, это:

- номер корректировки отчета (для первичного документа предусмотрен код 000, для уточнений − 001 и далее по порядку);

- код налогового органа;

- код по месту нахождения учета;

- ОКТМО.

Если титульный лист 6-НДФЛ в 1С заполняется неверно, следует исправить данные в справочнике «Организации». Для этого необходимо перейти в раздел «Настройка», далее «Предприятие», далее «Организации». Неверные или отсутствующие реквизиты необходимо ввести вручную, затем в декларации нажать кнопку «Еще» в правом верхнем углу, в выпавшем меню выбрать строку «Обновить».

Раздел № 1: заполнение

В разделе «Данные об обязательствах налогового агента» указываются значения вознаграждений физ. лиц, а также суммы исчисленного и удержанного налога. Все данные заносятся нарастающим итогом с начала года. Для автоматического заполнения 1-го раздела 6-НДФЛ в 1С 8.3 «Бухгалтерия» необходимо нажать кнопку «Заполнить», далее сверить подтянутые данные с расчетами НДФЛ и регламентированными отчетами («Анализ НДФЛ по месяцам»).

Что должно быть указано в 1-м разделе построчно:

- 010 − КБК, заполняется по справочнику (предоставляет ФНС);

- 020 − сумма удержанного налога с начала года;

- строки с 021 по 026 − суммы удержанного налога, распределенные по срокам перечисления;

- 030 − следует заполнять, если был возврат НДФЛ за последние 3 месяца;

- с 031 по 036 − указывается возвращенный НДФЛ по срокам удержания.

Как при помощи контрольных соотношений проверить форму 6-НДФЛ, разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите демодоступ и бесплатно переходите в Готовое решение.

Заполнения раздела № 2

Раздел 2 6-НДФЛ в 1С показывает суммы доходов, а также значения удержанного и перечисленного НДФЛ. Для каждой ставки налога заполняется отдельная страница, при этом, если по разным доходам была применена одинаковая налоговая ставка, а налог был уплачен на один КБК, данные по начислениям можно отразить на одной странице.

Построчная расшифровка раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»:

- 100 − применяемая ставка НДФЛ.

- 105 − КБК.

- 110 − общее количество сотрудников, в пользу которых были начисления по данной ставке (если сотрудник в прошедшем налоговом периоде был уволен и снова принят на работу, его следует считать как одного сотрудника, а не 2);

- 111 − количество специалистов с высокой квалификацией;

- 120 − значение начисленного дохода с начала года (считается по всем физ. лицам);

- 121 − сумма, начисленная высококвалифицированным работникам (значение следует выделить из строки 120).

- 130 − сумма вычетов и расходов, уменьшающих налогооблагаемую базу (4000 р. от стоимости подарков и 50000 – от суммы мат. помощи, а также расходы, которые перечислены в пункте 10 статьи 214.3; ст. 214.4, 214.5 и 214.11 НК РФ).

- 131 − налоговая база (стр. 120–130).

- 140 − сумма налога в отношении всех физ. лиц (стр. 131*, стр.100);

- 141 − НДФЛ, в отношении работников с высокой квалификацией (стр. 140 * стр. 100).

- 150 − заполняется, если были выплаты иностранным гражданам.

- 155 − указывается сумма зачета в случае, если компания производила выплаты дивидендов учредителю, а также сама являлась получателем дивидендов.

- 160 − сумма удержанного НДФЛ.

- С 161-й по 166-ю строки − суммы удержанного НДФЛ за последний квартал по периодам удержания.

- 180 − НДФЛ, который был удержан излишне.

- 190 − возвращенный налог.

- С 191-й по 196-ю строки − суммы возвращенного налога по периодам (за последний квартал).

При обнаружении неточностей в отчете 6-НДФЛ в 1С ЗУП следует дважды кликнуть по ячейке с ошибкой для расшифровки строки. При необходимости, исправить данные, обновить декларацию.

Чтобы проверить декларацию на наличие ошибок, можно воспользоваться автоматической проверкой 1С, для этого необходимо нажать кнопку «Проверить». Программа проанализирует данные и укажет на возможные неточности.

Следует также проверить контрольные соотношения декларации. К примеру, строка 040 разд. 1 не должна быть меньше строки 140 разд. 2. Или стр. 131 должна быть равна значению строки 120 минус значение в строке 130.

Если в 1С «Бухгалтерия» 6-НДФЛ не заполняется или некоторые значения подтянуты в отчет некорректно, проверить актуальность введенных данных за период можно с помощью регламентированных отчетов: «Анализ НДФЛ по месяцам» и «Контроль сроков уплаты НДФЛ».

ИТОГИ

Декларацию 6-НДФЛ в 1С можно заполнить автоматически. Для безошибочной сдачи отчета необходимо тщательно контролировать точность начислений, дат перечисления и удержания налога. При обнаружении расхождений требуется повторная проверка первичных документов и параметров учетной политики.