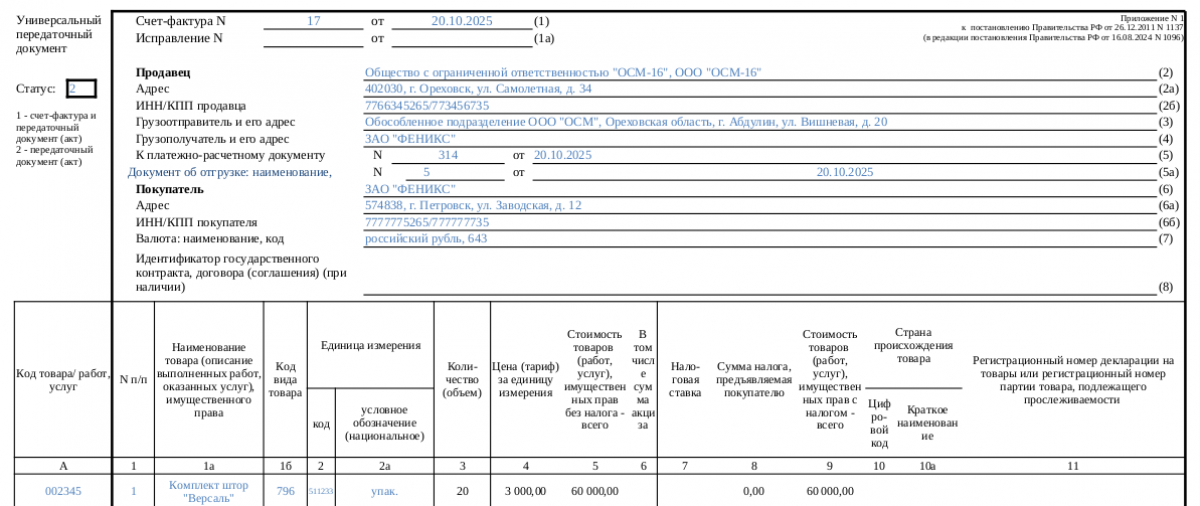

УПД на УСН (образец заполнения)

Что такое УПД

УПД – это первичный документ, сопровождающий отгрузку товара, оказание услуг, выполнение работ. Универсальный передаточный документ, как и следует из названия, является обобщающим актом. В нем содержатся элементы следующих бланков:

- товарная накладная;

- товарный блок товарно-транспортной накладной;

- акт приемки-передачи;

- накладная на отпуск ТМЦ.

По сути, это гибрид счета-фактуры и накладной.

Важно! С 01.01.2026 года нельзя будет использовать отдельную электронную накладную, а также акт по выполненным работам (приказ ФНС России от 20.01.2025 № ЕД-7-26/28@). Только в формате УПД.

В одном акте отображаются сразу два факта хозяйственной деятельности:

- отгрузка товара (выполнение работ, оказание услуг);

- приемка ТМЦ (либо работ или услуг).

Соответственно, УПД является основанием для подтверждения расходов и доходов участников сделки, а также по данным из документа рассчитывается начисление или вычет НДС юрлицами и ИП на ОСНО.

Формирование УПД является не обязанностью, а правом для субъекта хозяйственной деятельности. На практике большинство организаций и ИП все же выбирают использовать этот акт из-за его удобства и продуманности. УПД позволяет существенно упростить документооборот компании.

Бланк документа утвержден письмом ФНС от 21.10.2013 № ММВ-20-3/9. Кстати, с октября 2024 года форма акта стала немного другой.

Бланк по теме: Форма УПД: образец заполнения 2025Реквизиты УПД можно видоизменять и дополнять в соответствии с особенностями работы субъекта хозяйствования, только факт этот необходимо закрепить в учетной политике компании.

Контрагенты на УСН, не являющиеся плательщиками НДС, используют УПД фактически вместо накладной или акта. Для таких организаций этот документ – основание для подтверждения расходов, а для фирм на ОСНО – еще и основание для получения вычета по НДС и налогу на прибыль.

УПД на УСН

Итак, УПД на УСН без НДС может быть выставлен. Но для упрощенцев действуют особые правила заполнения акта.

Во-первых, это выбор статуса УПД. В соответствующем поле обязательно ставится цифра «2» - передаточный документ. Это означает, что акт будет использоваться только в качестве первичного документа по отгрузке ТМЦ либо оказанию услуг (выполнению работ). Автоматически необязательными для заполнения становятся следующие поля:

- данные о налоговой ставке по НДС;

- наименование страны-импортера;

- номер ГТД;

- сведения о грузоотправителе, грузополучателе и платежном документе.

Присутствие вышеуказанной информации в документе ошибкой не считается. Но если вы внесете все эти сведения, УПД автоматически как бы приравняется к счету-фактуре.

В каких случаях надо использовать счет-фактуру, а не УПД, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет регистрации в справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Заполняем УПД на УСН

Начинается заполнение УПД на УСН с указания статуса. Он и определяет дальнейший порядок оформления акта. Как уже говорилось выше, упрощенцы в соответствующем поле указывают статус «2».

Далее УПД заполняется следующим образом:

- В строке 1 прописываются номер документа и дата его формирования.

- В строках 2, 2а и 2б приводится информация о продавце, в том числе и его реквизиты.

- Строки 3 и 4 заполняются в случае, если имеет место продажа – здесь указываются данные грузоотправителя и получателя; причем если продавец и грузоотправитель – одно и то же лицо, то в строке 3 пишется фраза «он же».

- Строка 5 заполняется в случае наличия аванса – в ней указываются реквизиты платежного поручения.

- В строки 6, 6а и 6б вносятся сведения о покупателе.

- В строке 7 прописывается наименование и код валюты (для рубля это код 643).

- Строка 8 заполняется в случае наличия идентификатора госконтракта.

Затем заполняется табличная часть УПД. В ней представлена информация о товаре: код, наименование, порядковый номер, код и обозначение единицы измерения, количество, цена за единицу, стоимость. Графы 7 и 8, касающиеся ставки и суммы налога, в УПД при УСН не заполняются.

Под таблицей располагается подтверждающая часть акта. В ней обязательно содержатся Ф. И. О., должности и подписи лиц, ответственных за оформление УПД с обеих сторон. Здесь присутствуют реквизиты договора и ТТН. Образец поможет лучше понять, как оформляется УПД на УСН.

Изменения 2025-2026 годов

С 2025 года у упрощенцев появилась обязанность по уплате в бюджет НДС. Соответствующие изменения в НК РФ были внесены законом от 12.07.2024 № 176-ФЗ.

Нововведение затронуло не все юрлица и ИП на УСН. Обязанность возникает лишь в отношении контрагентов, удовлетворяющих одному из двух условий:

- превышение доходов за предшествующий год отметки в 60 млн рублей;

- превышение доходов ООО или ИП отметки в 60 млн рублей в течение текущего года.

С 2026 года снижены лимиты выручки, при которых упрощенец начинает платить НДС (Закон от 28.11.2025 № 425-ФЗ):

- в 2026 году — 20 млн. рублей (по итогам 2025 года или в течение 2026-го);

- в 2027 году — 15 млн., с 2028 года — 10 млн. (по итогам предыдущего года или в текущем).

Причем никаких уведомлений при превышении лимита в налоговую отправлять не нужно. Перевалил совокупный доход за лимит – с первого числа следующего месяца начинайте перечислять НДС и оформлять декларации.

Соответственно, упрощенцы с доходами менее лимита плательщиками НДС по-прежнему не являются. Но и здесь есть нюансы, связанные с документальным оформлением операций. Теперь и они должны выставлять счета-фактуры.

А что же с УПД? Ведь ранее этот акт, по сути, заменял собой для субъектов хозяйствования на УСН счет-фактуру, которую они не обязаны были выставлять.

Все плательщики НДС, в том числе с 2025 года и упрощенцы, обязаны оформлять счета-фактуры. УПД больше не является их заменой. Более того, даже юрлица и ИП на УСН, освобожденные от налога (то есть те, доходы которых не превышают установленный лимит) тоже должны выставлять счета-фактуры. Только в этом случае на документе делается пометка «Без НДС».

Соответственно, у упрощенцев возникает обязанность по ведению Книги продаж (для всех категорий контрагентов на УСН) и Книги покупок (только для фирм на УСН, являющихся плательщиками НДС по ставкам 10 и 20 %).

Еще одно важное новшество : с 1 апреля 2025 года допустимо использовать только новые форматы УПД и счетов-фактур, утвержденные Приказом ФНС России от 19.12.2023 № ЕД-7-26/970@ (Приложение 1). До этой даты можно было применять как старый, так и новый формат.

Статья по теме: Переход на обязательное применение УПД с 1 января 2026 года: пошаговая инструкция С 1 января 2026 года УПД заменит привычные электронные документы. ТОРГ-12 и акты передачи результатов работ или услуг с этого времени участникам ЭДО выставлять будет нельзя. Как правильно перейти на новый формат УПД, настроить программное обеспечение, расскажем далее. ПодробнееИтоги

Итак, УПД – это универсальный акт, который относится к первичной документации. Данный документ сопровождает отгрузку товаров, выполнение работ, оказание услуг. Бланк УПД утвержден в письме ФНС от 21.10.2013 № ММВ-20-3/9, там же содержатся и правила его заполнения. УПД на УСН без НДС заполняется с учетом некоторых особенностей. Так, в поле «Статус» проставляется цифра «2», а в табличной части не заполняются некоторые поля, в том числе ставка и сумма налога. В этом случае УПД является лишь первичным передаточным документом и не исполняет функций счета-фактуры.