Декларация по НДС 5 процентов (образец заполнения)

Новый бланк декларации

В связи с вводом новых ставок по НДС были внесены изменения и в бланк отчетности по данному налогу. Новый бланк был утвержден приказом ФНС России от 05.11.2024 № ЕД-7-3/989@.

Основным изменением является добавление новых строк для введенных ставок по НДС – 5 и 7 %. Соответствующие изменения были внесены и в методику заполнения декларации.

В 2025 году декларация по НДС принимается ФНС России только в электронном виде.

Правила заполнения

Налогоплательщики, применяющие УСН, при подготовке к сдаче декларации по НДС 5 % должны заполнять следующие разделы:

- титульный лист;

- раздел 1 – НДС к перечислению в бюджет;

- раздел 3 – данные для расчета размера НДС с указанием общего размера налоговой базы;

- раздел 9 – дублируется информация из книги продаж.

Другие разделы заполняются только в том случае, если за отчетный период в организации была осуществлена данная операция. Если предприятие не работало или не было операций с НДС, то подается «нулевая» декларация. В ней нужно заполнить только титульный лист и первый раздел.

Заполнение декларации по НДС 5 % нужно начинать с разделов 8 и 9. В них переносятся данные из книг покупок и продаж. Так как у компаний, исчисляющих НДС по сниженным ставкам (5 и 7 %), нет права на возмещение НДС, то чаще всего раздел 8 будет пустым. Исключением будет вычет НДС, исчисленного в момент получения аванса от покупателя. В девятом разделе нужно заполнить строки 182, 212, 242, 272.

Далее следует перейти к заполнению раздела 3. Для ставки налога отведена строка 022. В графе 3 по этой строке проставляется сумма налоговой базы, а в графе 5 – рассчитанный налог по ставке 5 %. Если предприятием был получен аванс или НДС в документах рассчитывается по расчетной ставке 5/105, сведения по таким операциям отражаются в строке 034. После внесения всех обобщенных сведений в разделе 3 нужно отразить общую сумму налога к перечислению в бюджет в строке 118.

Полученные авансы отражаются в строке 070: в графе 3 – сумма, а в графе 5 – рассчитанный налог. Сумма НДС по авансовым поступлениям также включается в строку 118.

Далее НДС, рассчитанный по ставке 5/105 с полученных авансов, вносят в строки 170 и 190. В строку 200 вносится сумма НДС после вычитания значения строки 190 из 118. Именно эта сумма должна быть перечислена в бюджет.

После заполнения девятого и третьего разделов можно переходить к первому разделу декларации по НДС (5 процентов). На этом листе нужно заполнить ОКТМО и КБК. Первый код зависит от места расположения организации и присваивается при ее регистрации. В строку 040 переносится значение строки 200.

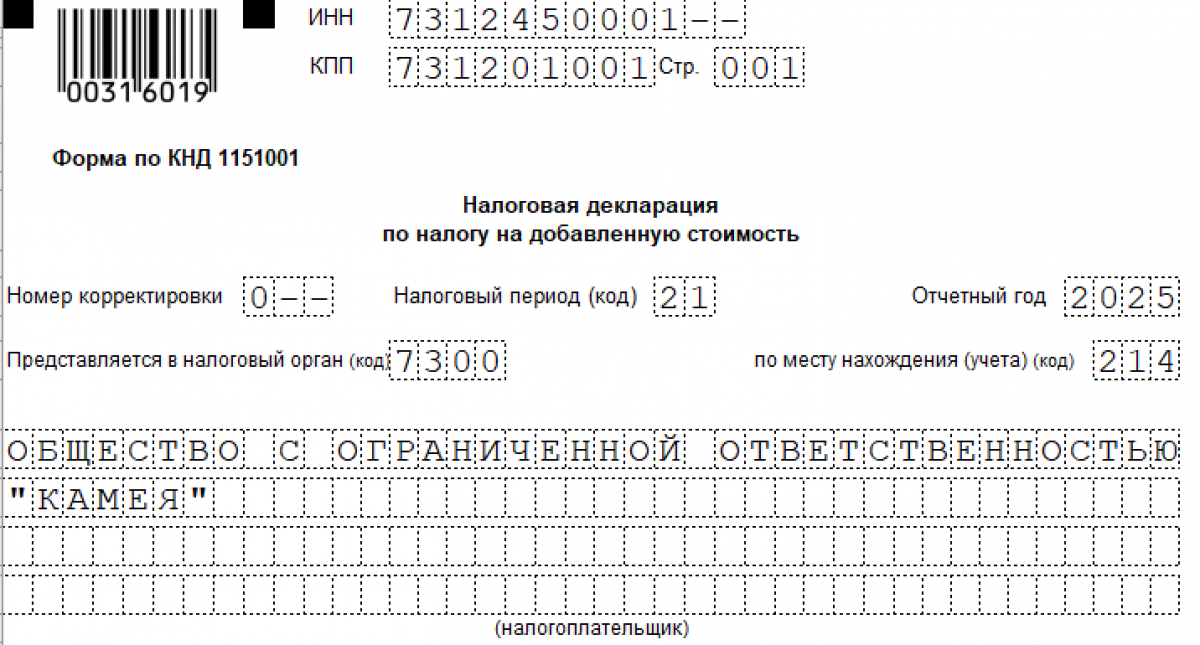

Заполнение титульного листа включает в себя отражение данных, свойственных всем отчетам, отправляемым в ФНС:

- ИНН/КПП;

- налоговый период;

- код налогового органа;

- полное наименование организации или ИП;

- контактный номер телефона.

Подписывает декларацию руководитель или уполномоченное лицо на основании машиночитаемой доверенности.

Пример заполнения

Предположим, что ООО «Касмея» является плательщиком УСН и ее доход в 2024 году составил 95 млн рублей. В 2025 году фирма становится плательщиком НДС по ставке 5 %.

За первые три месяца 2025 года ее доход составил один миллион рублей. Размер НДС – 50000 рублей. В последнем месяце квартала был получен авансовый платеж от покупателя в размере 100000 рублей. Сумма НДС с аванса составит: 100000 * 5 / 105 = 4761,90 рубля. В таком случае декларация НДС 5 % будет заполнена следующим образом:

- строка 022 раздела 3 – 1050000 - 50000;

- строка 070 раздела 3 – 100000 - 4761;

- строка 118 раздела 3 – 54761;

- строки 170 и 190 раздела 3 – 4761;

- строка 200 раздела 3 – 50000;

- строка 040 раздела 1 – 50000.

Таким образом, получается, что ООО «Касмея» должно перечислить в бюджет НДС в размере 50000 рублей.

Познакомиться с образцом заполнения декларации по НДС 5 % можно по ссылке… Его можно использовать для ознакомления и предварительного заполнения. После проверки декларации на бумажном носителе данные следует перенести в электронную версию документа.

ИТОГИ

- Декларация НДС при применении УСН и ставки НДС 5 % заполняется по тем же правилам, что и при использовании основных ставок НДС.

- Для пониженных ставок в декларации введены новые строки во всех разделах, требующих заполнения.

- Заполнение декларации начинается с разделов 9 и 3. Внесение информации в раздел 1 завершает заполнение декларации.

- Итоговый размер налога к перечислению в бюджет отражается в первом разделе, в строке 040. Она должна совпадать по значению со строкой 200 третьего раздела.

- Если в течение отчетного периода у организации, являющейся плательщиком НДС по ставке 5 %, доход превысит 250 млн рублей, то в декларации нужно будет заполнять строки, относящиеся к обеим ставкам налога. В первом же разделе нужно будет указать итоговую сумму налога к перечислению.