Декларация 3-НДФЛ для ИП

Порядок, сроки представления 3-НДФЛ для ИП

Предприниматели представляют 3-НДФЛ в ИФНС для легализации своих доходов, а также с целью получения вычетов. Простыми словами, при помощи этой формы они показывают наличие конкретного дохода, подтверждают его и отображают налог, который будут платить в бюджет.

ИП декларирует доходы посредством 3-НДФЛ:

1. При применении общего режима – ОСНО (пп. 1 п. 1, п. 5 ст. 227 НК).

2. При получении дохода от продажи, например, недвижимости, которая не использовалась в предпринимательстве, в случае применения специальных режимов налогообложения при ведении бизнеса. (применительно к пп. 1 и 3 ст. 228 НК).

3. В случае перехода на ОСНО с упрощенки, или другого спецрежима налогообложения, например, из-за превышения лимита доходов (по факту на протяжении года).

Обратите внимание! Форму 3-НДФЛ ИП на ОСНО сдает всегда, даже при отсутствии дохода. Тогда он представляет нулевую декларацию, заполняя титул, первые два раздела. ИП на УСН либо патенте не сдает 3-НДФЛ, так как налог на доходы от предпринимательства он не платит. Основание: п. 3 ст. 346.11 НК.

Заполненную форму отправляют в налоговую инспекцию по месту жительства. Срок подачи – 30 апреля следующего года. При конкретизации этого срока учитывают общие правила переноса, если он выпадает на выходной либо праздничный день (п. 7 ст. 6.1 НК). За 2024 год декларацию нужно сдать не позднее 30.04.2025 — это будний день, поэтому, срок сдачи не переносится.

Обратите внимание! Если ИП прекращает деятельность, снимаясь с регистрации, сдать форму 3-НДФЛ он должен в течение 5 рабочих дней после того, как в ЕГРИП появится соответствующая запись. Декларированию подлежит период до момента исключения его из числа предпринимателей в реестре.

Способы представления декларации для ИП:

1. На бумажном носителе: лично, через МФЦ, по почте.

2. В электронном виде: посредством ТКС, через «Личный кабинет» на сайте ФНС https://www.nalog.gov.ru/rn77.

ИП с персоналом до 100 человек сам выбирает, как ее представить: на бумаге либо в электронном виде. Если численность персонала более 100 человек, подача производится только в электронном виде.

Как исправить ошибки в 3-НДФЛ, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Актуальная на 2025 год форма 3-НДФЛ и порядок ее заполнения

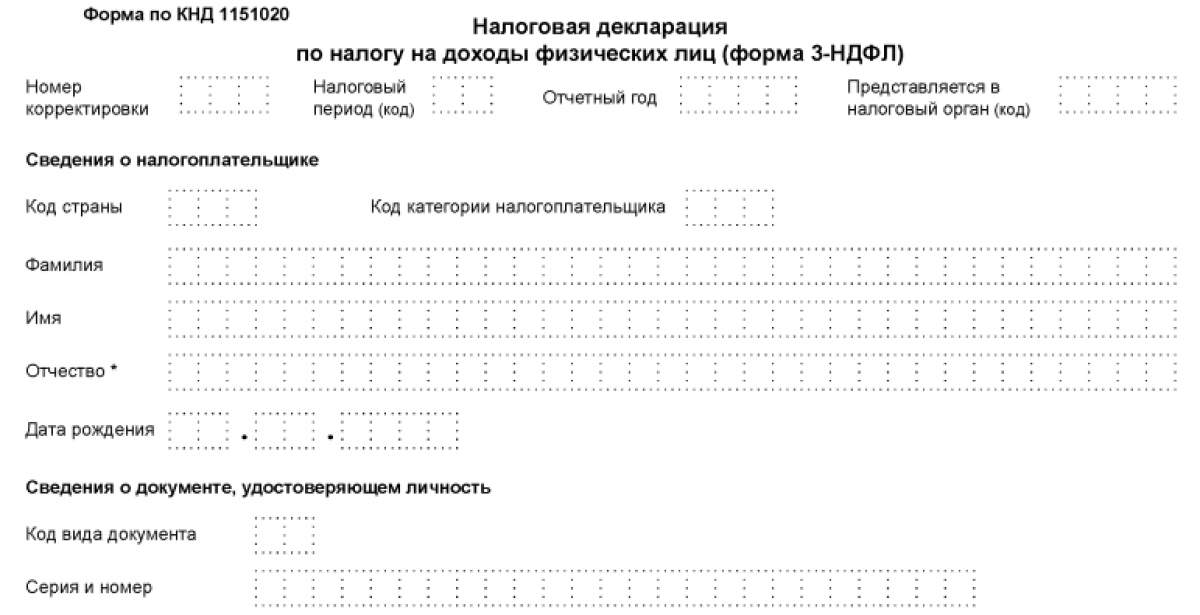

Отчитываясь за 2024 год, ИП должен заполнять в 2025 году обновленный бланк 3-НДФЛ (КНД 1151020), утвержденный приказом ФНС от 19.09.2024 № ЕД-7-11/757@, который можно скачать в начале данной статьи.

Обновленная форма претерпела ряд изменений. Внесены технические корректировки, обновлены штрих-коды, электронный формат, формулировки некоторых пунктов.

Главным образом, изменения касаются отражения данных по вычетам для физлиц. Можно отметить, что:

- на титульном листе появилась возможность указать номер ЕРН налогоплательщика (по Единому реестру) — вместо указания паспортных данных и ИНН (письмо ФНС от 28.01.2025 № БС-4-11/720@);

- появилась возможность отражать данные для вычетов по обучению в иностранных организациях (строки 105, 135 приложения № 5);

- из приложения № 7 исключен ряд строк (например, 031 — для отражения кода номера объекта).

Индивидуальный предприниматель заполняет следующие разделы и приложения формы 3-НДФЛ:

- Титульный лист – общая информация о налогоплательщике: ФИО, паспортные данные, коды налогового периода, налогового органа, код категории плательщика налога и пр.;

- Раздел 1 – сумма налога, подлежащего уплате в бюджет за отчетный период (доплата/уменьшение), в том числе суммы уплаченных авансовых платежей;

- Приложение 1 к Разделу 1 – сумма налога к возврату с указанием реквизитов банковского счета (заполняется при наличии переплаты);

- Раздел 2 – расчет налоговой базы и суммы налога, которые формируются из показателей Приложения 3;

- Приложение 3 к Разделу 2 – доходы и расходы индивидуального предпринимателя поквартально, сумма уплаченных авансовых платежей. При формировании 3-НДФЛ, например, в личном кабинете ИФНС, цифровые данные из Приложения 3 автоматически подтянутся в другие разделы формы.

- Остальные разделы не обязательны к заполнению и формируются ИП исключительно при наличии данных.

Обратите внимание! При обнаружении ошибок в 3-НДФЛ для ИП нужно представить в ИФНС уточненную декларацию. Уточнение понадобится в ситуации, когда ошибки привели к изменению налоговой базы. Если на размере налога они не сказались, уточнять первичную декларацию не требуется.

При заполнении уточняющей формы 3-НДФЛ правильную информацию берут из первичной декларации, ошибки корректируют. На титуле при этом ставят порядковый номер корректировки. Несмотря на то, что конкретный срок для уточнения не установлен, эксперты рекомендуют не затягивать и подавать уточняющую декларацию сразу при обнаружении ошибки.

Образец 3-НДФЛ для ИП: как правильно заполнить

В качестве примера для заполнения обновленного бланка декларации используем условные исходные данные:

ИП Полянский Леонид Потапович применяет ОСНО, доход за 2024 год – 1 880 тыс. рублей. Профессиональный вычет (подтвержденный расход), который предоставляется предпринимателю – 1 396 тыс. р., в том числе:

- выплаты персоналу по трудовым соглашениям – 550 тыс. рублей;

- финансовые расходы – 610 тыс. рублей;

- прочие расходы – 201 тыс. рублей;

- уплаченные за год авансовые платежи – 35 тыс. рублей.

Если нет возможности подтвердить расходы документально, то профессиональный вычет будет равен 20% от суммы дохода, в нашем примере – 376 тыс. рублей. ИП выбирает один из видов вычета – либо в виде подтвержденного расхода, либо 20% от дохода. Рассмотрим вариант заполнения декларации 3-НДФЛ для ИП с учетом предложенных выше данных.

Итоги

ИП на ОСНО обязан сдавать декларацию 3-НДФЛ за отчетный год в срок, не позднее 30 апреля следующего года. Если эта дата выпадает на выходной день – то в следующий за ним ближайший рабочий день. В 2025 году отчет сдается до 30 апреля. За несвоевременную сдачу декларации последуют штрафные санкции (ст. 119 НК РФ).