Особенности УСН 6% в 2026 году

Порядок применения УСН 6% в последние годы существенно изменился. Так, упрощенцы теперь обязаны оплачивать НДС при доходах свыше 20 млн. руб. При этом налогоплательщики вправе выбирать по каким ставкам им рассчитывать НДС: по общим 22 (10, 0) % с правом применения вычета или по пониженным без права применения вычета (за некоторым исключением):

- 5% при доходах от 20 млн. руб. до 272,5 млн. руб;

- 7% - от 272,5 млн. руб. до 490,5 млн. руб.

В 2026 г., как и раньше, на УСН "Доходы" учет ведется в упрощенном порядке, а налог, рассчитываемый с дохода, можно уменьшить на страховые взносы, но не более 50% (если есть наемные работники). По общему правилу (за некоторым исключением), на УСН не нужно платить налог на имущество, НДФЛ (ИП) и налог на прибыль (юрлицам).

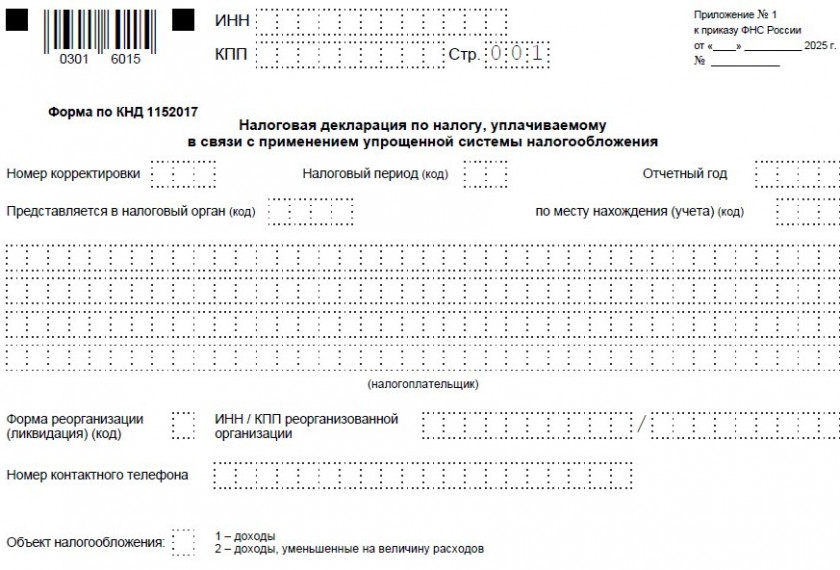

Плательщики УСН 6% по-прежнему фиксируют доходы в КУДиР. Хотя данную книгу никуда не сдают, а только предъявляют по требованию ИФНС. Декларация УСН оформляется в прежней форме и сдается в ИФНС один раз по окончании года. За 2025-й год декларацию нужно сдать до 25.03.2026 (юрлицам), и до 27.04.2026 (ИП), так как 25.04.2026 - это суббота.

Бланк по теме: Бланк декларации по УСН - 2026

Бланк декларации по УСН - 2026

Как организации заполнить декларацию по УСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Сроки уплаты налога по УСН не изменились. Авансы нужно платить до 28 числа месяца, следующего за предыдущим отчетным периодом. Налог на УСН за 2025 год нужно перечислять по платежке ЕНП до:

- 30.03.2026 — юрлицам (28 марта - суббота);

- 28.04.2026 — ИП.

Однако, обновились реквизиты платежки ЕНП!

Статья по теме: Платежное поручение по ЕНП с 2025 года Платежное поручение по ЕНП заполняйте в соответствии с обновленным в последние годы законодательством РФ. Как правильно заполнить единую платежку по налогам в 2025 году? Какие нюансы при этом нужно учесть? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееСтавки: стандартные, пониженные, нулевые

Для УСН "Доходы" в НК РФ установлена стандартная ставка 6%. Регионы могут снизить ее до 1% (для некоторых категорий плательщиков УСН — до 0%). Данное право закреплено пп. 1, 4 ст. 346.20 НК РФ.

Однако, с 2026 года применение пониженной ставки УСН возможно, только если деятельность упрощенца есть в Правительственном Перечне приоритетных видов деятельности и плательщик УСН соответствует Единым критериям, утв. Правительством РФ.

Нулевой налоговой ставкой (налоговыми каникулами) вправе воспользоваться вновь зарегистрированные ИП на УСН:

- Осуществляющие предпринимательскую деятельность, которая есть в Правительственном Перечне приоритетных видов деятельности.

- Соответствующие Единым критериям, утв. Правительством РФ.

Если такая возможность имеется, нулевую ставку можно будет использовать в течение 2 налоговых периодов с момента постановки на учет в ИФНС.

Как узнать ставки своего региона

Узнать ставки своего региона можно на сайте ФНС. Для этого нужно зайти на сайт ФНС, пролистать открытую страницу к началу (вверх) и сверху слева выбрать нужный регион. Внизу страницы сразу появится информация об актуальных ставках выбранного региона.

Ограничения по УСН 6% в 2026 году

Порядок применения УСН 6% (15%) установлен ст. 346.12 НК РФ. Упрощенку могут применять те лица, у кого:

- деятельность не подпадает под ограничения и разрешается в рамках УСН;

- средняя численность сотрудников не превышает 130 человек;

- совокупная сумма доходов на протяжении 2026 года не перешла порог в 490,5 млн руб.:

- нет филиалов (для юрлиц);

- балансовая стоимость ОС не больше 218 млн руб. (но при переходе на УСН с 1 января 2026 года этот показатель учитывают только организации и он составляет 200 млн руб.);

- доля участия иных юрлиц в организации не превышает 25%.

Соблюдая эти лимиты, можно применять упрощенку в 2026 г.

При переходе на УСН с нового года организациями учитывается доход за 9 месяцев текущего года. Величина предельного размера доходов организации за 9 месяцев 2025 г., ограничивающая ее право перейти на УСН с 01.01.2026, составляет 337,5 млн руб., а за 9 месяцев 2026 г. - 367,875 млн руб. (чтобы перейти на УСН с 2027 г.).

Напомним: ИП не обязаны соблюдать условие по доходам за 9 месяцев для целей перехода на УСН. Однако, после перехода на УСН они должны контролировать размер доходов так же, как и юрлица.

Статья по теме: Лимиты по УСН на 2025 год Лимит УСН на 2025 отчетный год увеличен. И коэффициент-дефлятор тут ни при чем, т.к. налоговики увеличили базовый порог всех лимитов УСН. Рассмотрим, превышение каких показателей приведёт к слету с упрощенки. ПодробнееЧто нужно сделать для перехода на УСН 6%

Для перехода на УСН 6% (15%) нужно, чтобы были соблюдены вышеуказанные условия. Для перехода предусмотрено два способа:

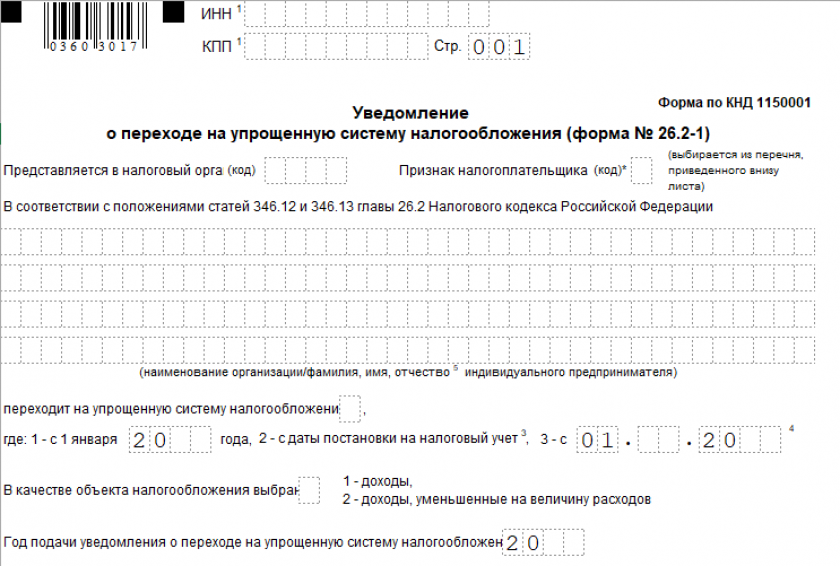

1. Со следующего (нового) года, если налогоплательщик уже работает какое-то время и планирует перейти на упрощенку с иного режима — в этом случае он должен до 31.12 текущего года подать в ИФНС уведомление по форме № 26.2-1 (КНД 1150001), утв. приказом ФНС № ММВ-7-3/829@ от 02.11.2012. В уведомлении нужно указать, какой вид упрощенки был выбран (УСН 6% либо 15%).

Бланк по теме: Форма 26-2-1: уведомление о переходе на УСН

Форма 26-2-1: уведомление о переходе на УСН

Для перехода на УСН 6% с 2026 г. уведомление желательно подать в ИФНС до 31 декабря 2025 г. Однако, пропуск этого срока не критичен, поскольку будет выходной день. Ближайший рабочий день в 2026 году установлен на 12 января. Крайний срок подачи заявления на УСН: 12.01.2026.

2. При открытии юрлица (ИП) в ИФНС — уведомление о переходе на УСН нужно приложить к регистрационным документам либо подать в течение 30 календарных дней после регистрации в ИФНС.

Ответ (отказ, разрешение, иное) на поступившее уведомление ИФНС не присылает. Поэтому, чтобы убедиться в том, что факт перехода на УСН зафиксирован налоговой, необходимо самостоятельно проверить данные в личном кабинете налогоплательщика-ИП (юрлица). При необходимости можно запросить у ИФНС подтверждающее информационное письмо по форме № 26.2-7.

Как рассчитать налог

Чтобы рассчитать налог (аванс) УСН, нужно налоговую базу помножить на ставку. Отчетные периоды для упрощенки: 1 квартал, полугодие и 9 месяцев отчетного года (налоговый период — 1 календарный год). Все упрощенцы по итогам отчетного периода уплачивают авансовые платежи, а по результатам года — налог на УСН (но за вычетом ранее уплаченных авансов УСН).

Согласно п. 1 ст. 346.18 НК РФ, налоговая база для УСН 6% — это доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные (п. 1 ст. 346.15, 250 НК РФ). При этом:

- в налоговом учете доходы признают кассовым методом (на день их получения, при взаиморасчете и др.). Иными словами, в налоговую базу по УСН 6% их включают по факту поступления на счет, в кассу, а также согласно п. 1 ст. 346.17 НК РФ;

При расчете налога учету подлежат денежные и не денежные (по рыночной цене аналогичного товара) доходы!

- не учитывают доходы, указанные в ст. 251 НК РФ (гранты, возврат займа и др.);

- расходы не учитывают в целях налогообложения. Исключение – страховые взносы на обязательное страхование (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, платежи (взносы) по договорам добровольного личного страхования, расходы по выплате больничного (за исключением несчастных случаев на производстве и профессиональных заболеваний) и торговый сбор.

Формула расчета авансов (налога) на УСН 6%: Налоговая база х Ставка.

Статья по теме: Уменьшение УСН на торговый сбор На сегодня к числу плательщиков торгового сбора относят коммерсантов, осуществляющих торговлю в Москве. В других субъектах РФ этот вид платежа пока что не применяется. Освобождение от уплаты сбора предусмотрено для тех субъектов хозяйствования, которые перешли на ПСН или ЕСХН. Когда можно уменьшить налог при УСН на сумму торгового сбора, рассмотрим далее. ПодробнееМожно ли уменьшить аванс и налог по УСН 6%

Уменьшить аванс (налог) на УСН 6% можно за счет уплаченных в отчетном (налоговом) периоде страховых взносов на обязательное пенсионное страхование, соцстрахование на случай ВНиМ, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Данная возможность предусмотрена п. 3.1, 8 ст. 346.21 НК РФ. Здесь же указаны и иные суммы, на которые можно уменьшать аванс (налог) на УСН. Уменьшают его по следующим правилам:

- Аванс (налог) на УСН 6% уменьшают на сумму взносов, которые уже уплачены за работников в том отчетном (налоговом) периоде, за который рассчитывают аванс (налог), а также на суммы взносов ИП за себя, начисленных к уплате в текущем налоговом периоде. Пример: допустим, компанией в первом квартале было уплачено взносов на сумму 15 тыс. руб. Следовательно, на эту сумму можно уменьшить авансовый платеж по УСН за 1 квартал.

- ИП с работниками и юрлицо вправе уменьшить аванс (налог) на УСН 6% на страховые взносы, но только на 50% как максимум.

- ИП без работников может уменьшить аванс (налог) на УСН 6% на всю сумму фиксированных взносов, начисленных за себя (даже до 0 руб.).

Пример

ИП работает без персонала, применяет УСН 6%. Допустим, ИП должен заплатить за 1 квартал авансовый платеж по УСН в размере 9 тыс. руб., а часть начисленных к уплате страховых взносов за себя = 6,5 тыс. руб. (из всей необходимой суммы взносов в 57 390 руб.).

Так как у ИП нет работников, то он может уменьшить налог вплоть до 0 р. Следовательно, сумма аванса на УСН 6% за 1 квартал к уплате в бюджет = 9 тыс. руб. – 6,5 тыс. руб. = 2,5 тыс. руб. Без уменьшения авансового платежа на взносы ИП пришлось бы заплатить 9 тыс. руб.

Эксперты "КонсультантПлюс" подробно рассказали о правилах ведения налогового учета на УСН. Получите пробный доступ к публикации на данную тему бесплатно.

Плюсы и минусы УСН 6%

О выгоде УСН 6% свидетельствуют следующие плюсы:

- низкая ставка налога (6%) по сравнению с УСН 15%;

- снижение налога на сумму уплаченных за работников, начисленных за себя страховых взносов;

- учет расходов в целях налогообложения не нужен (за некоторым исключением).

Все это значительно снижает вероятность споров с ИФНС. Среди минусов УСН 6% выделяют следующие:

- при превышении расходов над доходами налог на УСН 6% рассчитывается с дохода;

- сумму дохода за год нельзя уменьшить на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял УСН 6%.

Выбирать УСН 6% рекомендуется тому, у кого расходы составляют менее 60% от доходов.

Итоги

Организации (ИП) вправе перейти на УСН "Доходы" (6%). Каковы плюсы, минусы применения данного налогового режима и иные нюансы приведены выше в статье.