Форма, состав, сроки представления декларации

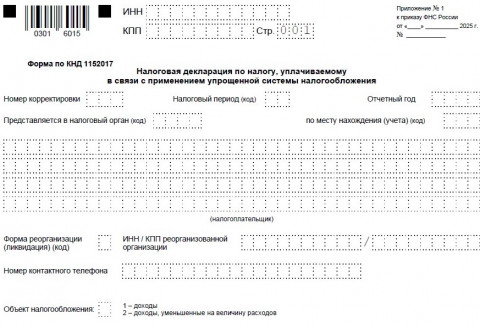

Бланк, который нужно заполнять, введен Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. Применяется данная форма (КНД 1152017) с 20.03.2021. В прошлом году еще использовали обе формы. То есть утвержденную Приказом № ММВ-7-3/99@ от 26.02.2016, и новую, введенную в декабре 2020-го года. С 2022 года старая форма не действует и предпринимателю при составлении отчета за 2021 год нужно использовать бланк от 25.12.2020г.

Бланк по теме: Бланк декларации по УСН - 2026

Бланк декларации по УСН - 2026

Новый бланк включает разделы, которые заполняются ИП применительно к объекту налогообложения:

- Титул.

- Разд. 1.1, а также 2.1.1 и 2.1.2 (объект «Доходы»).

- Разд. 1.2 и 2.2 (объект «Доходы за вычетом расходов»).

- Разд. 3 (вне зависимости от объекта налога, для тех, кто получает целевое финансирование).

Страницы нумеруют так, в том порядке, как они следуют. Незаполненные не включают.

Сдают декларацию по результатам года в установленные сроки. Для ИП и юрлиц они отличаются:

- до 30.04 года, который следует за отчетным, ее представляют ИП;

- до 31.03 года, который идет вслед за отчетным, ее подают юрлица.

Если ИП снимается с учета, прекращая деятельность, либо теряет право на УСН, то срок подачи меняется. В первом случае отчетность представляется до 25 числа месяца, следующего за месяцем прекращения деятельности. При утрате права на упрощенку, - до 25 числа того месяца, который идет вслед за кварталом, в котором совершено нарушение лимитов.

Все сроки, установленные для декларирования, обязательны для соблюдения. Тем, кто их нарушает, грозит наказание по ст. 119 НК: от 1 000 руб. до 30% от суммы налога к уплате. Счет плательщика заблокируют, если просрочка составит больше 20 дней.

Общеустановленные правила и особенности заполнения

Декларацию (КНД 1152017) нужно заполнять по правилам, которые содержит Приложение № 2 к Приказу ФНС от 25.12.2020. Стандартные общие требования:

- сведения, показатели вносятся слева направо заглавными печатными символами, а на ПК числа выравниваются по правому краю (знакоместу);

- заполняя вручную, можно использовать черные, фиолетовые, синие чернила и нужно проставлять прочерки в пустующих местах;

- не дозволяются правки корректирующими средствами, двусторонняя печать отчета на бумаге и скрепление листов способом, который может привести к порче документа;

- при заполнении на ПК разрешается шр. Courier New 16 - 18 п., а прочерки в пустующих местах можно не проставлять;

- стоимостные показатели следует указывать в рублях, округляя до целого рубля значения от 50 коп и больше.

Титул оформляется всеми плательщиками по одинаковому принципу. Дальнейшее заполнение страниц зависит от объекта налогообложения. В каждом разделе, который требуется заполнить, построчно приводятся формулы для расчета – ориентироваться следует на них.

Третий раздел, в частности, заполняется лишь теми плательщиками, которые являются получателями целевого финансирования. Гранты, пожертвования, проч. виды финансирования соответствуют определенному коду, полный перечень которых с расшифровкой представлен в Прил. 6 к Порядку заполнения.

Отображению подлежит каждый вид финансирования с указанием размера полученных и использованных далее средств (цены имущества), а также даты их поступления, периода использования.

Пример заполнения каждой строки декларации по УСН индивидуальным предпринимателем привели эксперты «КонсультантПлюс» в Готовом решении. Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ бесплатно.

Заполнение титула для ИП

Здесь ИП указывают:

- ИНН;

- № корректировки – «0» (для первичной отчетности);

- код налог. периода – «34» (сдается за прошедший год);

- отчетный год – к примеру, «2021»;

- код ИФНС, где плательщик зарегистрирован;

- код места нахождения ИП («120»);

- ФИО предпринимателя;

- контактный телефон ИП;

- число заполненных страниц отчета и листов приобщенных документов;

- кто представляет декларацию: «1» (сам плательщик – ИП) либо «2» (его представитель);

- реквизиты доверенности (если имеется);

- дату сдачи, подпись.

Как ИП на УСН «Доходы» заполнить декларацию

Как ИП на УСН «Доходы» заполнить декларацию

ИП следует заполнять: титул, разд. 1.1, 2.1.1 и 2.1.2. Причем разд. 2.1.1 заполняют все, а разд. 2.1.2 – только те, кто отчисляет торговый сбор, взимаемый в Москве. Актуальный бланк дополнен новыми строками:

- «101» в разд. 1.2 (для налога по ПСН, если ИП совмещал УСН с патентом, но после утратил право на него);

- «124» в разд. 2.1.1 (для кода, обосновывающего применение конкретной ставки субъекта РФ).

Код обоснования включает 2 части. Первая – это значения, перечисленные в Прил. 5 к Порядку заполнения. Вторая - № статьи, пункта, подпункта регионального закона, который установил применяемую ставку. Например, условно говоря, код 3462010/000300040005 расшифровывается так: речь идет о территории России (3462010), а далее следует указание на закон, установивший ставку - ст. 3, п. 4 пп. 5.

ИП вправе снизить налог (аванс) на уплаченные страховые взносы: при наличии персонала – до 50%, а при его отсутствии – на все взносы. Из суммы налога, которая осталась после вычета взносов, можно отнять (если есть возможность) еще и торговый сбор.

Образец заполнения декларации ИП на УСН «Доходы за вычетом расходов»

Если ИП применяет объект «Доходы минус расходы», заполнять ему следует: титул, разд. 1.2 и 2.2.

Заполняя разд. 1.2, нужно указывать авансы и налог по результатам года. Требуется также рассчитать минимальный размер налога (стр. 120) к уплате, то есть 1% от дохода (без затрат).

Заполняя разд. 2.2, доходы с расходами показывают нарастающим итогом (с самого начала года). При этом за счет страховых взносов налог не снижают. Взносы причисляют к общим расходам.

Заполняя разд. 2.2, доходы с расходами показывают нарастающим итогом (с самого начала года). При этом за счет страховых взносов налог не снижают. Взносы причисляют к общим расходам.

Несколько по-другому указывают код, который обосновывает ставку, установленную регионом. Территорию России теперь представляет код «3462020» (а не «3462010»!). Коды для Крыма и каникул остаются теми же, без изменения. Вторая часть кода составляется так, как описано выше, по аналогии.

Несколько по-другому указывают код, который обосновывает ставку, установленную регионом. Территорию России теперь представляет код «3462020» (а не «3462010»!). Коды для Крыма и каникул остаются теми же, без изменения. Вторая часть кода составляется так, как описано выше, по аналогии.