Кто сдает декларацию по НДС и по какой форме

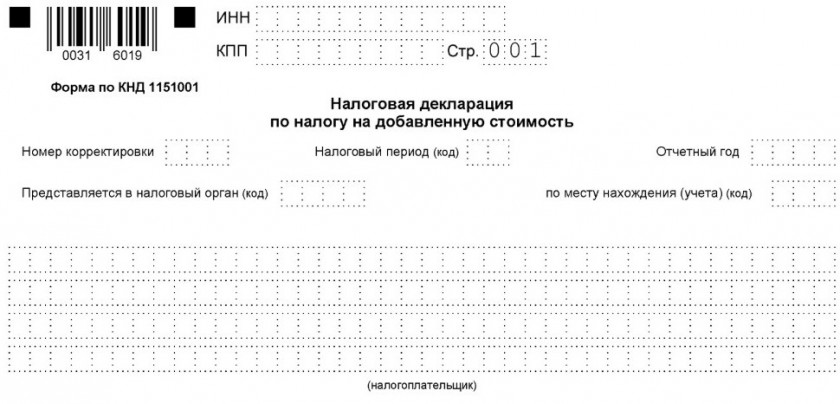

Декларацию по НДС обязаны сдавать все налогоплательщики на ОСНО. Бланк декларации (форма КНД 1151001) утвержден приказом ФНС России от 05.11.2024 № ЕД-7-3/989@. Форма применяется с отчетной кампании за 1 квартал 2025 года.

Бланк по теме: Бланк декларации по НДС за 1 квартал 2025 года

Бланк декларации по НДС за 1 квартал 2025 года

На этом же бланке обязаны отчитаться и спецрежимники в случае, если:

- Выставили счет-фактуру с выделенным НДС.

- Являются налоговым агентом по НДС например, при аренде муниципального имущества либо при покупке товаров у иностранной организации, не состоящей на учете в РФ.

- Доходы упрощенца превысили 60 млн. руб. за прошлый или текущий год.

Также, существует декларация по косвенным налогам (КНД 1151088), утвержденная приказом ФНС России от 27.09.2017 №СА-7-3/765. Этот отчет обязаны заполнять все налогоплательщики вне зависимости от применяемой системы налогобложения при импорте товаров и услуг из стран - участников ЕАЭС.

Помимо отечественных компаний, декларировать суммы НДС должны зарубежные фирмы, оказывающие в РФ физлицам, не являющимся ИП, электронные услуги, или их налоговые агенты (п. 8 ст. 174.2 НК РФ). Однако, оформлять они должны отдельную декларацию, форма которой утверждена приказом ФНС от 05.12.2023 № ЕД-7-3/933@.

В данной статье рассмотрим алгоритм и правила оформления декларации по НДС по форме КНД 1151001.

Декларация по НДС — сроки сдачи за 2 квартал 2025 года

Представить декларацию по НДС за 2 квартал необходимо не позднее 25.07.2025. Это рабочая пятница. Значит, сроки не смещаются.

Подача декларации по НДС за 2 квартал 2025 года в ИФНС возможна исключительно в электронной форме, независимо от контингента сотрудников или других параметров. Исключение сделано лишь для налоговых агентов, которые одновременно:

- являются неплательщиком НДС или освобождены от уплаты налога (например, находятся на УСН);

- не являются крупнейшим налогоплательщиком;

- не покупали сырые шкуры животных, металлолом, вторичный алюминий и его сплавы и макулатуру;

- имеют среднесписочную численность работников за предыдущий календарный год (для вновь созданной компании - численность работников), не превышающую 100 чел.;

- не являются посредником, выставляющим счета-фактуры от своего имени.

Тогда налоговый агент может отчитаться на бумаге.

Налог, исчисленный за квартал, следует перечислять в бюджет равными долями в течение трех месяцев. Например, если величина налога за 2 квартал составляет 90 000 руб., то компания обязана перечислить по 30 000 руб. в три приема в срок включительно до 28.07.2025, до 28.08.2025 и до 29.09.2025 (28-е - это воскресенье). Впрочем, плательщикам не возбраняется уплата налога одномоментно, то есть без разделения по месяцам.

ВНИМАНИЕ! Спецрежимники и другие неплательщики налога (например, если они выставили счет-фактуру с НДС) не вправе разбивать платеж на три. Срок уплаты налога ими: не позднее 28.07.2025.

С 2023 года изменился порядок уплаты налогов и взносов, в т.ч. НДС.

Статья по теме: Порядок и сроки уплаты НДС в 2025 году Порядок уплаты НДС специфичен — сумма делится на 3 части и вносится в бюджет на протяжении всего будущего квартала. О том, как правильно рассчитать налог и в какие сроки платить, рассказываем в нашей статье. Также рассмотрим, каков порядок и сроки уплаты НДС в 2025 году. ПодробнееЧитайте также: Коды ошибок в декларации по НДС

Структура декларации по НДС

Отчет состоит из титула и 12-ти разделов.

В 1-м (итоговом) разделе отражают величину НДС к уплате (стр. 030 и 040) или возмещению (стр. 050).

В 1-м (итоговом) разделе отражают величину НДС к уплате (стр. 030 и 040) или возмещению (стр. 050).

2-й раздел предназначен для налоговых агентов, к примеру, представляющих зарубежную компанию, которая осуществляет операции по импорту товаров. При наличии у партнера-иностранца филиала в России, уполномоченного сдавать декларацию и платить налог централизованно, его реквизиты указываются в стр. 010 и 030, в поле 020 — название фирмы, за которую насчитан НДС, а в стр. 060 — сумму налога к уплате.

В 3-м разделе непосредственно исчисляют величину налога для платежа (строки декларации по НДС 010-118) или возмещения из бюджета (стр. 120-190). Результат выводится как разность между суммами указанных строк. НДС к уплате отражают в стр. 200, а к возмещению — в стр. 210.

Итоговые показатели в декларации НДС рассчитываются так:

- Если разница строк 118 и 190 положительная, то разница отражается в стр. 200. Это НДС к уплате по разд. 3 налоговой декларации. Строку 210 не надо заполнять (проставляется прочерк).

- Если разница строк 118 и 190 равно нулю, то прописывается "0" в стр. 200. В стр. 210 ставится прочерк.

- Если разница строк 118 и 190 отрицательная, то разница отражается без знака "минус" в строке 210, это НДС к возмещению по разд. 3. В стр. 200 проставляется прочерк.

Приложения к разделу 3 расшифровывают суммы НДС к восстановлению (№1), а также налога к уплате партнерами-иностранцами (№ 2).

Разделы 4-й, 5-й и 6-й предназначены для объединения сведений по сделкам с нулевой ставкой НДС. 7-й раздел аккумулирует информацию по необлагаемым (освобождаемых от налогообложения) операциям либо о реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также, по операциям, не признаваемым налогоблагаемым объектом.

В разделы 8 и 9 вносят сведения из книг покупок/продаж декларанта. При внесении в книги продаж и покупок изменений прошлых периодов в отчетном квартале к ним формируют приложения № 1: к 8-му разделу по книге покупок и к разделу 9 по книге продаж.

10-й и 11-й разделы оформляются плательщиками-комиссионерами, агентами или экспедиторами.

Заключительным в ряду разделов декларации НДС является раздел 12-й. Этот раздел оформляется только в случае выставления покупателю счета-фактуры с выделением суммы НДС следующими лицами:

- налогоплательщиками, освобожденными от исполнения обязанностей плательщика НДС, связанных с начислением и уплатой налога;

- налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС;

- лицами, не являющимися налогоплательщиками НДС.

Правила заполнения каждой строки отчета разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, то получите пробный демодоступ и бесплатно переходите в Готовое решение.

Заполнение декларации по НДС

Для подавляющего большинства компаний обязательными к оформлению являются титульный лист и разделы 1, 3, 8, 9. Заполнение других листов формы зависит от специфики работы предприятия.

Как и в иной налоговой отчетности, титульный лист декларации должен содержать реквизиты налогоплательщика, его контактные данные, код периода (2-й квартал шифруют комбинацией цифр «22»), код ИФНС.

Декларацию по НДС за 2 квартал целесообразно начать заполнять с 3-го раздела, в котором рассчитывают сумму НДС с учетом причитающихся вычетов. В 8-м и 9-м разделах отражают сведения из книг покупок и продаж соответственно. Остальные разделы декларации заполняют при наличии соответствующих показателей.

Различные коды декларации по НДС, указываемые при ее заполнении, можно найти в приложениях 1-4 к Порядку заполнения формы.

Читайте также: Коды операций по НДС

Декларация по НДС: образец за 2 квартал 2025

Образец заполнения декларации по НДС за 2 квартал 2025 года подготовили эксперты «КонсультантПлюс». Получите пробный демодоступ к системе «КонсультантПлюс» и бесплатно изучите ппример заполнения отчета.

Скачать образец заполнения декларации по НДС за 2 квартал 2025 года из «КонсультантПлюс»

После заполнения декларации следует провести проверку правильности отраженных в декларации по НДС показателей. Например, сумма дебетового оборота по сч. 76 ВА за квартал должна соответствовать стр. 090 разд. 3 декларации по НДС.

Для проверки можно использовать контрольные соотношения, приведенные в письме ФНС от 05.02.2025 № СД-4-3/1064@.

Итоги

Декларацию по НДС за 2 квартал сдают все общережимники и ряд спецрежимников в определенных налоговым законодательством РФ случаях. Срок сдачи отчета установлен на 25.07.2025. По общему правилу, уплатить НДС можно тремя равными долями до 28 числа каждого месяца, следующего за отчетным кварталом.