Кто может стать самозанятым

Сначала определимся с терминологией. Термин «самозанятый» не содержится в законодательстве, но активно используется ФНС и, конечно, предпринимателями и гражданами в обиходе.

Самозанятый — тот, кто платит налог на профессиональный доход (НПД).

Этот режим не регулируется Налоговым кодексом РФ, но ему посвящен специальный закон от 27.11.2018 № 422-ФЗ.

Использовать такой режим, то есть стать самозанятым, вы можете, если вы:

- Индивидуальный предприниматель (ИП). В этом случае вы должны отказаться от других налоговых режимов.

- Гражданин, не зарегистрированный в качестве ИП, но оказывающий услуги, продающий товары собственного производства или выполняющий работы.

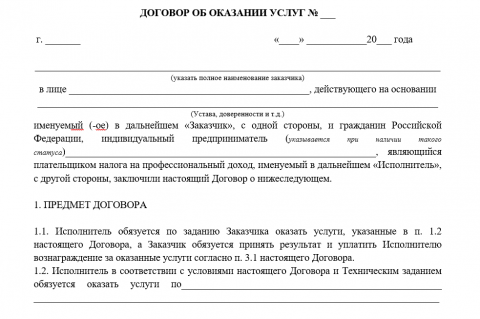

Договор на оказание услуг с самозанятым

Договор на оказание услуг с самозанятым

Самозанятым можно стать в любом регионе России. Чтобы зарегистрироваться, достаточно скачать мобильное приложение «Мой налог» и зарегистрироваться одним из способов:

- Авторизация с сайта госуслуг;

- Авторизация с сайта ФНС, если у вас там оформлен личный кабинет;

- Отсканировать паспорт и сделать селфи.

Посещать налоговую инспекцию не нужно.

Лимит самозанятого по годовому доходу в 2025 году и другие условия

Не каждый гражданин или ИП может перейти на самозанятость. Есть ряд условий: лимит самозанятого по годовому доходу, только личный труд.

Статья по теме: Может ли самозанятый получить лицензию на такси? ПодробнееНадо соответствовать одновременно следующим критериям:

- Выполнять работы, оказывать услуги или производить и продавать товары вы должны только личными усилиями, без наемного труда

- Доход от вашей деятельности не должен быть больше 2,4 млн руб. в год. Для более крупных бизнесменов предусмотрены другие налоговые режимы.

- Вы не должны состоять в трудовых отношениях с тем, кому оказываете услуги (выполняете работы).

Какие профессии и виды бизнеса не могут платить НПД

При всех плюсах самозанятости законом установлено достаточно много ограничений для применения режима НПД (п. 2 ст. 4, ст. 6 закона № 422-ФЗ). Так, самозанятость не подойдет вам, если вы:

- торгуете подакцизной продукцией и товарами, подлежащими обязательной маркировке;

- перепродаете товары или имущество (за исключением личного имущества);

- занимаетесь добычей и продажей полезных ископаемых;

- осуществляете деятельность по договорам поручения, комиссии, агентирования в интересах другого лица;

- оказываете услуги по доставке товаров с приемом (передачей) платежей, за исключением случая, когда вы применяете ККТ при расчетах с покупателями (заказчиками);

- продаете недвижимое имущество, транспортные средства;

- сдаете в аренду недвижимое имущество (за исключением аренды (найма) жилых помещений);

- являетесь государственным или муниципальным служащим;

- ведете деятельность по договору простого товарищества или доверительного управления имуществом;

- оказываете услуги или выполняете работы по гражданско-правовым договорам бывшим работодателям (в пределах 2 лет);

- продаете доли в уставном капитале организации или паи в паевом фонде или кооперативе, ценные бумаги;

- уступаете право требования по договору;

- получаете доходы в натуральной форме;

- являетесь арбитражным управляющим, медиатором, оценщиком, нотариусом, адвокатом.

Какие виды деятельности доступны самозанятым

Как видим, ограничений очень много. На кого же тогда рассчитана самозанятость и какие виды деятельности под нее подпадают?

Никакого конкретного списка самозанятых профессий закон не содержит — только вышеперечисленные критерии и ограничения. Поэтому любые виды деятельности, которые этим критериям соответствуют, а ограничения не нарушают, разрешены самозанятым.

Статья по теме: Может ли кондитер работать, как самозанятый? ПодробнееПо логике «от противного» мы сформировали примерный список видов деятельности.

Виды деятельности, разрешенные самозанятым:

- Продажа любых изделий собственноручного изготовления: одежды, украшений, тортов, игрушек и т. д.

- Оказание услуг парикмахера, косметолога, массажиста, маникюра/педикюра.

- Оказание услуг няни, репетитора, тренера, домработницы.

- Сдача в наем жилого помещения.

- Оказание бухгалтерских, юридических и иных консультационных услуг.

- Написание текстов, блогерство, копирайтинг, услуги SMM-менеджера.

- Перевозка грузов, пассажиров.

- Фото- и видеосъемка на заказ.

- Ремонтные и отделочные работы, работы печников, каменщиков.

- Ремонт одежды, обуви, часов.

- Услуги курьера.

- Проведение праздников, услуги аниматоров и др.

В мобильном приложении для самозанятых «Мой налог» при регистрации предлагается внушительный список подходящих видов деятельности.

Что делать, если подходящий вид деятельности в приложении «Мой налог» отсутствует? Если в списке нет именно вашего вида, его можно внести вручную.

Какие налоги платят самозанятые в 2025 году

Достаточно ли самозанятому заплатить налог на профессиональный доход (НПД)? Или придется платить еще НДФЛ? Ответ на вопрос зависит от ситуации, ведь самозанятым может стать работающий на постоянной работе гражданин, безработный либо индивидуальный предприниматель. Для каждой ситуации ответ будет разным, поэтому найдите в примерах ниже сходную со своей ситуацию и ориентируйтесь на нее.

Количество налогов, которые начисляются самозанятым, зависит от того, совмещает ли самозанятый свою деятельность с работой по трудовому договору.

Статья по теме: Репетитор может работать на НПД ПодробнееЕсли гражданин работает исключительно по гражданско-правовым договорам (например, подряда, оказания услуг — даже по устным договорам, необязательно письменным), то платит только НПД. Если одновременно с личной занятостью гражданин оформлен у работодателя по трудовому договору, то дополнительно платит с зарплаты на работе НДФЛ.

НПД в сочетании с НДФЛ

Приведем пример.

Виктория оказывает консультационные бухгалтерские услуги по гражданско-правовым договорам. Она оформила самозанятость и уплачивает с полученного вознаграждения НПД. Но одновременно она трудоустроена в компании «Аудит», где получает заработную плату по трудовому договору. С заработной платы работодатель уплачивает за Викторию НДФЛ в обычном размере — 13%. Самозанятость Виктории никак не влияет на обязанность уплачивать НДФЛ с дохода, полученного от трудовой деятельности.

Итак, если гражданин трудится и как самозанятый, и по трудовому договору, то он будет платить:

- со своих доходов по гражданско-правовым договорам по приложению «Мой налог» — НПД;

- со своих доходов по трудовому договору (зарплаты, премии) — НДФЛ.

НПД без НДФЛ

Рассмотрим другой пример.

Мария Ивановна печет на дому торты, это ее единственная занятость, оформлен НПД. Самозанятые платят со своих доходов налог на профессиональный доход (НПД). Он составляет (ст. 10 закона № 422-ФЗ):

- 4% — с дохода, полученного от сотрудничества с физлицами;

- 6% — с дохода, полученного от сотрудничества с организациями.

Как правило, клиентами Марии Ивановны являются обычные граждане, заказывающие торты на семейные праздники. В этом случае, получая от них плату за свою работу, она, будучи самозанятой, платит 4% от полученной суммы.

На Новый год фирма «Золотой ключик» заказала Марии Ивановне 10 тортов для корпоративного праздника. Получив от этой компании плату за торты, Мария Ивановна должна будет заплатить 6% налога.

Больше никаких налогов на доход Марии Ивановне платить не нужно. В частности, она не платит НДФЛ, а если она оформит ИП, то также освобождается от НДС и фиксированных страховых взносов.

Какие налоги и взносы платит ИП без работников на НПД, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Как узнать, можно ли вам выбрать НПД

Чтобы понять, подходит ли именно вам самозанятость, ответьте на следующие вопросы:

- Связана ли ваша деятельность с перепродажей товаров или имущества?

- Планируете ли вы привлекать к своей деятельности наемных работников?

- Планируете ли вы сотрудничать с нынешним или бывшими (в пределах 2 лет) работодателями?

- Не превышает ли ваш доход от этого вида деятельности 2,4 млн руб. в год?

- Не являетесь ли вы государственным (муниципальным) служащим, адвокатом, нотариусом, оценщиком, арбитражным управляющим?

- Нет ли вашего вида деятельности в следующем списке:

- торговля подакцизной продукцией и товарами, подлежащими обязательной маркировке;

- добыча и продажа полезных ископаемых;

- деятельность по договорам поручения, комиссии, агентирования в интересах другого лица;

- услуги по доставке товаров с приемом (передачей) платежей без применения ККТ;

- продажа недвижимого имущества, транспортных средств;

- сдача в аренду недвижимого имущества (кроме аренды (найма) жилых помещений);

- деятельность по договору простого товарищества или доверительного управления имуществом;

- продажа долей в уставном капитале организации или паев в паевом фонде либо кооперативе, ценных бумаг;

- уступка прав требования по договору;

- получение доходов в натуральной форме.

Если на все вопросы вы ответили «нет», то режим самозанятости вам подходит. Но даже единственное «да» заставляет выбрать другой способ ведения бизнеса.

Итоги

Итак, на сегодняшний день не существует четкого списка самозанятых видов деятельности. Стать самозанятым может любой гражданин или ИП, оказывающий услуги (выполняющий работы) или продающий продукцию собственного изготовления и не использующий наемный труд. Законом установлены некоторые виды деятельности, не подходящие для самозанятости.