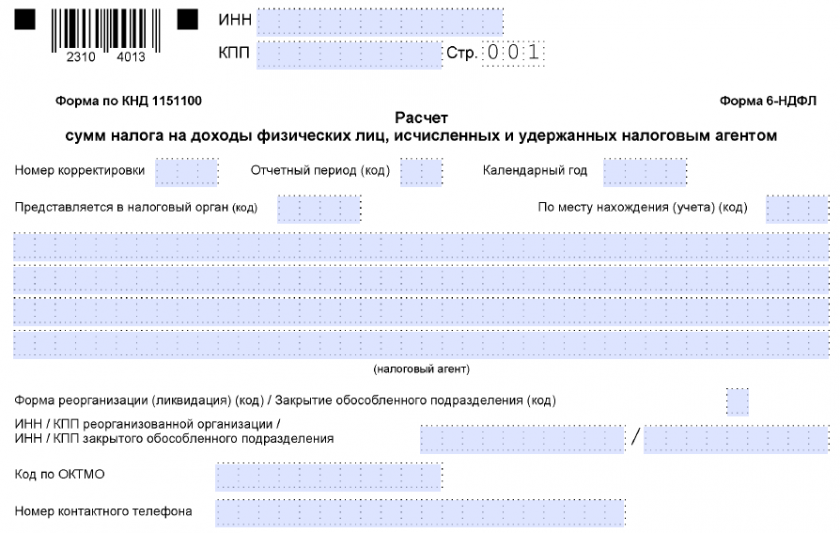

Бланк 6-НДФЛ за 1 квартал 2025 года

По закону, НДФЛ нужно перечислять 2 раза в месяц:

- до 28-го числа текущего месяца — подоходный налог, удержанный в период с 1-го по 22-е число текущего месяца;

- до 5-го числа следующего месяца — НДФЛ, удержанный за период с 23-го по 31-е число текущего месяца;

- до последнего рабочего дня в году — НДФЛ, удержанный в период с 23-го по 31-е декабря.

Для отчетности за 1 квартал 2025 года используйте прежний бланк из приказа ФНС России от 19.09.2023 № ЕД-7-11/649@ (в ред. от 09.01.2024). В конце 2024 года бланк не изменился, не смотря на то, что с 2025 года введены новые ставки НДФЛ, то есть подоходный налог по основным доходам физлиц теперь имеет такие ставки - 13%, 15%, 18%, 20%, 22%.

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

Форма 6-НДФЛ с отчетности в 2025 году

Далее разберем, в какие сроки и как сдать форму в ФНС, а также рассмотрим на примере, как оформить 6-НДФЛ за 1 квартал 2025 года, чтобы избежать претензий со стороны контролеров.

В какой срок сдать 6-НДФЛ за 1 квартал 2025 года

Срок сдачи 6-НДФЛ за 1 квартал 2025 года установлен на 25-е апреля. Опоздание опасно штрафом, а при задержке с отчетом более 20 рабочих дней от установленного законом срока возможна блокировка расчетного счета.

Статья по теме: Штраф за несдачу 6-НДФЛ Штраф за несдачу 6-НДФЛ предусмотрен Налоговым кодексом РФ. Рассмотрим в какие сроки сдавать отчет в 2024 году и какие санкции предусмотрены за несвоевременную сдачу. ПодробнееБумажный или электронный: ориентир на численность

Большинство работодателей сдают 6-НДФЛ в электронном виде. При этом, они не смотрят на численность, а исходят из удобства формата отчетности.

Если же вы решили сдать в инспекцию бумажный 6-НДФЛ, посчитайте численность физлиц, которым вы выплатили облагаемый НДФЛ доход в налоговом периоде (п. 2 ст. 230 НК РФ). Только после этого принимайте решение, можно ли вам отчитаться таким способом или это будет нарушением законодательства РФ:

Если вы не обратите внимание на количественный критерий и представите бумажный 6-НДФЛ вместо обязательного электронного, контролеры могут потребовать уплатить в бюджет штраф в 200 руб.

Если вы не обратите внимание на количественный критерий и представите бумажный 6-НДФЛ вместо обязательного электронного, контролеры могут потребовать уплатить в бюджет штраф в 200 руб.

Заполняем 6-НДФЛ за 1 квартал

Разберем отдельные особенности оформления отчета на примере заполнения 6-НДФЛ за 1 квартал 2025 года.

Пример:

В штате ООО «Аккорд» числятся 4 сотрудника (они без детей). Все работники ООО «Аккорд» ─ налоговые резиденты РФ. Стандартные, социальные и имущественные вычеты таким сотрудникам не предоставлялись в 1 квартале 2025 года.

| Дата выплаты зарплаты | Сумма НДФЛ (руб) | Период | Срок перечисления НДФЛ |

| 10.01.2025 | 13 000 | зарплата за вторую половину декабря 2024 года | 28.01.2025 |

| 25.01.2025 | 3 900 | зарплата за первую половину января 2025 г. | 05.02.2025 |

| 10.02.2025 | 19 500 | зарплата за вторую половину января | 28.02.2025 |

| 25.02.2025 | 5 200 | зарплата за первую половину февраля 2025 г. | 05.03.2025 |

| 10.03.2025 | 20 800 | зарплата за вторую половину февраля | 28.03.2025 |

| 25.03.2025 | 2 600 | зарплата за первую половину марта 2025 г. | 07.04.2025 (так как 05.04.2025 - это суббота) |

10.04.2025 был удержан НДФЛ с зарплаты работников за вторую половину марта 2025 г. (налог в размере 12 462 руб.). Однако, эту сумму бухгалтер покажет в 6-НДФЛ за полугодие 2025 г., т.к. в расчете за 1-й квартал отображаются суммы НДФЛ, удержанного до 31.03.2025.

Бухгалтер ООО «Аккорд» начал оформление 6-НДФЛ с титульного листа:

.jpg) В разделе 1 бухгалтер ООО «Аккорд» отразила удержанный НДФЛ с разбивкой по срокам перечисления:

В разделе 1 бухгалтер ООО «Аккорд» отразила удержанный НДФЛ с разбивкой по срокам перечисления:

В разделе 2 бухгалтер показала выплаченный работникам доход, численность сотрудников и исчисленный, удержанный НДФЛ.

В разделе 2 бухгалтер показала выплаченный работникам доход, численность сотрудников и исчисленный, удержанный НДФЛ.

Скачайте образец 6-НДФЛ за 1 квартал 2025 с нашего сайта:.jpg)

Скачать образец заполнения 6-НДФЛ за 1-й квартал 2025 года

Какие Контрольные соотношения обязательно нужно соблюдать при заполнении формы 6-НДФЛ за 1 квартал 2025 года и какие нюансы нужно при этом учитывать, разъяснили эксперты «КонсультантПлюс» в Готовом решении. Если у вас нет доступа к системе «КонсультантПлюс», получите пробный демодоступ бесплатно.

Четыре адреса отправки расчета

Чтобы не ошибиться с местом представления 6-НДФЛ, загляните в нашу схему-подсказку:

Итоги

Форму 6-НДФЛ за 1 квартал 2025 года сдаем на прежнем бланке. Не смотря на налоговую реформу-2025 по введению новых ставок НДФЛ, правки в форму не были внесены в конце 2024 года. Перед отправкой в инспекцию ФНС проверьте показатели расчета по контрольным соотношениям.