Введение ЕНП и 1С

Чтобы разобраться в том, что и как отображать в рамках применения ЕНП в 1С, нужно осмыслить суть новой системы расчетов и ее основных составляющих. Напомним: в 2023 г. применение ЕНП, использование ЕНС обязательно для всех, в том числе и для пользователей 1С.

Исключения есть. Отдельно, не через ЕНС, платят только НДФЛ с доходов иностранцев на патенте, взносы на травматизм, госпошлину при отсутствии судебного решения!

Статья по теме: ЕНП в 2023 году: изменения С 1 января 2023 года станет обязательным применение единого налогового платежа (ЕНП). Накануне перехода стали опубликованы поправки в НК РФ, уточняющие правила перечисления ЕНП. ПодробнееКак действует новая система

ЕНП – единый платеж, перечисляемый налогоплательщиком и предназначенный именно для погашения налогов, взносов в совокупности. То есть для погашения совокупной обязанности плательщика его же средствами с ЕНС. ЕНП учитывается на едином налоговом счете (сокращенно – ЕНС), который ИФНС открывает для каждого плательщика. При этом делать ничего не требуется, т. к. счет формируется автоматически.

Теперь все без исключения (отказаться от налоговых нововведений нельзя!) оплачивают бюджетные платежи через ЕНС. Для этого – пополняют ЕНС, перечислив на него одной платежкой (с КБК для ЕНП 18201061201010000510) сумму, которой должно хватать для уплаты всех совокупных обязательств.

Как организации платят налоги и страховые взносы с 1 января 2023 г., подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

ИФНС распределяет имеющуюся на едином счете сумму в установленной последовательности на оплату всех бюджетных платежей. При распределении ИФНС руководствуется информацией из деклараций, уведомлений об исчисленных налоговых суммах, которые представил плательщик.

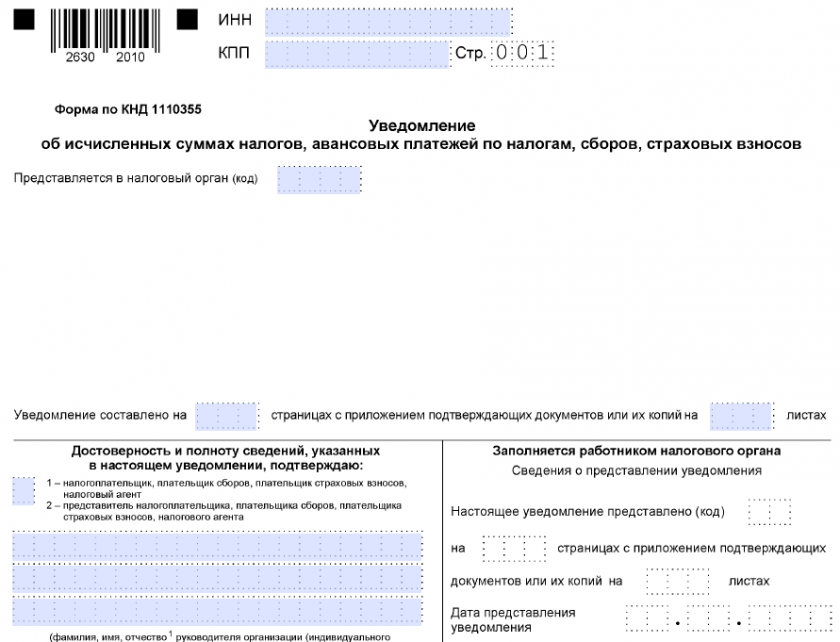

Бланк по теме: Уведомление об исчисленных суммах налогов и взносов

Уведомление об исчисленных суммах налогов и взносов

Формирование сальдо на ЕНС

После уплаты на едином счете образуется положительное, отрицательное либо нулевое сальдо. При этом:

- положительное означает, что на ЕНС остались деньги после погашения всех платежей (свидетельствует о переплате, которая подлежит возврату, либо, иными словами, о том, что ЕНП оказался больше, чем совокупные обязательства плательщика);

- нулевое означает, что все платежи погашены, долгов нет, денег на счету не осталось (тогда говорят, что ЕНП равняется совокупным обязательствам плательщика);

- отрицательное означает, что плательщик оплатил, но не все, у него есть долг, который нужно погасить, иначе ему будут начислять пеню (тогда говорят, что ЕНП меньше, чем совокупные обязательства плательщика, т. е. ЕНП не хватило для уплаты всего).

На 01.01.2023 ИФНС самостоятельно определила сальдо каждого плательщика с учетом данных деклараций, проч. отчетности, документации на 31.12.2022. Подсчитывая сальдо, налоговики принимали во внимание недоимки, имеющиеся переплаты.

Статья по теме: Сальдо по ЕНС на 01.01.2025: что это значит Сальдо ЕНС — это показатель, который и в 2025 году определяется, как разница между ЕНП и совокупной налоговой обязанностью. Чтобы избежать проблем, не потерять переплату и не получить недоимку, плательщикам следует по всем платежам сверить расчеты, разобраться с переплатой и долгами. Рассмотрим, как это правильно сделать. ПодробнееНовые сроки и оповещение ИФНС об исчисленных суммах

В связи с нововведениями поменялись сроки уплаты и сдачи отчетности. Новая система выстроена таким образом, что сначала плательщик должен отчитаться до 25 числа, а потом, до 28-го уплатить большинство платежей (налогов, взносов).

Если окажется, что уплата производится раньше сдачи отчетности либо вообще при ее отсутствии, тогда плательщик должен уведомить ИФНС об исчисленных суммах данного платежа заранее, по форме. На протяжении 2023 («переходного») года сделать это разрешается через подачу платежки в банк при условии, что уведомления раньше не подавались.

Как только плательщик представит первое уведомление об исчисленных суммах, использовать платежки как уведомление он уже не сможет!

Пример. Упрощенцы должны уведомлять ИФНС об исчисленных суммах по авансам до 25 числа, перед их уплатой. В 2023 г. это будут следующие сроки:

| Период уплаты аванса | Когда уведомлять ИФНС об исчисленной сумме | Крайний срок уплаты аванса |

| 1 кв. | до 25.04 |

28.04 |

| 6 мес. | до 25.07 | 28.07 |

| 9 мес. | до 25.10 | 30.10 |

О налоге по результатам за год уведомлять не требуется, т. к. информацию о нем ИФНС берет из декларации по УСН за год. Крайние сроки ее сдачи предваряют уплату «упрощенного» налога, как для ИП, так и для юрлиц.

К сведению пользователей 1С

Уведомлять ИФНС об исчисленных суммах налогов, взносов нужно электронно, по форме, утв. Приказом ФНС № ЕД-7-8/1047@ от 02.11.2022. Через 1С это можно сделать в случае, если подключена функция отчетности. Тогда в программе формируют документ «Уведомление об исчисленных суммах налогов» и заполняют по данным из соответствующей документации, формируемой в зависимости от ситуации в 1С:Бухгалтерия 8.

Пошаговый переход на ЕНП в 1С

Переход на ЕНП в 1С 8.3: пошаговый инструктаж начнем с обновления программы до нужной версии – как минимум 3.0.127. После этого пользователю станут доступны все операции, касающиеся ЕНП, ЕНС.

В 1С с 01.01.2023 специальные настройки устанавливать не требуется. Следует отобразить состояние расчетов с налоговой, начальное сальдо ЕНП!

Итак, для начала следует сверить расчеты с ИФНС, сопоставив свои данные и данные из акта, полученного от налоговой. Если расхождений не будет, можно приступать к работе с ЕНП, начиная с отображения входящего сальдо.

Также следует проверить наличие сч. 68.90 «ЕНС» в Плане счетов бух. программы. Субконто у него нет. Аналитический учет осуществляется через регистр «Расчеты по ЕНС (а также по налогам либо санкциям на ЕНС»).

При проведении документов «Операции по ЕНС», «Уведомление об исчисленных суммах…» движение по ЕНС отображается автоматом. Используемые проводки для ЕНС: Д 68.01 (68.02, 68.04, 68.07, 68.08, 68.12, 69.09) К 68.90 – начисление, а также Д 68.90 К 51 – оплата.

Статья по теме: Бухгалтерские проводки по ЕНП с 2024 года Поскольку применение ЕНП (новой системы уплаты налогов, сборов, взносов) касается в 2024 г. всех, разберем, как отображать единый платеж в бухучете. Для сведения: бухгалтерам придется делать проводки по ЕНП с 2024, которые понадобятся и тогда, когда бюджетные платежи перечисляются отдельными платежками. ПодробнееСобственно настройка ЕНП в программе включает три основных этапа:

1. Проверку остатков.

2. Перенос информации по расчетам, касающимся:

- бюджетных платежей;

- санкций ИФНС;

- переплаченных сумм.

3. Зачет авансовых платежей.

Рассмотрим каждый из них отдельно.

Шаг 1. Проверяем остатки

Для целей проверки остатков следует сопоставить учетные данные расчетов свои и те, которые есть у налоговой. Входящий начальный остаток вводится автоматически через «Помощник перехода на ЕНС» (см. разд. «Операции»).

Для сверки состояния расчетов с данными налоговой, нужно:

Для сверки состояния расчетов с данными налоговой, нужно:

- выбрать операцию под названием «Остатки расчетов по налогам и взносам»;

- сформировать два отчета: один по налогам (сч. 68), второй – по взносам (сч. 69).

Шаг 2. Переносим данные расчетов

Перенос данных расчета по налогам и взносам, а также санкциям ИФНС либо по переплате осуществляется через соответствующие ссылки (см. «Остатки расчетов по налогам, взносам»):

При правильном выполнении операций ссылки выделяются зеленым цветом!

1. Для перенесения расчетов по налогам, взносам следует кликнуть сначала ссылку под названием «Перенос расчетов по налогам, взносам», затем – «Выполнить операцию». После этого автоматом сформируется документ «Операция по ЕНС» (с видом «Налоги», начисление). Его нужно открыть, проверить, при необходимости отредактировать. После завершения всех операций остатки перейдут в КТ сч. 68.90 на ЕНС. Для сведения: табличная часть документа будет включать остатки долгов на 31.12.2022, сформированные в следующей последовательности:

- поначалу делается выборка остатков по КТ субсчетов к субсч. 68 и 69 по аналитике, касающейся начислений и оплаты налогов, взносов к 01.12.2022;

- далее из обозначенных сумм отнимаются обороты дебета за декабрь 2022 г. по идентичным субсчетам, аналитике;

- если после этого остаток кредита не обнулится, тогда данная сумма признается, фиксируется недоимкой с завершившимся сроком уплаты (при этом крайний срок уплаты – следующий, наиближайший срок к 01.01.2023).

2. Для перенесения расчетов по санкциям ИФНС, по аналогии, следует кликнуть ссылку под соответствующим названием «Перенос расчетов по налоговым санкциям», а затем – «Выполнить операцию». После этого автоматом появится документ «Операция по ЕНС « (с видом «Пени, штрафы», начисления). После завершения всех операций остатки появятся на ЕНС (КТ сч. 68.90). Для сведения: табличная часть документа будет включать остатки к 31.12.2022 по КТ субсч. к сч. 68 и 69 с учетом начисленных, уплаченных штрафов, пени (в т. ч. доначисленных и заплаченных по акту), процентов.

3. Для перенесения переплат по той же аналогии следует кликнуть на ссылку «Перенос переплат..», а далее – «Выполнить операцию». Данными действиями формируется документ «Операция по ЕНС» (с видом «Корректировка счетов»). После завершения операции остатки появятся на ЕНС по ДТ сч. 68.90. Для сведения: табличная часть сформированного документа будет включать остатки по ДТ субсчетов к сч. 68 и 69 к 31.12.2022.

Шаг 3. Учитываем авансы

Там же, в «Остатках расчетов по налогам и взносам» (см. рисунок, Шаг 2) следует кликнуть на ссылку под названием «Зачет авансов», а затем – «Выполнить операцию». Автоматом сформируется документ «Операция». Программа перенесет переплаченные суммы в счет перенесенных долгов.

Итоги

- С 2023 г. применять ЕНП, использовать ЕНС обязаны все, в т. ч. и пользователи 1С, Исключением являются лишь отдельные виды платежей: госпошлина при отсутствии решений суда, взносы на травматизм, НДФЛ с заработка иностранцев с патентом.

- Для начала работы с ЕНП в 1С следует обновить версию до 3.0.127, сверить расчеты с ИФНС на 01.01.2023, далее – отобразить в 1С начальное сальдо.

- Настройка ЕНП в программе требует проверки остатков, переноса данных по расчетам (налогов, взносов, налоговых санкций, переплат), зачета авансов.