Что делать, если в справках 2-НДФЛ допущена ошибка

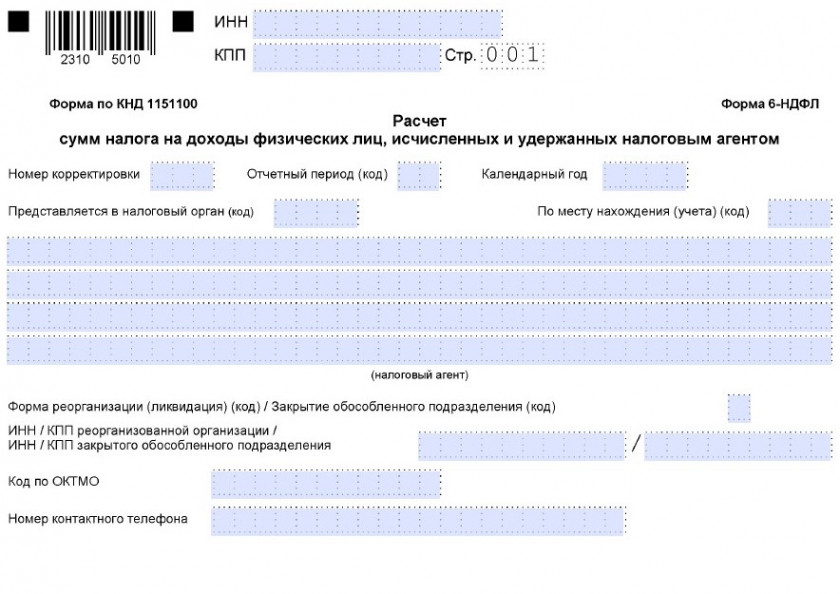

Если в справках о доходах физлиц отражены недостоверные персональные сведения работников или неправильно указан налог (доход, вычет), то придется исправлять отчетность. Справки входят в состав расчета 6-НДФЛ (приложение №1), поэтому для корректировки нужно подать уточненный 6-НДФЛ и справки, которые были исправлены или аннулированы.

Согласно п.5 ст.81 НК РФ корректировка сдается на том же бланке, который действовал на момент подачи первоначальной формы. Так, в 2022 году действовала форма 6-НДФЛ, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции приказа от 28.09.2021 № ЕД-7-11/845).

Порядок определения номера корректировки закреплен п. 5.3 Порядка, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@. В корректировочной или аннулирующей справке в поле «Номер справки» проставляется номер ранее представленной справки. Благодаря этому становится понятно, какой документ подлежит замене в системе данных. При этом в поле «Номер корректировки сведений» указывается «01», «02», «03» и т. д. Если ранее поданные показатели нужно вовсе убрать из базы данных налоговиков, потребуется не корректирующая, а аннулирующая справка, при этом в поле «Номер корректировки» указывают «99».

Бланк по теме: Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Корректировка справки по одному сотруднику осуществляется путем подачи в ФНС одной справки. Дублировать ранее поданные правильные документы по остальным сотрудникам не надо. Если ошибки были допущены по нескольким физическим лицам, то по каждому работнику заполняются отдельные справки. Корректировки могут быть многократными.

Чтобы можно было определить, какая изменяющая форма является последней, какие данные являются актуальными, в справке проставляется номер производимой корректировки. Например, работодателем производится корректировка справки за 2022 год по двум сотрудникам в мае 2023 года. Номера корректировок в обоих документах «01». В июне обнаруживается еще одна ошибка в уже исправленной справке. Она заново заполняется с учетом обновленных данных и подается с номером корректировки «02». Так как подача каждой последующей формы по одному и тому же человеку за один налоговый период приводит к замене сведений, в исправляющем документе надо дублировать все данные, показанные корректно в первичной справке.

Исправления вносятся без ограничения по срокам представления справок. Правки делаются сразу после выявления недостоверной информации в ранее переданных в ИФНС формах. При этом дата корректирующего документа проставляется текущая — без упоминания о дате представления первичных сведений. В справку вносятся все отраженные в первоначальном отчете показатели, но с уже исправленными неточностями.

Статья по теме: Контрольные соотношения 6-НДФЛ и 2-НДФЛ: нужно ли сверять в 2025 году В 2025 году применять контрольные соотношения справок 2-НДФЛ с расчетом 6-НДФЛ не нужно. Но это не значит, что данные расчета не нужно проверять. В статье разберем, на какие показатели формы нужно обратить внимание и с чем их необходимо сравнить. ПодробнееКогда нужно пересчитывать показатели

Если правки обусловлены внесением изменений в персональные данные, числовые показатели в справке останутся прежними, и размер налоговых обязательств перед бюджетом пересчитывать не потребуется. Не стоит подавать корректировку, если персональные данные физлица (например, фамилия, паспортные данные) изменились после сдачи первичной справки в ИФНС (письмо ФНС от 29.12.2017 № ГД-4-11/26889@).

Случаи, когда может потребоваться перерасчет числовых показателей:

-

в справку включены не все суммы доходов;

-

работодатель некорректно отразил размер налоговой базы вследствие проставления ошибочных данных в графах с налоговыми вычетами;

-

неправильно указана налоговая ставка или определен налоговый статус физического лица (резидент или нерезидент).

Поскольку доначисление производится после представления данных в ИФНС, в корректирующей справке указывается корректная сумма дохода, правильный размер НДФЛ, а разница (величина доначисленного налога) отражается в поле о невозможности удержать налог.

Если причиной внесения правок в справку послужила неверная кодировка доходов, которая не повлекла за собой перерасчет налоговых обязательств, достаточно корректирующей справки с правильным распределением доходных начислений по кодам. Например, предприятие показало в исходной справке помесячные доходы с признаком «2000», хотя в декабре была произведена выплата не только основной зарплаты, но и премии в сумме 6 500 руб., но общая сумма начислений за год указана правильно. Порядок налогообложения этих видов начислений идентичен: для внесения изменений надо лишь вычленить из декабрьской суммы дохода с признаком «2000» величину премии и показать ее отдельной строкой.

Статья по теме: 2-НДФЛ, 6-НДФЛ — сроки сдачи в 2025 году Несколько лет назад в России поменялись сроки предоставления отчетности — почти все формы привязаны к 25-му числу. Как обстоят дела с расчетом 6-НДФЛ в 2025 году, рассмотрим далее. ПодробнееИтоги

Корректировочная или аннулирующая справка составляется на бланке, на котором подавались первоначальные сведения. При этом указывается номер первоначальной справки, но делается пометка о порядковом номере корректировочных сведений.