Кто и когда должен сдавать 6-НДФЛ?

Форма, порядок составления и подачи расчета 6-НДФЛ утвержден приказом ФНС 19.09.2023 № ЕД-7-11/649@ (далее — Порядок). С 2024 года отчет сдается по форме в редакции приказа ФНС от 09.01.2024. Этот отчет сдают все работодатели, которые платят доход работникам, обязаны удерживать с их зарплаты НДФЛ и перечислять его в бюджет.

Если выплатили человеку деньги, то создали ему доход, за который он обязан уплатить НДФЛ. Вы становитесь налоговым агентом (посредником между гражданином и государством), начисляете налог, удерживаете его из зарплаты и передаете в казну. За то, как начислили налог, обязаны отчитаться перед ИФНС по форме 6-НДФЛ. Даже если сумма налога слишком мала, то у вас после выплаты заработка или вознаграждения человеку возникает обязанность подать 6-НДФЛ.

Расчет 6-НДФЛ подается по итогам квартала не позднее 25-го числа месяца, следующего за отчетным периодом. По итогам года отчет нужно сдать не позднее 25 февраля.

Так, за 1 квартал 2025 года работодатели должны были отчитаться до 25 апреля, а за полугодие 2025 — до 25 июля. За 9 месяцев отчитаемся до 25 октября 2025 года, а за год — до 25 февраля 2026 года (п. 2 ст. 230 НК РФ).

Формат представления отчета зависит от численности работников. Если их 10 или менее человек, то организация вправе выбрать бумажный или электронный вариант. Но когда работников больше 10 человек, то подача возможна только электронным путем (абз. 7 п. 2 ст. 230 НК РФ).

Как проверить форму 6-НДФЛ по контрольным соотношениям, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, то получите пробный демодоступ и бесплатно переходите в Готовое решение.

Как заполнить расчет 6-НДФЛ?

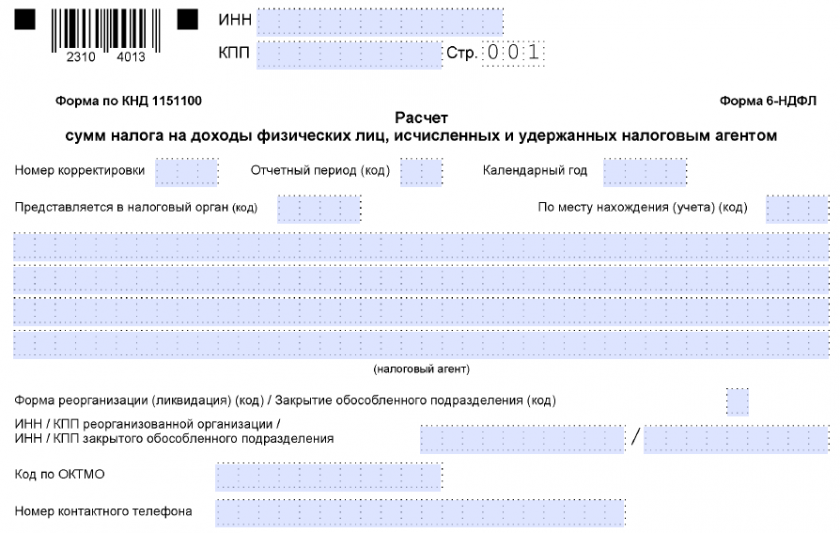

Форма состоит из титульного листа, двух разделов и приложения № 1 — справка о доходах и суммах налога физлица (заполняется в отчете за год).

При заполнении соблюдайте требования, перечисленные в п. 5–19 Порядка. Пишите заглавными печатными буквами. Одна клетка предназначена для одного знака. Поля заполняются слева направо, начиная с первого знакоместа.

Пустых полей быть не должно, если суммового показателя нет — ставьте "0". Если после указания чисел остаются пустые клетки, то поставьте в них прочерки. Страницы отчета нумеруются в сквозном порядке, начиная с титульного листа (стр. 001).

На каждой странице указывается ИНН и КПП организации. ИП не указывают КПП.

При подготовке формы 6-НДФЛ с использованием ПО при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для пустых знакомест. Печать знаков осуществляется шрифтом Courier New 16 - 18 пп.

Скачать бланк 6-НДФЛ для заполнения за 2 квартал 2025 года можно бесплатно, кликнув по картинке ниже.

Бланк по теме: Форма 6-НДФЛ с отчетности в 2025 году

Форма 6-НДФЛ с отчетности в 2025 году

На титульном листе в поле «Отчетный период (код)» следует указать двузначный код, соответствующий кварталу или году. Коды приведены в приложении № 1 к Порядку заполнения. В форме 6-НДФЛ за полугодие это код "31".

В поле «Представляется в налоговый орган (код)» укажите четырехзначный код инспекции, в которую направляете расчет (например, "7727"). В поле «По месту нахождения (учета)» следует вписать код места, по которому сдаете отчет (приложение № 2 к Порядку). Обычно организация отчитывается по месту своего нахождения, поэтому ей подходит код "214".

Для разделов 1 и 2 вам потребуются учетные данные о выплаченных работникам суммах, о наличии у них права на вычет, об удержанных налогах, в том числе и за последние 3 месяца.

С 2024 года изменен срок уплаты налога в бюджет. За период удержания НДФЛ:

- с 1-го по 22-е число текущего месяца — НДФЛ нужно перечислить в бюджет до 28-го числа текущего месяца;

- с 23-го по последнее число текущего месяца — налог перечисляется до 5-го числа следующего месяца;

- с 23-го по 31-е декабря текущего года — НДФЛ надо перечислить до последнего рабочего дня текущего года (в 2025 г. это 30 декабря).

Рассмотрим процесс заполнения расчета 6-НДФЛ за полугодие 2025 г. на примере ООО «Строительный мир». Общая численность работников — 10 человек. Каждый получает ежемесячно зарплату (оклад + аванс) в размере 50 000 руб. Права на вычет по НДФЛ никто не имеет.

Даты окончательного расчета по зарплате — 6-е число, а выплаты аванса — 21-е число. Этот период входит в диапазон дат с 1-го по 22-е число текущего месяца.

Начнем заполнять форму со 2-го раздела и помним, что показатель в стр. 120 отражается нарастающим итогом с начала года. Сейчас мы готовим отчет за полугодие, значит учитываем 6 месяцев (с января по июнь).

Ежемесячная сумма дохода по всем работникам: 50 000 руб. × 10 чел.= 500 000 руб.

Сумма дохода по всем работникам за 6 месяцев: 500 000 руб. × 6 мес. = 3 000 000 руб.

В строке 120 покажем сумму дохода, начисленную всем работникам за 6 месяцев — 3 000 000 руб.

По строке 121 нужно показать, сколько из общей суммы получили высококвалифицированные специалисты. В нашей компании таких работников нет + налоговых вычетов нет, поэтому все 3 000 000 руб. мы покажем в строке 131.

.jpg) Далее в строке 140 показываем начисленную сумму налога: 3 000 000 руб. × 13 %/100 % = 390 000 руб.

Далее в строке 140 показываем начисленную сумму налога: 3 000 000 руб. × 13 %/100 % = 390 000 руб.

.jpg)

В строках 161-166 заполняем, сколько налога была удержано в период с 1 апреля по 30 июня 2025 г. Это будут суммы НДФЛ в 65 000 руб. (13% от 500 000 руб ) всего, указанные в строках 161, 163 и 165 соответственно. Дело в том, что дата окончательного расчета по зарплате — 6-е число, а дата выплаты аванса — 21-е число, то есть это период с 1-го по 22-е число текущего месяца.

В стр. 162, 164 и 166, соответственно, указываются нули с прочерками. Удержаний НДФЛ в период с 23-го по последнее число текущего месяца в нашем примере нет.

Переходим к разделу 1.

.jpg)

В строке 021-026 формы 6-НДФЛ за 2 квартал (за полугодие) мы пишем суммы по срокам перечисления налога по законодательству РФ, а не по дате платежного поручения.

Сумма удержанного НДФЛ с дохода всех работников, выплаченного с 01.04.2025 по 22.04.2025 (т.е с окончательного расчета по зарплате за март, произведенного 07.04, и аванса за первую половину апреля — выплачен 21.04) , составит: 500 000 руб. × 13 %/100 % = 65 000 руб. В строку 021 пишем сумму 65 000 руб. Аналогично поступаем с данными за май и июнь (по строкам 023 и 025).

В строках 022, 024 и 026 в нашем примере ставим нули с прочерками.

Образец декларации 6-НДФЛ за 2 квартал 2025 г. по нашему примеру можно скачать ниже:

Скачать образец 6-НДФЛ за 2 квартал 2025 года

Скачать образец 6-НДФЛ за 2 квартал 2025 года

Что будет, если не включать авансы в 6-НДФЛ из-за отказа от выплат аванса, читайте в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, то бесплатно получите пробный демодоступ.

Итоги

6-НДФЛ за полугодие 2024 года нужно было направить в ИФНС не позднее 25.07.2025. Обновленный бланк расчета применяется с отчетности за 1 квартал 2024 года.