Заявление об уточнении платежка в налоговую в 2025 году

Заявление на уточнение платежа в налоговую

В связи с переходом на систему единого налогового платежа (ЕНП) с 1 января 2023 года информация по многим налогам, входящим в состав ЕНП, уточняется с помощью уведомлений.

Для налогов, входящих в ЕНП, привычная форма заявления на уточнение платежа не используется. В состав ЕНП, который собирается на ЕНС (едином налоговом счете), входят почти все основные налоги и страховые взносы, применяемые в РФ:

- налоги на имущество юридических и физических лиц, транспорт, землю, прибыль;

- НДС;

- НДФЛ;

- страховые взносы;

- акцизы, водный налог, налог на добычу полезных ископаемых (НДПИ), допналог на добычу углеводородов;

- налоги для специальных режимов налогообложения: УСН, АУСН, ПСН, ЕСХН;

- торговый сбор;

- налог в игорном бизнесе.

Некоторые платежи вообще не относятся к единому налоговому платежу и уплачиваются только на конкретный КБК:

- страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников организаций угольной промышленности;

- страховые взносы на травматизм (страхование от несчастных случаев и профзаболеваний, порядок утвержден законом № 125-ФЗ от 24.07.1998) - причем, они платятся в СФР, а не в ИФНС;

- НДФЛ, который удерживается с иностранцев, ведущих деятельность в РФ по патенту (ст. 11, 58 НК РФ);

- различные виды пошлин, в том числе госпошлина, по которой суд не вынес исполнительного документа.

Как исправлять ошибку, допущенную в платежках в 2025 году

Почти все налоговые платежи уплачиваются на ЕНС по одним и тем же реквизитам, а именно на КБК 182 01 06 12 01 01 0000 510, и отдельные платежки по КБК налогов не делаются. Зато предварительно по отдельным налогам подаются уведомления об исчисленной сумме.

Если допущена ошибка в самой платежке ЕНП, то ее исправить нельзя. Однако, даже при наличии ошибок в большинстве реквизитов платежного поручения деньги все равно поступят на ЕНС, кроме случаев, когда ошибка сделана в следующих реквизитах:

- ИНН плательщика - но в этом случае платеж можно уточнить. Для этого плательщику необходимо представить в ИФНС соответствующее обращение в свободной форме.

- Номер счета получателя.

- Наименование банка получателя.

Что будет, если не исправить ошибку в платежке и уплатить меньший налог, в результате чего появится налоговая задолженность, разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ. Это бесплатно.

Ошибки при уплате ЕНП

Если ошибка была допущена в сумме при перечислении именно ЕНП на ЕНС, то уточнение платежа в налоговую в этом случае делать не нужно. ИФНС распределит денежные средств с ЕНС компании по суммам налоговых обязательств, сформированных уведомлениями.

Основное внимание на реквизиты нужно обращать именно при формировании уведомлений в ИФНС. Уведомление, по сути, формирует на счете налогового агента (налогоплательщика) обязательство по уплате того или иного налога (взноса), и в соответствии с этими данными ИФНС распределит средства с ЕНС компании. То есть уведомление действует так же, как любая налоговая декларация, только в межотчетный период.

Ошибки при составлении уведомлений

Если бухгалтер налогоплательщика допустил ошибку при составлении налогового уведомления, то подается новое уведомление.

Ошибки в реквизитах уведомления исправляются подачей корректировочного уведомления с 2 блоками:

- 1 блок - указание ошибочных реквизитов (КПП, ОКТМО, КБК, период), но с нулевой суммой;

- 2 блок - полностью правильные реквизиты и сумма.

Ошибки в сумме уведомления исправляются через новое уведомление, в котором должна быть только один блок с полностью правильно указанными реквизитами и суммой.

Как подать уточнение платежа в налоговую, если платеж не относится к ЕНП

Есть 2 ситуации:

- Налог уплачивается как в рамках ЕНП, так и нет (например, налог на профессиональный доход, сборы за пользование объектами животного мира, зводных биологических ресурсов).

- Платеж вообще не относится к ЕНП.

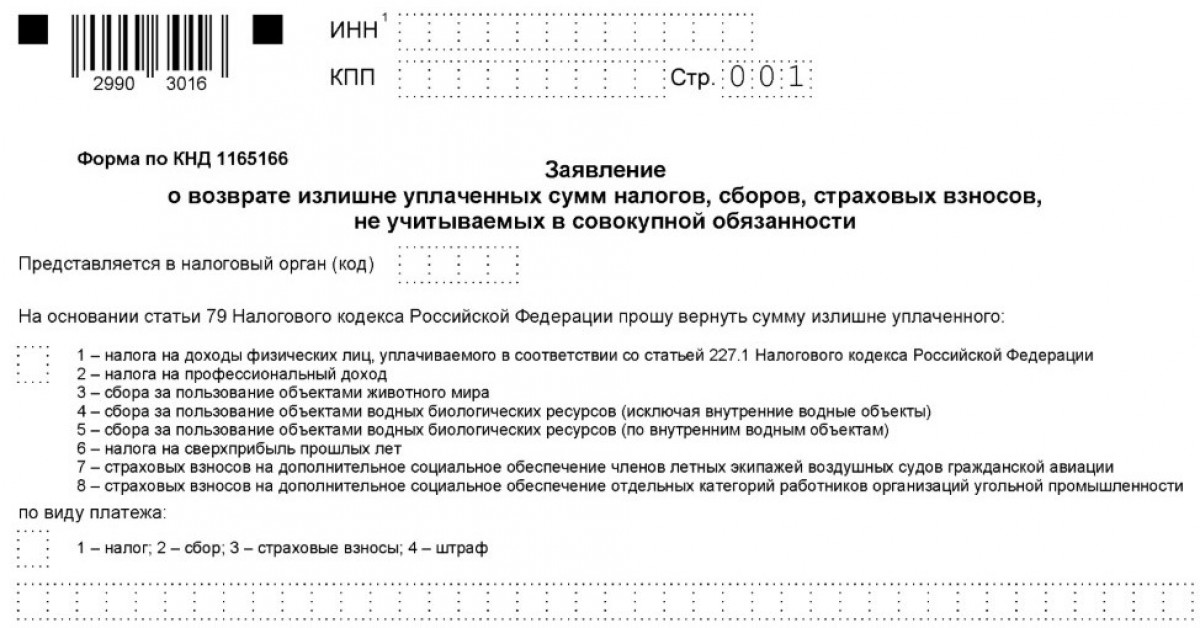

В первой ситуации в случае обнаружения ошибки в платежке (в КБК, ОКТМО), формируемой не по ЕНП, а по отдельному КБК, необходимо направить в налоговую по месту учета заявление о возврате излишне уплаченных сумм налога по форме КНД 1165166, утв. письмом ФНС России от 09.12.2024 № КЧ-4-8/13931@..

Во второй ситуации (при ошибке в КБК, ОКТМО) тоже нужно подать такую форму заявления из приказа № КЧ-4-8/13931@. Все виды налогов, сборов, по которым подается форма КНД 1165166, указаны в этой форме:

.jpg)

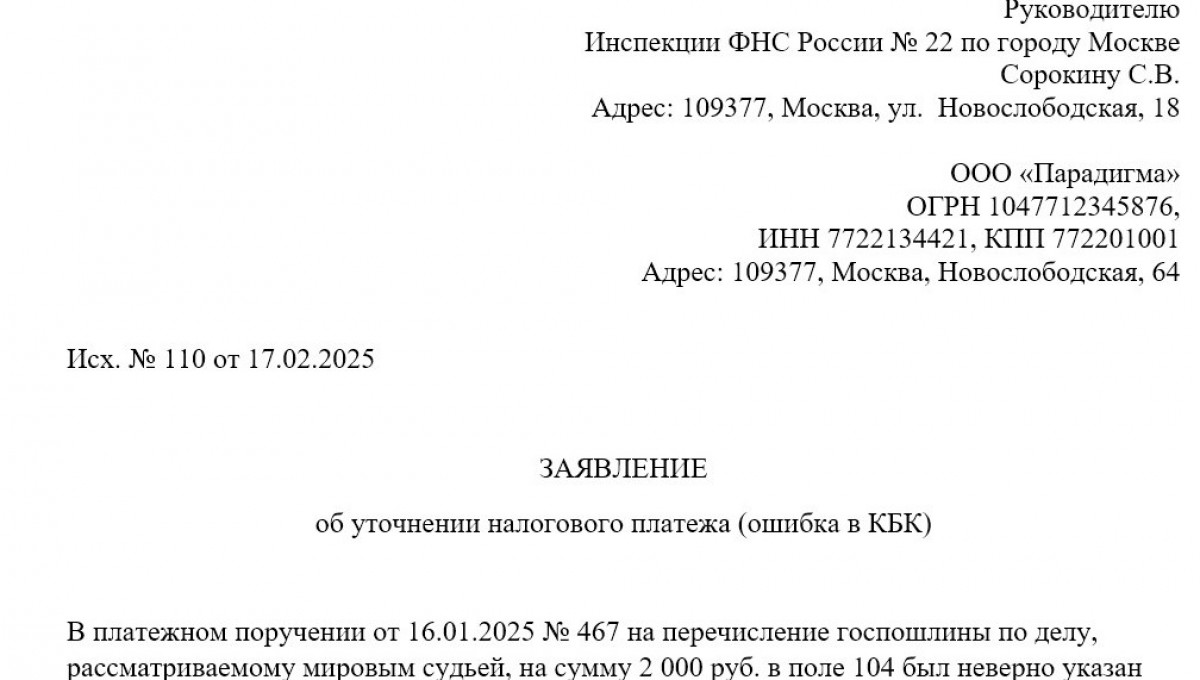

Кроме того, есть и исключения по налогам. Например, при уплате госпошлины, по которой не вынесен исполнительный документ, форму КНД 1165166 нельзя подать. Тогда действовать привычным способом, то есть написать в налоговую заявление в произвольной форме, где указать обязательные сведения:

- Наименование и адрес налоговой инспекции, ФИО руководителя.

- Наименование, адрес и основные реквизиты организации (ИНН, КПП, ОГРН).

- Регистрационный (исходящий) номер письма и дата отправки.

- В основной части указать номер, дату платежа и перечислить неправильные реквизиты. Далее обозначить реквизиты для переноса денежных средств.

- Подписать письмо руководителю компании, заверить подпись печатью.

- Приложить копию неверной платежки и выписку по расчетному счету.

Необходимо сделать 2 экземпляра заявления. Если документ будет передан в ИФНС лично, на 2-м экземпляре нужно поставить отметки налоговой о приеме заявления. При отправке почтой отправление следует оформить ценным письмом с описью вложений и уведомлением о вручении.

Итоги

В 2025 году по налоговым платежам, которые относятся к ЕНП, уточнения делаются только через налоговые уведомления. Для ошибочных налоговых платежей по отдельному КБК (не в рамках ЕНП) следует подать заявление, в основном, по форме КНД 1165166, а, например, по госпошлине - заявление на уточнение платежа.

.jpg) Скачать образец

Скачать образец