Уведомление о торговом сборе

Кто подает ТС-1

Статья по теме: Кто платит торговый сбор в 2025 году Торговый сбор кто платит? Вопрос, интересующий Московских предпринимателей. Рассмотрим, кто является плательщиком торгового сбора, а кому можно этот сбор не платить. ПодробнееТорговый сбор предназначен для городов федерального значения, таких как г. Москва и г. Санкт-Петербург. Он вводится и регламентируется законами данных субъектов. В нормативных актах прописывается объект обложения страховым взносом и размер взноса. В настоящее время торговый сбор введен только на территории столицы.

Уведомление о торговом сборе в 2024 году нужно подавать ИП и организациям в следующих случаях:

- постановка на учет как плательщик торгового сбора;

- изменение объекта обложения торговым сбором;

- прекращение использования объекта обложения торговым сбором.

В настоящее время торговым сбором облагаются помещения, в которых производится торговля.

Срок подачи ТС-1

На уведомление налоговой службы о наступлении любого момента, касающегося торгового сбора, отводится 5 рабочих дней.

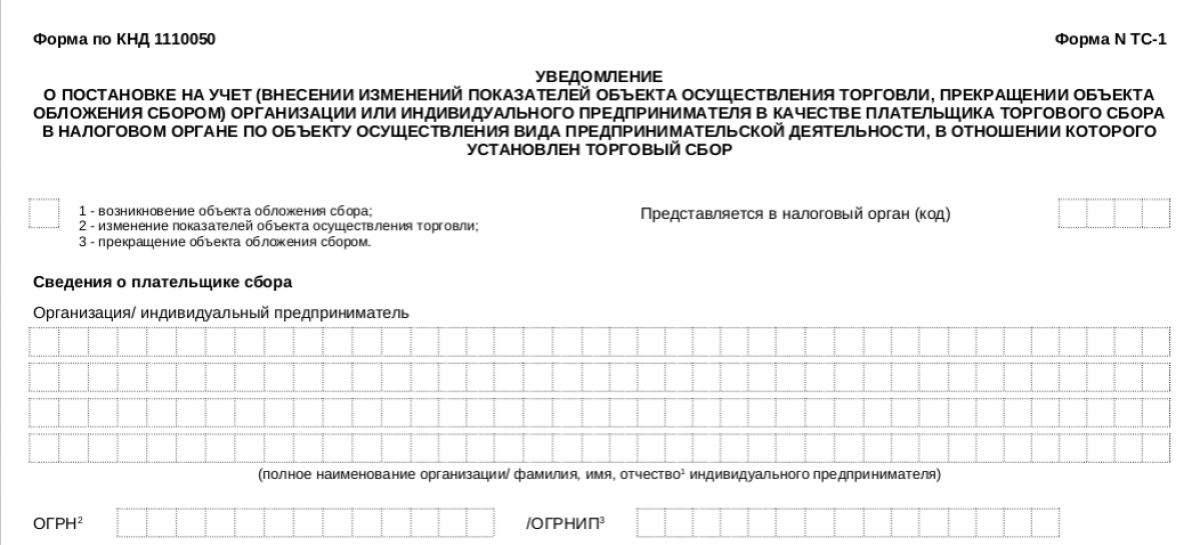

Заполнение ТС-1

Форма ТС-1 состоит из титульного листа и бланка с информацией об объекте обложения торговым сбором. Порядок заполнения формы закреплен в приложении № 5 приказа ФНС России от 22.06.2015 № ММВ-7-14/249@ (ред. от 22.01.2021) «Об утверждении форм и форматов уведомлений о постановке на учет, снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора».

Пример заполнения уведомления на торговый сбор подготовили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите к образцу документа.

Скачать образец заполнения формы ТС-1 в «КонсультантПлюс» бесплатно.

Скачать образец заполнения формы ТС-1 в «КонсультантПлюс» бесплатно.

На титульном листе уведомления нужно указать:

- наименование отделения ИФНС и его код;

- наименование организации (для ИП - Ф. И. О. индивидуального предпринимателя);

- ИНН/КПП (ИП не указывает КПП);

- ОГРН (для ИП - ОГРНИП);

- признак уведомления;

- дату подачи уведомления.

Признак уведомления выбирается исходя из произошедшего события:

- 1 – регистрация в качестве плательщика торгового сбора или открытие новой торговой точки;

- 2 – изменение объекта обложения торговым сбором (например, изменение площади);

- 3 – прекращение использования объекта обложения торговым сбором (например, закрытие торговой точки).

При выборе признаков 2 и 3 уведомление подается только на объекты, в которых произошли изменения.

В нижней части титульного листа указывается Ф. И. О. руководителя организации или индивидуального предпринимателя. Если уведомление в налоговую службу подается через представителя, то в данном поле указываются его данные и реквизиты доверенности.

В поле «Телефон» нужно указать номер телефона человека, который может подтвердить достоверность сведений и ответить на вопросы инспектора.

Второй лист содержит сведения о самом объекте обложения торговым сбором. Его нужно заполнять на каждый объект отдельно. Лист содержит 4 пункта.

Первый пункт заполняется в случае, если незарегистрированная торговая точка была обнаружена при проверке. Здесь нужно указать номер и дату акта такой проверки.

Во втором пункте отражается код торговой деятельности и дата возникновения или изменения (прекращения) объекта для обложения торговым сбором.

В третий пункт вносятся сведения о торговой точке:

- порядковый номер объекта в уведомлении о торговом сборе;

- его название;

- ОКТМО района, где расположен объект;

- адрес расположения;

- кадастровый номер здания и помещения, а также земельного участка;

- площадь, на которой осуществляется торговля.

В этом пункте также нужно отметить, на каком основании ведется торговля в указанном объекте: собственность или аренда.

В четвертом пункте производится расчет торгового сбора. Здесь указывается:

- ставка сбора на объект;

- ставка сбора за квадратный метр;

- размер льгот для указанного объекта;

- код налоговой льготы;

- исчисленная и итоговая сумма сбора за квартал.

После заполнения всех полей уведомление проверяется и отправляется в ИФНС. Сделать это можно при личном посещении налоговой службы или с использованием ЭДО.

Если объект обложения торговым сбором является нестационарным (например, автофургон), то уведомление подается в ИФНС регистрации налогоплательщика как применяющего УСН.

Бланк ТС-1 можно скачать в начале данной статьи.

Ответственность за непредоставление ТС-1

Если уведомление по торговому сбору не подали в установленный срок, то за торговлю без регистрации как плательщик торгового сбора налогоплательщику грозит штраф в размере 10 % от суммы выручки, полученной в период торговли без регистрации, но не менее 40000 рублей. Об этом говорится в пп. 6 п. 7.1 гл. VII письма ФНС России от 26.06.2015 № ГД-4-3/11229@ (ред. от 15.09.2015) «О торговом сборе».

На должностных лиц может быть наложен штраф в размере от 500 до 3000 рублей в соответствии со ст. 15.3 КоАП.

ИТОГИ

- Торговый сбор взимается с торговых точек в городах федерального значения.

- На регистрацию новой точки (объекта) или снятие ее с учета отводится 5 рабочих дней.

- В форме ТС-1 указываются данные по одному объекту. Если нужно подать уведомление по разным помещениям, то лист 2 заполняется по каждому отдельно.

- Бланк ТС-1 о постановке на учет и уведомление о прекращении использования торгового сбора подаются отдельно.

- При обнаружении торговой точки без регистрации как объекта обложения торговым сбором организацию или ИП ждут штрафные санкции. Они могут быть наложены как на юридическое лицо, так и на должностное.