Расчет по страховым взносам с отчетности за 1 квартал 2025 года

Что изменилось в РСВ в 2025 году

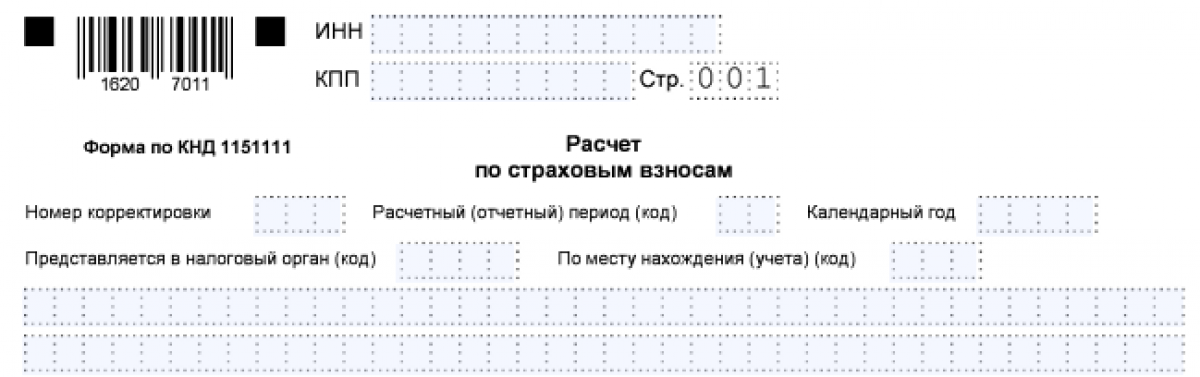

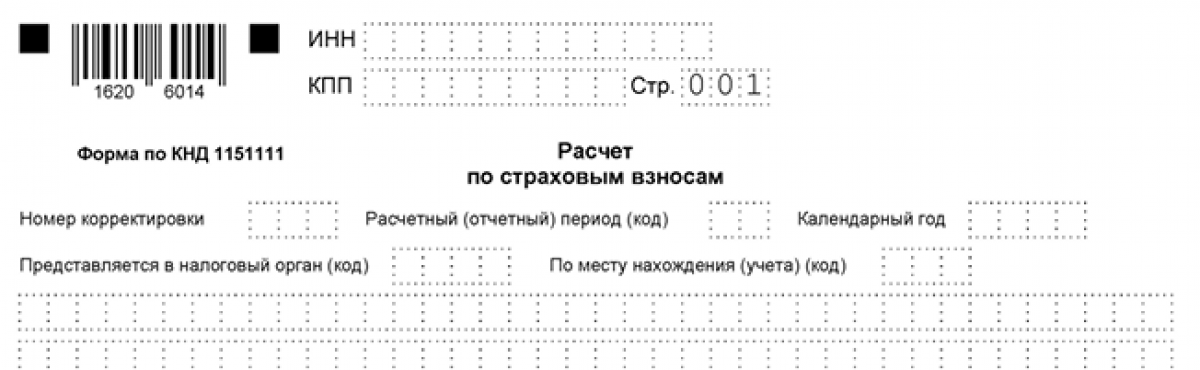

Бланк по теме: Новая форма расчета по страховым взносам с 2025 года

Новая форма расчета по страховым взносам с 2025 года

В срок по 25 января включительно необходимо предоставить РСВ за 2024 год по форме, которая действовала в 2024 году и утверждена приказом ФНС РФ от 29.09.2022 № ЕД-7-11/878@ (в ред. от 29.09.2023).

Для отчетности за 1 квартал 2025 года заполняйте по обновленной форме из приказа ФНС России от 29.09.2022 № ЕД-7-11/878@ (в ред. Приказа ФНС России от 13.09.2024 N ЕД-7-11/739@).

Изменения внесли в саму форму. Основные новшества следующие:

- поменяли штрихкоды;

- изменили наименования пунктов в листах с новыми штрих-кодами;

-

в подраздел 3.2.1 раздела 3 ввели графу 141 (приложение 6 к приказу). В ней нужно отражать выплаты по ГПД.

Кто и куда сдает РСВ в 2025 году

Согласно п. 1 ст. 419 НК РФ, расчет в 2025 году сдают юрлица и ИП, которые выплачивают физлицам облагаемые взносами доходы. Сведения предоставить нужно в налоговый орган:

- организации — по своему адресу нахождения и по местонахождению обособленных подразделений, которые имеют расчетный счет и самостоятельно начисляют зарплату сотрудникам;

- ИП и частнопрактикующие граждане — по месту проживания;

- главы крестьянско-фермерских хозяйств — по месту учета.

В зависимости от количества лиц, которым в отчетном периоде начисляли облагавшиеся взносами суммы, отчет сдают следующим способом:

- в бумажном виде или по желанию по ТКС, если их не больше 10 человек;

- в электронном варианте — 11 человек и более.

Сроки сдачи РСВ в 2025 году

В соответствии с п. 7 ст. 431 НК РФ, сведения сдать необходимо в следующем после отчетного периода месяце включительно по 25-е число. Когда день крайнего срока сдачи совпадает с выходным или праздничным днем, сдать отчет нужно в ближайший рабочий день, согласно п. 7 ст. 6.1 НК РФ. В 2024 году сроки представления РСВ:

- по 25 апреля 2025 г. включительно — за 1-й квартал;

- по 25 июля 2025 г. включительно — за полгода;

- по 27 октября 2025 г. включительно — за 9 месяцев;

- по 26 января 2026 г. — за 2025 год (потому что 25 января — это воскресенье).

Как заполнить годовой РСВ по обновленной форме

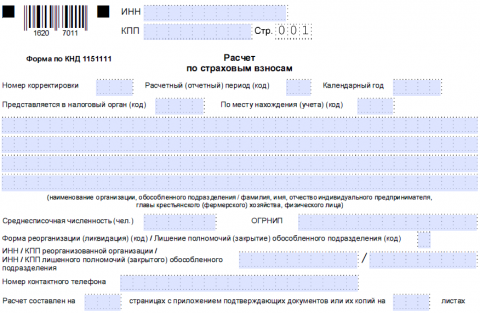

Правила оформления расчета приводятся в приказе ФНС РФ от 29.09.2022 № ЕД-7-11/878@ (в ред. от 13.09.2024). Если в течение года начисления физлицам были, то оформить нужно титульный лист, раздел 1, подраздел 1 и раздел 3. Другие разделы и листы оформлять должны только некоторые работодатели (например те, кто взносы платит по дополнительным тарифам).

Кроме того:

Статья по теме: Как рассчитать среднесписочную численность для РСВ в 2025 году В 2025 году среднесписочная численность указывается в РСВ. Сведения о среднесписочной численности работников (СЧР) по ф. КНД 1110018 больше не подают. Данная форма упразднена, поэтому соответствующую информацию по СЧР включают в отчет РСВ и сдают вместе с ним. Рассмотрим алгоритм расчета СЧР более детально. Подробнее- Среднесписочную численность сотрудников рассчитывают в стандартном порядке. Работников обособленных подразделений учитывают в расчете, который предоставляют по месту расположения головной организации.

- Раздел 3 оформить следует на каждого сотрудника, в тои числе и на тех физлиц, с кем оформлен договор ГПХ на выполнение работ (оказание услуг).

- В подразделе 1 раздела 1 указывают сумму доходов и взносов целиком по организации (ИП) нарастающим результатом с начала отчетного года, а также за три последних месяца отчетного (расчетного) периода отдельно. Доходы, которые превысили предельную базу, и начисленные с них взносы, приводят в отдельной строке.

- Доходы по договорам ГПХ на выполнение работ (оказание услуг) за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно указывают в разделе 3, в графе 160. Прочие строки раздела заполняют так же, как для сотрудников по трудовым договорам.

- Оплату первых трех дней больничного отражают и в сумме выплат и иных вознаграждений,, и в составе необлагаемых выплат.

-

При исчислении страховых взносов по единому (основному) тарифу в подраздел 3.2.1 разд. 3 указывается кодом "НР" ("ВЖНР", "ВПНР").

- Субъекты МСП, которые вправе применять пониженные тарифы, должны заполнить два раза подраздел 1 и два раза подраздел 3.2.1 раздела 1 на каждого работника. К доходам с льготными тарифами применяют код тарифа плательщика страхвзносов "20". Доходы, облагаемые по основным тарифам, отражают обычно (код тарифа 01). В подразделе 3.2.1 такие субъекты МСП используют код застрахованного лица — МС, для иностранных работников — ВЖМС или ВПМС (при применении пониженного тарифа в 15%).

-

Из правила в п. 7 есть исключение — СМСП со среднесписочной численностью работников более 250 чел., для которых основной деятельностбю является предоставление продуктов питания и напитков. При применении пониженного тарифа им следует использовать код "ОВЭД" ("ВЖОВ", "ВПОВ").

Если за последние три месяца не было выплат, начисленных физлицам, сдают нулевой РСВ. Заполнить в этом случае нужно

- титульный лист;

- разд. 1 (без подразделов и приложений). В стр. 001 указывается код "2". В строках "в том числе за последние три месяца расчетного (отчетного) периода:" проставьте нули. Остальные строки заполняются, как обычно;

- разд. 3. Строку 010 не заполняют. В подразд. 3.1 приводятся данные о каждом физлице. В строках подразд. 3.2 проставляются прочерки.

Чтобы исключить ошибки и несоответствия в форме расчета по страховым взносам, используют контрольные соотношения, приведенные в письме ФНС от 26.02.2024 № БС-4-11/2112@. Проверить нужно соответствие:

- между значениями, отраженными в самом расчете — например, среднесписочная численность не может быть больше числа застрахованных лиц, числящихся с начала расчетного периода;

- между некоторыми показателями расчета и сведениями из других отчетов — в частности,

количество застрахованных лиц в РСВ за 1 месяц из последних 3-х месяцев отчетного периода должно быть равно общему количеству персональных данных, указанных за соответствующий месяц в Персонифицированных сведениях о физлицах.

Изучить образец заполнения РСВ можно в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите к образцу.

Скачать образец РСВ в «КонсультантПлюс».

Скачать образец РСВ в «КонсультантПлюс».

Ответственность за ошибки в РСВ в 2025 году

Если ИФНС выявит неверные сведения, то, согласно п. 7 ст. 431 НК РФ, она обязана направить компании (ИП) соответствующее уведомление:

- на следующий рабочий день, если расчет сдавали в электронном формате;

- в течение 10 рабочих дней, если документ получен в бумажном виде.

Исправить сведения и сдать их заново страхователь должен на протяжении не более:

- 5 дней после получения от инспекции ФНС электронного уведомления;

- 10 дней после получения уведомления на бумажном носителе.

Если страхователь не успеет предоставить необходимые данные в этот срок, ИФНС посчитает, что расчет сдан в первоначальную дату и наложит штраф. Если взносы уплатили полностью, а расчет сдали не вовремя, оштрафуют на 1 000 р. Могут также оштрафовать ответственное должностное лицо по ст. 15.5 КоАП РФ на сумму от 300 р. до 500 р.

Итоги

По итогам 2024 года сдавайте РСВ по форме, которая действовала в 2024 году. С отчетности за 1 квартал 2025 года РСВ оформляйте на обновленном бланке. Впервые отчет на новом бланке нужно сдать не позднее 25.04.2025. За несвоевременную сдачу будут штрафы.