В какие сроки нужно сдавать РСВ

Организации и ИП, производящие выплаты физлицам по трудовым договорам и договорам ГПХ на выполнение работ (оказание услуг), ежеквартально отчитываются в ИФНС по месту учета о суммах начисленных страхвзносов по форме, в редакции приказа ФНС России от 13.09.2024 № ЕД-7-11/739@.

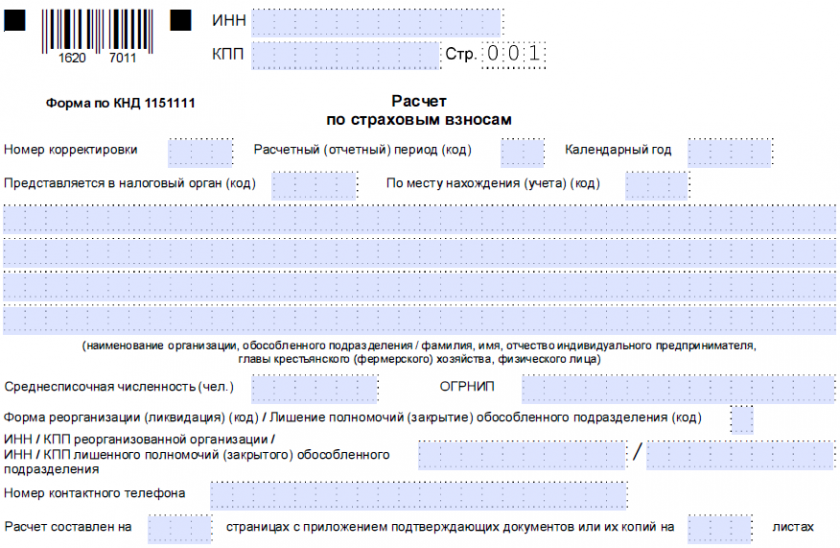

Бланк по теме: Новая форма расчета по страховым взносам с 2025 года

Новая форма расчета по страховым взносам с 2025 года

Сроки сдачи «Расчета по страховым взносам» приведены в п. 7 ст. 431 НК РФ. Страхователи должны представлять его не позднее 25-го числа месяца, следующего за истекшим расчетным (отчетным) периодом.

При совпадении последнего дня срока сдачи РСВ с официальным выходным, нерабочим или праздничным нерабочим днем он переносится на ближайшую рабочую дату (п. 7 ст. 6.1 НК РФ).

Расчетным периодом для РСВ является календарный год, а отчетным — квартал, полугодие, 9 месяцев. Соответственно, во избежание получения штрафа за несвоевременную сдачу РСВ, в 2025 году Расчет должен быть сдан не позже:

- 27.01.2025 — за 2024 год;

- 25.04.2025 — за 1 квартал 2025 г.;

- 25.07.2025 — за полугодие 2025 г.;

- 27.10.2025 — за 9 месяцев 2025 г.;

- 26.01.2026 — за 2025 год.

Указанные сроки необходимо соблюдать и при подаче нулевых расчетов. Отсутствие начислений физлицам и даже полное приостановление деятельности не освобождает страхователей от обязанности вовремя сдавать РСВ, несмотря на то, что все показатели в нем будут равны нулю (письмо Минфина № 03-15-05/4460 от 26.01.2021). Подавая «нулевку», работодатель извещает ИФНС, что у него нет начислений и страхвзносов к уплате, и что он при этом не уклоняется от перечислений в бюджет.

Алгоритм заполнения нулевого РСВ подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите к Типовой ситуации. Это бесплатно.

Несвоевременная сдача РСВ: штраф в 2025 году

Штрафы за просроченные или несданные Расчеты предусмотрены ст. 119 НК РФ.

За нарушение сроков сдачи страхователь наказывается штрафом в размере 5% от неуплаченной вовремя суммы страхвзносов, согласно РСВ. Штраф взимается за каждый полный и неполный просроченный месяц.

Штраф за РСВ, не вовремя сданный в ИФНС, ограничен: он не должен превышать 30% от неуплаченных взносов, но при этом он не может составлять менее 1000 рублей. Таким образом, даже если своевременно не сдан нулевой Расчет, минимального штрафа в 1000 руб. не избежать.

Отметим, что когда Расчет сдан с опозданием, но при этом сами страхвзносы полностью уплачены не позже 25-го числа месяца, следующего за расчетным (отчетным) периодом, сумма штрафа для страхователя будет минимальной: 1 000 рублей (письмо ФНС № ГД-4-11/22730 от 09.11.2017).

Статья по теме: Блокировка счетов банками: изменения 2021 Важные изменения в законодательство о блокировке счетов банками внесены Законом от 30.12.2020 № 536-ФЗ. Часть его положений вступила в силу с 30 января, остальная часть начнет действовать с 1 сентября 2021 года. Изменения внесены в «антиотмывочный» Закон № 115-ФЗ от 07.08.2001. ПодробнееПомимо штрафа за РСВ, несвоевременная сдача в 2025 году может повлечь блокировку банковских счетов страхователя налоговиками. Если просрочка составляет более 20 рабочих дней, такая санкция применяется на основании п. 3.2 ст. 76 НК РФ. Снятие блокировки производится не позже следующего дня после даты представления Расчета в налоговую инспекцию.

Административный штраф за несдачу Расчета в установленный срок могут получить и должностные лица, ответственные за представление отчетности. Согласно ст. 15.5 КоАП РФ, он составит от 300 до 500 рублей, либо налоговики могут ограничиться лишь предупреждением.

Итоги

Срок сдачи РСВ: до 25-го месяца, следующего за отчетным (расчетным) периодом. За несвоевременную сдачу расчета начислят штраф и могут заблокировать расчетные счета.