Когда выставляют корректировочный счет-фактуру

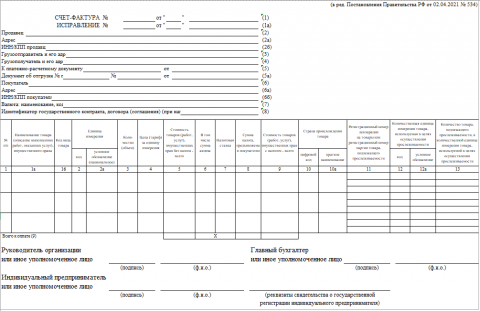

Бланк по теме: Корректировочный счет-фактура

Корректировочный счет-фактура

Согласно п.1 ст. 169 НК РФ корректировочный счет-фактура выставляется только в случае изменения стоимости и количества отгруженных товаров (работ, услуг).

Скачать бланк корректировочного счета-фактуры можно бесплатно, кликнув по картинке справа.

Чтобы понять, как и в каких случаях оформляется корректировочный счет-фактура, разберем следующую ситуацию. Компания закупила у продавца партию газобетонного блока. При приемке товара покупатель выявил сколы на некоторых единицах товара и предъявил претензию продавцу. Тот не захотел принимать поврежденные блоки обратно, потому что продать будет сложно. Зато предложил покупателю оставить их у себя, но со скидкой 70%. Директор покупающей стороны прикинул, что все-таки сможет использовать такие блоки и согласился на предложение продавца. Продавец же вернет излишне уплаченные деньги покупателю.

Поскольку общая сумма по счету понизилась, то и НДС нужно пересчитать. В данном случае получилось, что сумма НДС по старому счету выше, чем стала после скидки. Понятно, что покупателю выгоднее заявить к вычету НДС по первому счету (налог больше). Но бухгалтер понимает, что такая схема с налоговиками не пройдет, поэтому просит продавца заменить счет-фактуру.

Продавцу, чтобы изменить цену, нужно сделать корректировочный счет. Но для этого требуется документальное подтверждение. Основанием для корректировочного счета-фактуры будет первичный документ, подтверждающий договоренность сторон об изменении стоимости: акт об изменении цены, о расхождениях при приемке, вступившее в силу решение суда и т. д. Без основания выставить корректировку нельзя (Минфин в письме от 9 февраля 2018 г № 03-03-06/1/7833). День выдачи первичного документа должен состояться позже, чем дата первого счета-фактуры, поскольку корректировку можно сделать только после отгрузки.

О нюансах заполнения корректировочного счета-фактуры рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ и бесплатно переходите в Готовое решение.

Иногда на момент составления корректировки у сторон меняются реквизиты, например, адрес. Тогда счет-фактуру нужно оформлять уже с новыми данными. Рекомендуется уточнять, нет ли новых сведений у покупателя или продавца, еще на этапе подписания соглашения о внесении изменений в продажу.

Провести выставление корректировочного счета-фактуры продавец должен в течение 5 календарных дней с даты составления документов, подтверждающих согласие сторон на внесение изменений в сделку. Ответственность за задержку не предусмотрена, но если в данной ситуации продавцом оказались вы, то не стоит задерживать документ, по которому покупатель может получить вычет по НДС. Не смотря на то, что покупатель вправе заявить вычет в любом периоде в течение 3 лет со дня корректировки. Дата заявления вычета по первому счету-фактуре на это не влияет (п. 10 ст. 172 НК РФ).

На практике поводом к корректировке могут стать не только брак или недопоставка товара (недостача по количеству). Корректировочный счет-фактура выставляется в случае договоренности продавца с покупателем о продаже по предварительной цене с дальнейшим перерасчетом, а также при необходимости изменения цены в судебном порядке.

Если возникла необходимость изменить стоимость или количество двух и более позиций, то продавец может оформить их в единой корректировке или выписать ее отдельно на каждую отгрузку. Если оформили в одном документе, то и запись в книге покупок и продаж тоже будет одна. Такой способ сокращает документооборот и упрощает учет. Применяется по желанию продавца.

А может быть и такое, когда стороны корректируют уже выданную корректировку. Например, выставили корректировочный счет, но потом снова поменяли условия. Тогда в следующем счете отражаются номер и дата выставления предыдущего корректировочного счета фактуры (строка 1б), а также разница, возникшая между ними.

На заметку! Арифметические ошибки в цене и количестве исправляют через исправленный счет-фактуру. Корректировочный счет в таком случае не оформляется. Не путайте эти два документа — они совершенно разные, у них отличаются не только основания, но и правила оформления и учета.

Как провести корректировочный счет-фактуру в учете

После корректировки автоматически возникает разница, которую нужно учесть. При этом корректируют базу текущего периода, вне зависимости от фактической даты отгрузки товара.

В нашем примере цена товаров уменьшилась. После выставления корректировочного счета (в текущем периоде) покупатель восстанавливает сумму НДС в размере разницы до и после корректировки, а продавец заявляет ее к вычету. Если бы цена, наоборот, увеличилась, то покупателю бы пришлось заявлять к вычету разницу между суммами НДС (до и после), а продавцу включить ее в налоговую базу текущего периода.

Раньше корректировки нужно было регистрировать в доплистах за период, в котором была отгрузка, а затем сдавать уточненную налоговую декларацию, доплачивать разницу и пени. С 1 июля 2013 года процедура значительно упростилась — разницу включают в базу текущего периода, поэтому подавать «уточненки» не требуется и, соответственно, пени начисляться не будут.

С 1 апреля 2019 года возврат товаров оформляется только через корректировку. Причем неважно, возвращается вся покупка или только ее часть. Произошло это после того, как исключили обязанность выставлять счета-фактуры по принятым на учет возвращенным товарам (п.3 Правил ведения книги продаж). Когда на возврат будет выставлен корректировочный счет, именно по нему продавец сможет принять НДС к вычету. При этом если покупатель выставит счет-фактуру по старому порядку, то продавец потеряет право получить вычет (письмо Минфина от 10 апреля 2019 г. № 03-07-09/25208).