Что платит ИП на ОСН с учетом изменений 2023 г.

ОСНО применяется по умолчанию и когда ИП не выполняет условий работы на специальных режимах налогообложения. Если он не подавал заявления о переходе на тот либо иной спецрежим (УСН, патент, ЕСХН, НПД), то есть применяет общий режим, то должен платить:

- НДФЛ, если есть доход – про ставки налога приведена информация ниже, с учетом изменений по НДФЛ с 2025 года);

- НДС (при наличии облагаемых операций по ставкам 0 %, 10 % либо 20 %);

- как физлицо – имущественный (в том числе со стоимости недвижимости, используемой в предпринимательстве), а также транспортный, земельный налог (если есть в собственности земля, автомобиль);

- при пользовании (подлежащим лицензированию!) водными объектами – водный налог;

- страховые взносы за себя;

- при наличии работников – страхвзносы и НДФЛ за них (13 % либо 15 %, если годовой доход работника больше 2,4 млн р., но меньше 5 млн р., либо иные ставки НДФЛ, соответственно).

Помимо этого, ИП ведет КУДиР, может совмещать ОСН и ПСН по отдельным видам деятельности.

Особенности и сроки уплаты НДФЛ для ИП на ОСН 2026 г.

Напомним: ИП сам рассчитывает сумму НДФЛ к уплате, а не ИФНС. Поэтому, если в 2025 г. был доход, он должен рассчитать и уплатить за этот период НДФЛ уже в 2026 г. и в составе ЕНП.

Большинство налогов, включая НДФЛ, платят с 2023 г. по новым правилам, одним платежом, посредством ЕНП. Под исключение попадает НДФЛ с выплат иностранцам на патенте, различные виды госпошлин (в т.ч и те, по котороым судом не выдан исполнительный документ), страховые взносы на дополнительное соцобеспечение членов летных экипажей воздушных гражданских судов и отдельных работников организаций угольной промышленности!

Срок оплаты НДФЛ ИП за 2025 год

Периодичность платежей не поменялась. Срок уплаты НДФЛ для ИП:

1. На протяжении года предприниматель рассчитывает и платит поквартально авансы по НДФЛ: за 1 кв. – до 25.04, за полугодие – до 25.07, за 9 мес. – до 25.10. Например, за 1 кв. 2025 г. – не позже 27.04.2026 и (т.к. 25.04.2026 это выходной день)

В обозначенные выше сроки ИП должен подать в ИФНС уведомление об исчисленных налоговых суммах. Так он сообщает, какую сумму нужно списать на уплату. Этого требует п. 9 ст. 58 НК!

Как ИП заполнить уведомление об исчисленных суммах налога, авансовых платежей по НДФЛ за себя, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

2. По результатам за прошедший год с учетом уплаченных авансов ИП доплачивает налог – до 15.07 (следующего года). Если его сумма окажется меньше уплаченных авансов, он ничего не платит.

По результатам за прошедший 2025 г. ИП должен был произвести доплату до 15.07.2026. Уведомлять ИФНС в этом случае об исчисленных суммах не нужно, так как декларация к этому времени уже подана (до 30.04.2026). За 2026 год нужно уплатить налог не позднее 15.07.2027.

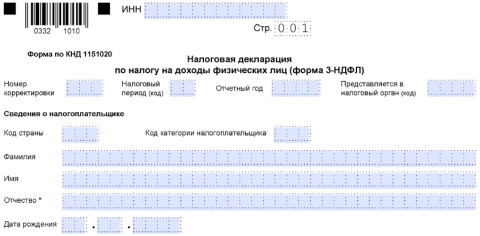

Бланк по теме: Декларация 3-НДФЛ для ИП

Декларация 3-НДФЛ для ИП

Обращаем внимание на то, что авансы, как и итоговый налог за год, нужно платить в составе ЕНП, оформляя платежку с КБК для ЕНП.

Расчет, ставки налога и вычеты

Итак, уплата НДФЛ ИП на ОСНО предусматривает самостоятельный расчет налога. Авансы рассчитывают по разным ставкам, применение которых зависит от размера дохода, поэтому:

По НДФЛ ИП за 2025 год

1. При базе налога до 2,4 млн р. за 2025 год расчет производится по формуле с применением стандартной ставки:

(Совокупная сумма дохода от предпринимательства за 2025 год - вычет) × 13 % - Сумма авансов за предшествующие отчетные периоды 2025 года.

2. Если база налога больше 2,4, но до 5 млн р. (за 2025 год), расчет производится по формуле с применением повышенной ставки:

312 000 руб. + ((Совокупная сумма дохода от предпринимательства за 2025 год - вычет) - 2,4 млн р.) × 15 % - Сумма авансов за предшествующие отчетные периоды.

Рассчитывая НДФЛ к уплате, ИП может воспользоваться любыми вычетами, снизив доходы, облагаемые по ставке 13 %. Чаще всего применяется профессиональный, но это может быть и стандартный, инвестиционный, социальный, имущественный вычет по НДФЛ!

Как заполнить платежку на уплату НДФЛ

Статья по теме: Платежное поручение по ЕНП с 2025 года Платежное поручение по ЕНП заполняйте в соответствии с обновленным в последние годы законодательством РФ. Как правильно заполнить единую платежку по налогам в 2025 году? Какие нюансы при этом нужно учесть? Ответы на эти и другие вопросы рассмотрим в материале далее. ПодробнееПри заполнении платежки для уплаты НДФЛ в составе ЕНП ИП должен указать:

1. Налоговую сумму к уплате.

2. Свои данные (как плательщика): Ф. И. О., ИНН, реквизиты банка и счет.

3. КПП для ИП – 0.

4. Общие для всех плательщиков реквизиты получателя:

| Поле платежки | Что указывать |

| Банк получателя | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

| БИК | 017003983 |

| Счет банка получателя | 40102810445370000059 |

| Получатель | Казначейство России (ФНС России) |

| Казначейский счет | 03100643000000018500 |

5. При уплате НДФЛ ИП через ЕНП:

- статус – «01»;

- КБК для ЕНП (182 01 06 12 01 01 0000 510);

- в полях 105–109 нули;

- поле 110 не заполняют.

6. Очередность платежа – не заполняют (кроме заполнения электронной платежки в 1С, например, - в программе указывают "5").

7. Назначение платежа – можно ничего не указывать.

Пример: как заполнить платежку на уплату НДФЛ в составе ЕНП для ИП

В образце использованы условные данные: ИП Сидоров Алексей Владиславович, сумма налога – 24 000 р. Бланк содержит реквизиты получателя и показывает, как нужно заполнить данные плательщику:

Скачать образец платежного поручения

Итоги

ИП на ОСН должен уплатить НДФЛ по итогам 2025г. до 15.07.2026 (за 2026 год - не позднее 15.07.2027). Уплата производится в составе ЕНП. Уведомление об исчисленной сумме НДФЛ за 2025 год в ИФНС подавать при этом не требуется, так как декларация к этому моменту (до 30.04) уже сдана.

.jpg)