Справочно о едином платеже

Аббревиатура ЕНП расшифровывается, дословно, как «единый налоговый платеж». Это способ уплаты почти всех налогов, взносов и сборов, при котором ИП и юрлица перечисляют деньги одной суммой на единый счет в ФНС. Данный способ прописан ст. 45 НК РФ.

ЕНП - платеж почти всех налогов и взносов единой суммой в одном платежном поручении без разбивки по видам налогов и взносов.

ИФНС после поступления перечисленных средств без участия налогоплательщика, самостоятельно распределяет поступившие средства по нужным бюджетным платежам. Чтобы налоговики правильно распределили средства, не позднее 25 числа направьте уведомления об исчисленных суммах налогов и страховых взносов (но уведомление направляется не по всем налогам и сборам).

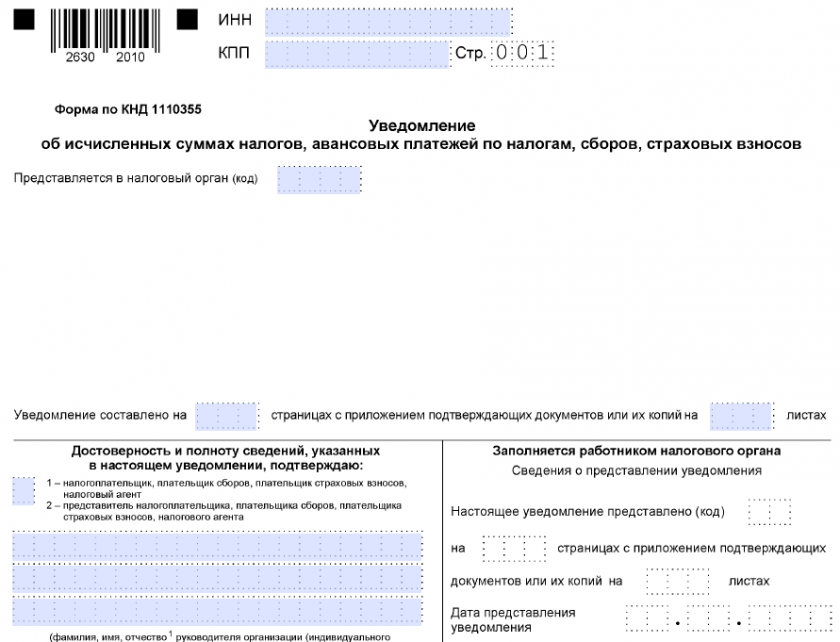

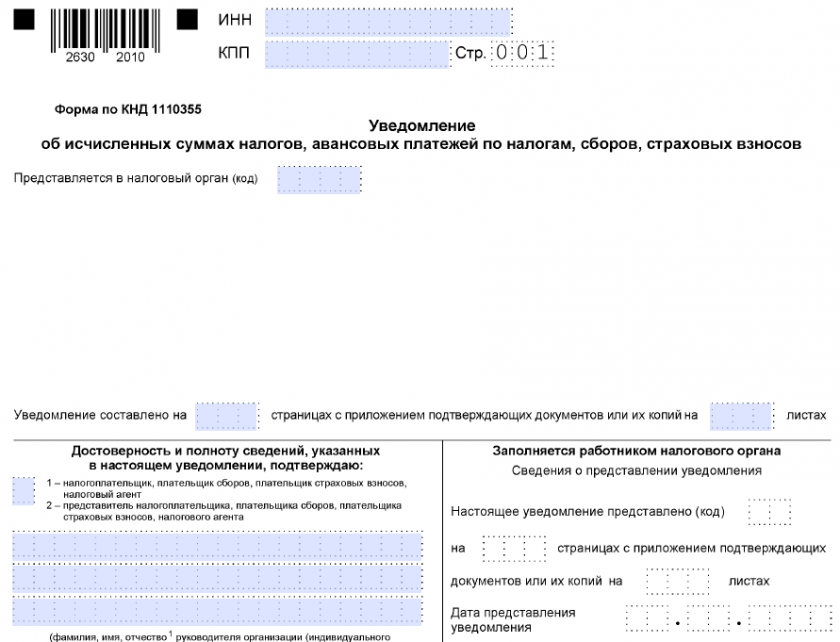

Бланк по теме: Уведомление об исчисленных суммах налогов и взносов

Уведомление об исчисленных суммах налогов и взносов

Какие платежи покрывает ЕНП

Средства, поступившие на единый лицевой счет, списываются ИФНС в определенном порядке (согласно установленной очередности уплаты бюджетных платежей). Последовательность списания денег со счета ЕНП следующая:

- недоимки по НДФЛ (не уплаченные вовремя бюджетные платежи);

- НДФЛ;

- недоимки по иным налогам, а также по сборам и страховым взносам, уплачиваемым в ИФНС;

- налоги, сборы, страхвзносы, уплачиваемые в ИФНС;

- пени;

- проценты;

- штрафы.

Что будет, если после зачета ЕНП подана уточненная декларация с суммой налога к уменьшению, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Платежи через ЕНП

Пополнить счет ЕНП может не только сам налогоплательщик, но и стороннее лицо (за него). Но тогда вернуть их обратно в случае чего не получится.

1. Перечислять нужную сумму заранее, до грядущего срока уплаты налогов (сборов, взносов). Ее размер должен соответствовать (соизмеряться) с предстоящими суммами налоговых платежей. С 2023 года установлена общая дата для внесения (уплаты) всех платежей: 28 число каждого месяца. Исключение: срок уплаты НДФЛ (по нему есть и второй срок - 5 число следующего месяца, а также еще и последний рабочий день года).

2. До 25-го числа каждого месяца направлять в ИФНС уведомление о рассчитанных суммах налогов (авансов, взносов, сборов) по форме КНД 1110355, утв. приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@ (ред. от 16.01.2024). Бланк уведомления приведен в Приложении № 1.

Бланк по теме: Уведомление об исчисленных суммах налогов и взносов

Уведомление об исчисленных суммах налогов и взносов

Данное уведомление оформлять и подавать следует по каждому отдельно взятому виду платежа! Но уведомление подается только по НДФЛ (агентский). страхвзносам по единому тарифу, транспортному и земельному налогам компании, налогу на имущество организации, налогу на прибыль для налоговых агентов, УСН и ЕСХН.

3. Далее – проверять, достаточно ли денег на счету для погашения всех платежей и дожидаться уплаты (зачета). Проверить факт уплаты можно через личный кабинет налогоплательщика либо путем подачи специальной формы сверки посредством ТКС.

4. При наличии денежного остатка на счету после уплаты, – оставить его до следующей уплаты либо оформить возврат на свой счет (на свое усмотрение).

Статья по теме: Отмена платежек со статусом 02 с 1 января 2024 года После введения изменений в НК РФ с 1 января 2023 г. можно было оплачивать налоги двумя вариантами (платежками со статусом «01» или «02»). Однако с начала 2024 года, в том числе и в 2025 году, применяются только платежки со статусом «01». В июле 2023 года правительством РФ было принято решение об отмене платежек со статусом «02». Организациям (ИП), использующим платежки со статусом «02», перешли на уплату ЕНП (по большинству налогов, взносов) еще с 1 января 2024 года. ПодробнееЧто учесть при уплате налогов с 01.01.2025

С 01.01.2025 следует обратить внимание на следующие нюансы:

- При наличии долгов по разным платежам погашение (уплата) производится согласно очередности, указанной выше.

- Если денег на счету ЕНП не хватает, чтобы вовремя погасить все платежи одного срока уплаты, имеющиеся средства будут распределять пропорционально между всеми платежами.

- При образовании остатка после уплаты всех платежей его можно вернуть на свой расчетный счет, написав соответствующее заявление (форма по КНД 1112542). Если положительного сальдо достаточно для исполнения заявления, ИФНС направит в территориальный орган Федерального казначейства поручение о возврате средств.

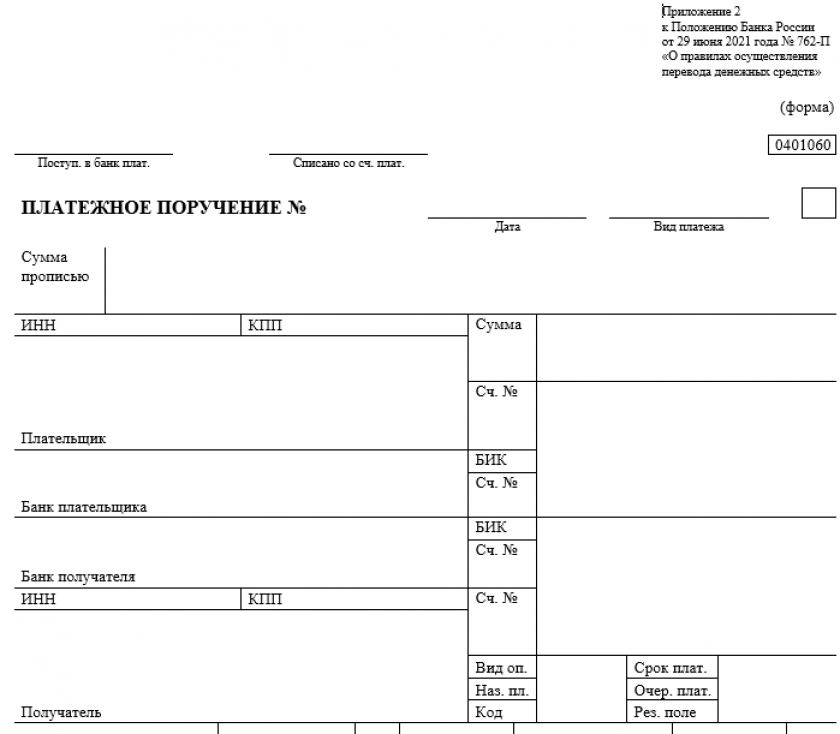

Оформление платежки

Для целей уплаты ЕНП используют форму платежки (0401060), утв. Положением ЦБ № 762-П от 29.06.2021 (ред. от 03.08.2023):

Бланк по теме: Бланк платежного поручения

Бланк платежного поручения

Заполняют ее так же, как и при совершении любого бюджетного платежа.

Особенности заполнения платежки

Заполняя платежное поручение указывайте следующие реквизиты:

| Поле платежки | Расшифровка данных | Что указывать |

| 16 | Получатель | Казначейство России (ФНС России) |

| 13 | Банк получателя | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя | 017003983 |

| 15 | № счета банка получателя | 40102810445370000059 |

| 17 | № казнач. счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Видуально платежное поручение с новыми реквизитами ЕНП выглядит следующим образом:

Скачать образец платежного поручения ЕНП

Можно ли при ЕНП платить налоги в 2025 году по старому?

Нет, нельзя. Платежку со статусом 01 заполняйте с учетом новых реквизитов. То есть указывайте КБК единого налогового платежа (182 01 06 12 01 01 0000 510).

Отдельные платежки с отдельным КБК заполняют по платежам, не входящим в ЕНП:

- НДФЛ с выплат иностранцам с патентом;

- различные виды пошлин, в том числе по которой суд не выдал исполнительный документ (ст. 11 НК РФ);

- страховые взносы на дополнительное соцобеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников организаций угольной промышленности.

Итоги

Платежное поручение на уплату почти всех налогов и взносов в 2025 году можно заполнять одним способом: единым платежным поручением, предварительно подав уведомления об исчисленных суммах налогов и взносов (но только по отдельным налогам подается уведомление). В этом случае, в частности, указывают реквизиты Казначейства России (ФНС России). Перечислять ЕНП нужно единым платежным поручением со статусом 01.