Нулевая декларация по УСН

Нулевая декларация по УСН: что это?

Нулевая декларация по УСН — это отчет, в котором отсутствует налоговая база и, соответственно, налог к уплате.

Такая отчетность характерна для юрлиц и ИП, которые в налоговом периоде (в календарном году) не вели хозяйственной деятельности, в связи с чем не имели доходов и расходов. Это возможно, например, в случае, если компания зарегистрировалась в конце года и еще не успела до его завершения начать работу. Другая ситуация: субъект хозяйствования приостановил деятельность, но с учета не снялся.

Итак, даже если вы в текущем налоговом периоде не вели деятельности и не имели доходов и расходов, подать в ИФНС нулевую декларацию по УСН вам все-таки придется. За игнорирование сдачи отчета либо срыв сроков предусмотрены санкции. штрафы и даже блокировка расчетного счета.

Какой штраф будет, если не сдать в ИФНС нулевую декларацию УСН, разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Нулевая декларация по УСН: бланк

Для нулевой декларации по УСН используется тот же бланк, что предусмотрен и для обычного, ненулевого отчета. Специальной формы для этого документа нет. Актуальный бланк утвержден приказом ФНС России от 02.10.2024 N ЕД-7-3/813@.

Заполняем нулевую декларацию по УСН

Бланк по теме: Бланк декларации по УСН - 2026

Бланк декларации по УСН - 2026

Рассмотрим подробно, как оформляется нулевая декларация по УСН.

Важный момент: при ручном заполнении отчета пустые ячейки обязательно прочеркиваются. Если же вы оформляете декларацию с помощью компьютера, их можно оставить пустыми.

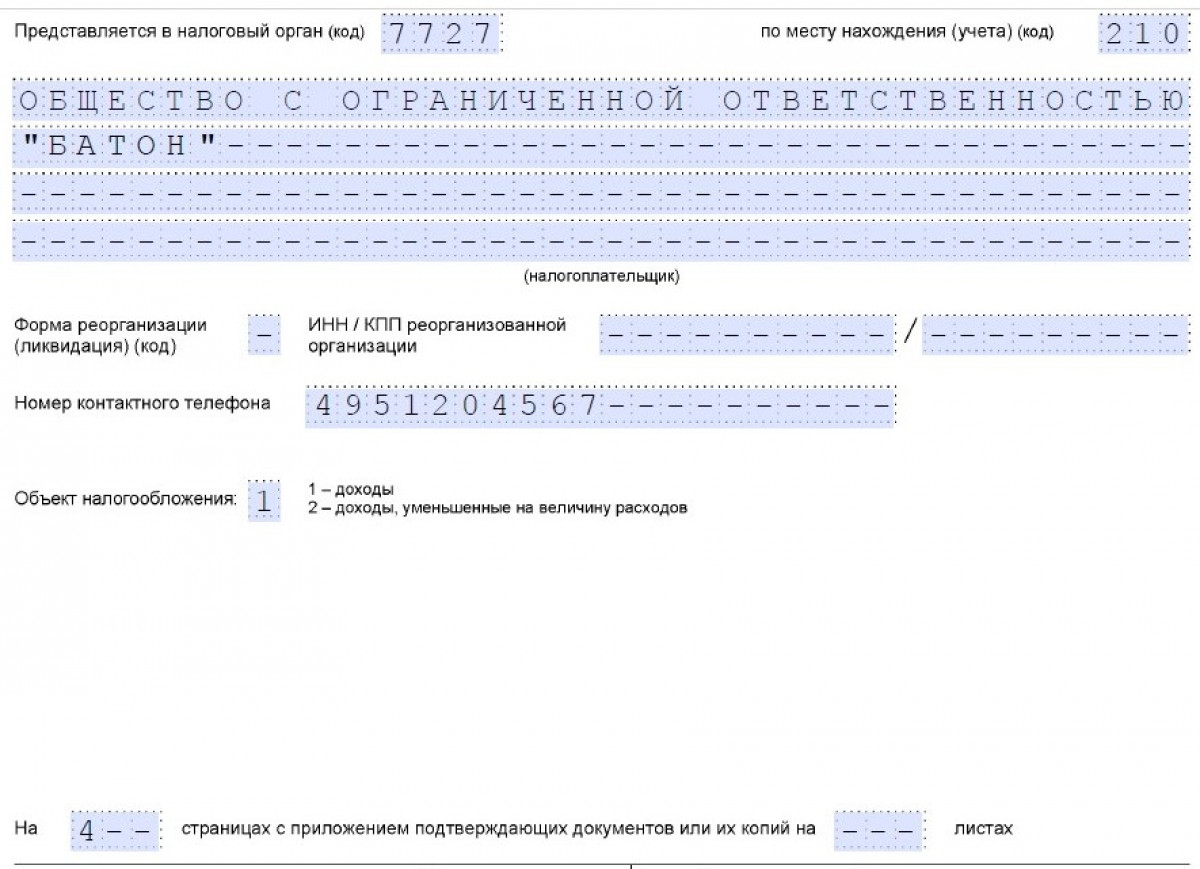

Титульник

Это типовой для большинства деклараций лист. С его заполнением обычно не возникает проблем, но вам потребуется знать некоторые коды:

- код отчетного периода — для декларации, которая подается за прошедший год, это 34;

- код по месту прописки ИП — 120, по месту нахождения компании — 210. По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком, проставляется код 215.

Строки титульного листа заполняем следующим образом:

- В соответствующее поле вписываем ИНН компании (ИП) на УСН.

- Юрлица также указывают КПП (у ИП этот реквизит отсутствует).

- Номер корректировки — здесь проставляется номер корректирующего отчета. Если же декларация подается впервые, то ставится 0.

- Налоговый период — так как декларация по УСН подается за год, указывается код 34.

- Отчетный год — в 2026 году подается декларация по УСН за 2025 год (значит, в соответствующее поле вписываем "2025").

- Код налогового органа — указывается код ИФНС, в которой зарегистрирован субъект хозяйствования; номер можно узнать на сайте ФНС или в выписке из ЕГРИП (ЕГРЮЛ). Как правило, это первые четыре цифры ИНН.

- Код места учета субъекта хозяйствования — ИП указывают код 120, юрлица — 210, правопреемники - не крупнейшие налогоплательщики — 215.

- Объект налогообложения - код 1 ("Доходы") или код 2 ("Доходы, уменьшенные на величину расходов").

В ячейки, расположенные ниже, вписывается полное наименование юрлица или Ф. И. О. ИП.

Затем указывается контактный телефон для связи (без пропусков, скобок, прочерков). Он указывается в формате: телефонный код города + остальные цифры.

В нижней левой части титульного листа находится блок, в котором необходимо указать, кто сдает отчет. Если это сам налогоплательщик, выбирается код 1. Если декларацию подает представитель субъекта хозяйствования, проставляется код 2. Сюда же вписываются Ф. И. О. руководителя фирмы. При представлении декларации ИП его Ф. И. О. не указывается в этих полях.

Ниже прописывается дата подачи декларации и ставится подпись руководителя фирмы (ИП).

Разделы 1.1 и 1.2

Раздел 1.1 заполняется юрлицами и ИП, которые находятся на режиме УСН «Доходы». А раздел 1.2 предусмотрен для субъектов хозяйствования, применяющих режим УСН «Доходы минус расходы». В обоих случаях в этих разделах заполнению подлежит только одна строка. В ней указывается код ОКТМО. Узнать его можно на сайте ФНС или здесь. Остальные ячейки либо прочеркиваются (если декларация заполняется вручную) либо оставляются пустыми (если отчет формируется в специальной программе).

Раздел 2.1.1

Этот раздел заполняется в случае, если субъект хозяйствования находится на режиме УСН «Доходы».

В проекте обновленной декларации УСН строки 101 нет.

В строку 102 вписывается код признака налогоплательщика. ИП и юрлица, в штате которых числятся работники, проставляют в этом поле код 1, ИП без работников выбирают код 2.

По строкам 120–123 указываются актуальные ставки по УСН за каждый отчетный период отчетного года (за 1 кв., полугодие, 9 мес.) и за налоговый период. Например, это может быть стандартная ставка 6 % или пониженная (до 1%), или нулевая.

Строка 124 заполняется в том случае, если налогоплательщик применяет ставку, установленную законом субъекта РФ (она может быть пониженной). Это поле предусмотрено для указания обоснования применения такой ставки.

Раздел 2.2

Этот раздел предназначен для субъектов хозяйствования, находящихся на режиме УСН «Доходы минус расходы».

В проекте обновленной декларации УСН строки 201 нет.

По строкам 260–263 расписывают ставки налога за каждый отчетный период и за год. В строке 264 указывают основание применения региональной ставки (при наличии).

Образец нулевой декларации по УСН за год (по прежней форме, пока не принята обновленная форма декларации, но заполняться она будет аналогично) поможет вам лучше понять принципы заполнения этого документа.

.jpg) Скачать образец заполнения нулевой декларации по УСН

Скачать образец заполнения нулевой декларации по УСН

Срок сдачи нулевой декларации по УСН

Нулевая декларация по УСН подается в те же сроки, что и ненулевой отчет. В 2026 году эти даты по сравнению с прошлым годом не поменялись. Актуален следующий график:

- ИП отчитываются до 25 апреля;

- организации подают декларацию УСН на проверку не позднее 25 марта.

На эти сроки распространяется правило переноса. Если дата сдачи отчета выпадает на праздничный или выходной день, то она переносится на ближайший рабочий день.

Так, в 2026 г. крайний срок сдачи нулевой декларации по УСН для организаций — 25 марта. Но ИП должны отчитаться до 27 апреля, так как 25.04.2026 - это суббота.

Итоги

Итак, даже если субъект хозяйствования не имел в налоговом периоде доходов и расходов, он обязан сдать нулевую декларацию по УСН. Состав заполняемых страниц отчета при этом зависит от того, по какой разновидности режима работает компания или ИП: «Доходы» или «Доходы минус расходы». Бланк для нулевой декларации используется тот же, что и для ненулевого документа.