Почему больше не сверяют контрольные соотношения 2-НДФЛ с 6-НДФЛ

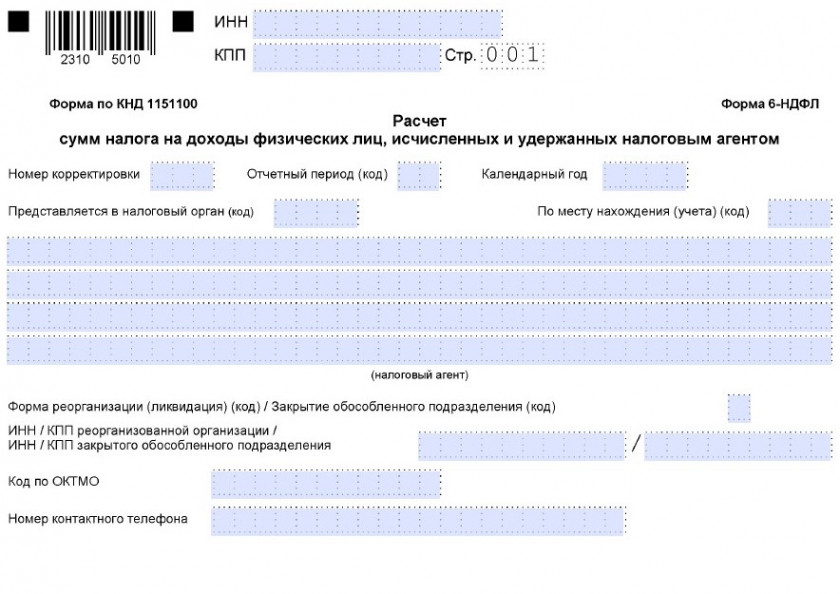

Действующая форма 6-НДФЛ утверждена приказом ФНС от 19.09.2023 № ЕД-7-11/649@ (в ред. от 09.01.2024). Контрольные соотношения для формы 6-НДФЛ на 2025 год утверждены в письме от 20.12.2023 № БС-4-11/15922@ (с изм. от 05.04.2024).

Сравнивать показатели 6-НДФЛ с показателями 2-НДФЛ не требуется. Форма 2-НДФЛ, как отдельный отчетный документ, отменена. Однако, ее реквизиты вошли в состав 6-НДФЛ в виде Справки о доходах и суммах налога физического лица, которая распологается в приложении № 1 к расчету. И вот тут есть ряд соотношений, которые должны быть выполнены.

На заметку! Справки в составе 6-НДФЛ прилагаются только в годовом отчете. В квартальных формах приложение № 1 не заполняется.

Сверка внутри 6-НДФЛ — показатели раздела 2 и приложения № 1

Первое, что нужно проверить в годовом отчете — общую сумму дохода, выплаченную всем работникам (поле 120). Она должна совпадать с суммами по всем справкам приложения № 1. При расхождении сумм сразу понятно, что общий доход расчитан неверно. Аналогично проверяется сумма налоговых вычетов и расходов, уменьшающих доход, подлежащий налогообложению (поле 130). При этом сумма доходов (поле 120) должна быть больше или равна сумме вычетов и расходов (поле 130).

Начисленный НДФЛ (поле 140) должен быть равен значению, которое определяется по формуле: (поле 120 - поле 130) х поле 100/100 %.

Дополнительно сверяются доходы высококвалифицированных иностранцев, указанных в поле 121, с общим показателем справок всех работников со статусом налоплательщика 3 или 7. И количество таких специалистов должно соответствовать количеству справок с такими статусами. При этом доходы всех высококвалифицированных специалистов (поле 121) не могут быть больше общей суммы доходов (поле 120).

В поле 150 отражается сумма фиксированного авансового платежа при уменьшении НДФЛ иностранных лиц, работающих по патенту. Она равна сумме строк авансовых платежей всех справок (раздел 2).

Поле 155 содержит показатель суммы налога на прибыль, подлежащей зачету. Он должен совпадать с суммой строк "Сумма налога на прибыль организаций, подлежащая зачету" раздела 2 приложений № 1 к 6-НДФЛ, представленных налоговым агентом по всем налогоплательщикам.

В поле 156 указывается сумма НДФЛ, начисленная и уплаченная в иностранном государстве. Здесь имеется ввиду сумма налога с дивидендов от источников за пределами РФ, исчисленная и уплаченная по месту нахождения источника дохода в зарубежной стране, с которой оформлен договор (соглашение) об избежании двойного налогообложения. Указанная сумма НДФЛ должна совпадать с суммой строк "Сумма налога, исчисленная и уплаченная в иностранном государстве" раздела 2 приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам.

Бланк по теме: Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Справка о доходах и суммах НДФЛ (бывшая форма 2-НДФЛ) в 2025 году

Сверка показателей средней зарплаты

Помимо контрольных показателей внутри формы, нужно сверить среднюю зарплату, которая выплачивалась в организации, со средней зарплатой по региону (п. 1.18 КС из письма № БС-4-11/15922@). Зарплата в организации должна быть больше или равна средней зарплате в области по аналогичной отрасли. Средняя зарплата в организации определяется на основе показателей справок (приложение № 1 к 6-НДФЛ).

Если получится, что средняя зарплата в организации больше МРОТ, но меньше средней региональной зарплаты по аналогичной отрасли (за прошлый год), то возможно речь идет о занижении налоговой базы. В результате чего инспекция может потребовать пояснения (п. 1.18 КС из письма № БС-4-11/15922@), которые нужно предоставить в течение 5 рабочих дней (п. 3 ст. 88 НК РФ).

На заметку! Проверить среднеотраслевой показатель зарплаты можно на официальном сайте ФНС с помощью налогового калькулятора в разделе «Прозрачный бизнес».

Правильность применения налоговых вычетов

Если работники организации получают вычеты через работодателя, то налоговики будут сверять вычеты, указанные в справках, с уведомлениями от ИФНС по социальным и имущественным налоговым вычетам. В справке вычеты отражаются в разделе 3 .

Когда сумма указанного вычета окажется меньшей или равной сумме по уведомлению ФНС о подтверждении права на вычет, то расчет 6-НДФЛ заполнен верно. Когда сумма в справке выше, чем в уведомлении, то речь пойдет о неправомерно уменьшенной сумме исчисленного НДФЛ на сумму налоговых имущественных, социальных вычетов (п. 2.1, 2.2 КС из письма № БС-4-11/15922@). При таком несоответствии вопросы у налоговиков появятся обязательно.

Какой штраф грозит за недоплату НДФЛ, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, то получите пробный демодоступ и бесплатно переходите в Готовое решение.

Статья по теме: 6-НДФЛ за 2 квартал 2025 года: образец заполнения В июле 2025 г. организациям и предпринимателям, выплачивающим доходы физическим лицам, предстоит сдача очередной отчетности по НДФЛ. Обновленная форма расчета 6-НДФЛ действует с отчетности за 1 квартал 2024 года, но вопросы по ее заполнению все еще возникают. Рассмотрим, как правильно занести имеющиеся сведения в 6-НДФЛ за 2 квартал 2025 года. ПодробнееИтоги

Сравнивать 2-НДФЛ и 6-НДФЛ не нужно, потому что 2-НДФЛ отменена. Однако, вместо нее оформляется справка о доходах и суммах налога физического лица, которая является приложением к годовому расчету. В отношении расчета и приложения есть ряд контрольных соотношений, которые рекомендуется проверять перед отправкой годовой отчетности в ИФНС.