Что необходимо знать при выборе КБК

Фактически КБК – это обозначение налога в цифровом выражении. Для УСН с различными объектами налогообложения (6% или 15%) кодировка отличается.

Уведомление с неверно указанным КБК не позволит определить назначение уплаченной суммы. Исправить ошибку можно, направив повторное уведомление с правильным кодом бюджетной классификации.

Как рассчитать налог и авансовые платежи на УСН с объектом "доходы минус расходы", подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Стоит отметить, что уведомление о начисленных пени и штрафах в налоговый орган не направляется.

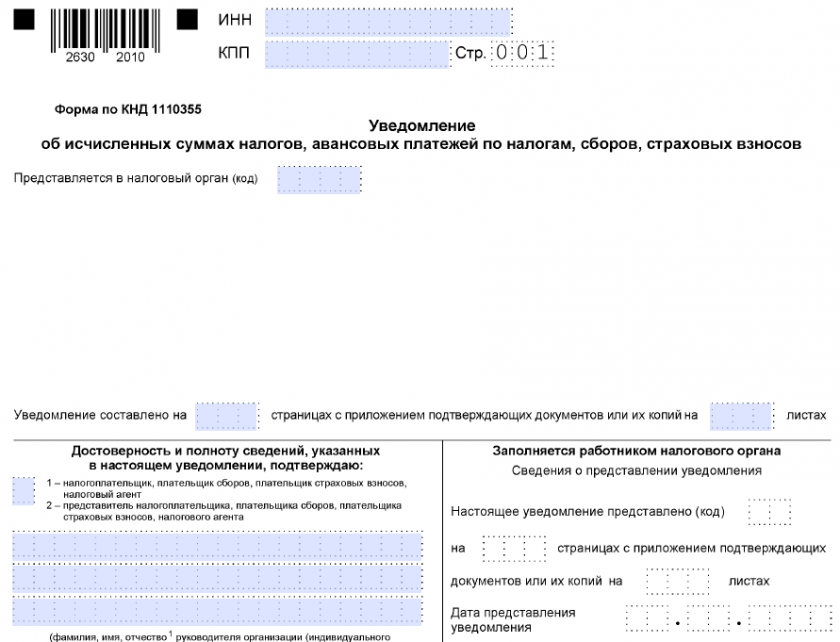

Бланк по теме: Уведомление об исчисленных суммах налогов и взносов

Уведомление об исчисленных суммах налогов и взносов

КБК УСН «доходы минус расходы» на 2024 год

Классификация, введенная для бюджетных доходов, утверждена Приказом Минфина России от 1 июня 2023 г. N 80н (ред. от 23.11.2023). Найти действующие КБК можно с помощью официального сайта ФНС https://www.nalog.gov.ru/rn77/taxation/kbk/ . Перечислим используемые в 2024 году КБК по УСН 15% из вышеназванного приказа.

КБК аванс УСН «доходы минус расходы» 2024

Для УСН 15% «доходы минус расходы» КБК 2024 года применяется код

182 1 05 01021 01 1000 110.

- Его используют для авансов, исчисленных по результатам прошедших периодов: квартал, полугодие или 9 месяцев. Определяют их по данным КУДиР (книги доходов и расходов). Срок перечисления авансовых сумм – до 28 числа первого месяца следующего квартала включительно.

КБК налога УСН «доходы минус расходы» 2024

По окончании года «упрощенцы» определяют итоговую сумму, подлежащую перечислению. Крайние сроки оплаты для предприятий и индивидуальных предпринимателей разные:

- для компаний – 28 марта;

- для ИП – 28 апреля.

Перед уплатой сравниваются два показателя:

- налог, исчисленный по установленной налоговой ставке с разницы между полученными в течение года доходами и учитываемыми расходами (ставка составляет 15% либо 20 %, в зависимости от суммы полученного дохода в пределах установленного лимита, если региональным законом не утвержден пониженный размер ставки);

- выручка, умноженная на 1% - это минимальный налог, рассчитываемый по окончании года.

Какая сумма оказывается по факту больше, ту и перечисляют в бюджет.

Для налога по УСН 15% либо 20% и для минимального налога (1% от доходной части) утвержденный КБК в 2024 году не отличается от КБК для авансовых платежей - 182 1 05 01021 01 1000 110. Он действует как для юридических, так и для ИП.

Обратите внимание: если уплачивается налог за периоды, истекшие до 2011 года, нужно применять другой КБК - 182 1 05 01022 01 1000 110.

КБК пени и штрафы УСН «доходы минус расходы» 2024

КБК пени и штрафы УСН «доходы минус расходы» с 2023 года в связи с введением единого налогового счета (ЕНС) и единого налогового платежа (ЕНП) отсутствуют в классификации кодов бюджета. Пени с 01 января 2023 года начисляются на отрицательное сальдо ЕНС. Если ЕНС не пополнен до 30-ти дней, то размер пени составит 1/300 ключевой ставки к сумме задолженности за каждый просроченный день. С 31-го дня организации считают пени в размере 1/150 ставки к сумме долга (п. 4 ст. 75 НК РФ).

Штраф может быть начислен, например, за необоснованное занижение налоговой базы по УСН, в размере 20% от недоплаченной в бюджет суммы.

Налоговики сами начислят пени и штрафы, поэтому уведомление об их исчислении компании и ИП не направляют. Оплата производится на КБК 182 0 10 61201 01 0000 510 – единый налоговый платеж, по факту начисления .-

Итоги

В 2024 году компании и ИП, применяющие упрощенную систему налогообложения с объектом «доходы минус расходы» и уплачивающие в бюджет налог исходя из ставки 15% либо 20% в зависимости от суммы дохода в пределах лимита, при составлении уведомлений об исчисленных авансовых платежах и декларации по итогам года используют КБК 182 1 05 01021 01 1000 110.

При перечислении же сумм авансовых платежей и налога по итогам года, а также пеней и штрафов в платежном поручении указывают КБК единого налогового платежа – 182 0 10 61201 01 0000 510.