Заявление на уменьшение патента

Как ИФНС признает взносы в 2026 году

Статья по теме: ЕНП в 2023 году: изменения С 1 января 2023 года станет обязательным применение единого налогового платежа (ЕНП). Накануне перехода стали опубликованы поправки в НК РФ, уточняющие правила перечисления ЕНП. ПодробнееПо закону, работает система Единых налоговых платежей (ЕНП) — все суммы по налогам, взносам, пеням и штрафам зачисляются на Единый налоговый счет (ЕНС). Поступившие суммы образуют положительное сальдо по этому счету и дальше распределяются налоговиками без участия плательщиков. При этом инспекция вправе забрать деньги на исполнение первоочередных налоговых обязательств.

Еще напомним один нюанс: слияние ПФР и ФСС в одно ведомство — Социальный фонд России (СФР). Сюда платятся только страхвзносы на травматизм (по отдельной платежке, не в рамках ЕНП).

Страхвносы по единому тарифу, а также фиксированные взносы ИП платятся в ФНС (по платежке ЕНП).

Согласно ст. 430 НК РФ, на 2026 год величина страховых взносов для ИП «за себя» установлена на уровне 57 390 руб. Если доход станет больше 300 000 руб. за 2026 год, то придется доплатить еще 1% от суммы, превышающей указанный лимит. Однако, такая доплата не должна превысить 321 818 руб.

Статья по теме: ПСН: страховые взносы 2026 Уменьшение патента на страховые взносы в 2026 году возможно сделать на основании уведомления. Но поскольку большинство налогов и взносов в 2026 году платятся в составе единого налогового платежа (ЕНП), у многих налогоплательщиков возникает ряд вопросов, как правильно снизить налоговое бремя. Рассмотрим ответ на этот вопрос более детально. ПодробнееИП не запрещено уменьшать стоимость патента на уже уплаченные за себя взносы или еще только начисленные за себя страхвзносы (в периоде действия патента). Однако, в этом деле есть свои нюансы:

1. Такое правило в отношении страхвзносов за своих работников не работает. То есть предпринимателю налог на ПСН можно уменьшить на уплаченные страхвзносы за его сотрудников, а не на начисленные.

2. Плательщик обязан обеспечить наличие на едином счете (ЕНС) необходимой суммы по фиксированным страховым взносам — к наступлению сроков списания:

- 28 декабря — фиксированные взносы (в 2026 г. - это 57 390 руб.);

- 1 июля — фиксированные дополнительные взносы (1%).

Когда наступят эти даты, деньги автоматически (без участия плательщика) спишутся в счет взносов. Поэтому сальдо ЕНС к этому времени должно быть положительным, а средств — достаточно. Инспекция ФНС знает, какие суммы нужно списывать. Ведь фиксированная часть для всех ИП одинакова, а фиксированную дополнительную они вычислят самостоятельно, основываясь на потенциальном годовом доходе ИП на выбранном патенте.

На заметку! Уведомление по ЕНП по фиксированным взносам для ИП не подается, потому что их величина для всех одинакова и заранее известна налоговикам. Однако при уплате взносов за работников такое уведомление необходимо подавать в ИФНС.

В какой срок ИП без работников должен подать уведомление об уменьшении патента на сумму страховых взносов и можно ли в течение года подать два уведомления? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в материал. Цену на подключение к системе КонсультантПлюс можно узнать по ссылке.

Но как быть предпринимателю, который купил патент на меньший срок и не попадает в установленную дату ? Например, если патент действует только в первом квартале. В таких случаях придется объяснять налоговикам, что в общей массе средств есть суммы, которые нужно признать страховыми взносами. Но поскольку автоматическое списание произойдет в декабре и июле, то деньги нужно зарезервировать и не использовать на другие обязательства.

На основании ст. 78 НК РФ это реально. Правда, придется подать специальное заявление на зачет патента страховыми взносами, оно утверждено Приложением № 3 из приказа ФНС от 30.11.2022 № ЕД-7-8/1133@. Отправка документа возможна только в электронной виде с УКЭП через ТКС или личный кабинет ФНС.

Заявленную сумму инспекторы ФНС зачтут в счет предстоящей уплаты по страховым взносам. Таким способом могут воспользоваться и те, кто просто не хочет ждать окончания года.

Бланк по теме: Платежное поручение за патент ИПВычитаем взносы из стоимости патента

Порядок уменьшения патентного налога описан в ст. 346.51 НК РФ. Процесс напрямую зависит от наличия персонала. Так, стоимость патента можно уменьшить на 100% взносов, уплаченных (начисленных) за себя.

Но если есть работники, то действует ограничение — налог уменьшается максимум на 50% и только на уже уплаченные страхвзносы. Даже если уплаченные взносы полностью перекроют патентный налог, половину налога на ПСН все равно придется уплатить.

Статья по теме: Расчет стоимости патента для ИП на 2026 год Налоговый режим ПСН помогает предпринимателям сэкономить на налогах, но не всегда. Здесь важно грамотно продумать выгоду от этого режима в сравнении с «упрощенкой», рассчитать стоимость патента для ИП на 2026 год и учесть уплаченные страховые взносы, от которых патентная система не освобождает. ПодробнееОпределение стоимости без работников

ИП Иванов И. И. оформил патент на весь 2026 год по стоимости 135 000 руб. Срок уплаты фиксированного страхового взноса наступит 28 декабря 2026 года.Сумма платежа в 2025 году равна 57 390 руб.

Работников у Иванова нет, значит он вправе уменьшить налог на 100% суммы страховых взносов, начисленных (уплаченных) в 2026 году. Тогда годовой налог к уплате составит: 135 000 руб. - 57 390 руб. = 77 610 руб.

Определение стоимости с работниками

ИП Сидоров С. С. оформил патент на 5 месяцев: с 01.01.2026 по 31.05.2026. Стоимость патента — 87 000 руб. При этом у него есть работники, он в течение действия патента уплачивал страховые взносы как за себя, так и за них. В такой ситуации налог можно снизить только на 50%.

Общая сумма уплаченных взносов (за себя и за работников) составила 72 842 руб. Всю сумму вычесть не получится из-за действующего ограничения, поэтому убираем только половину: 87 000 руб. / 2 = 43 500 руб.

На заметку! Если уже оплатили патент, но появилось право применить вычет, то по заявлению можете вернуть переплату. Деньги возвращают на расчетный счет или используют на будущие обязательства на ЕНС.

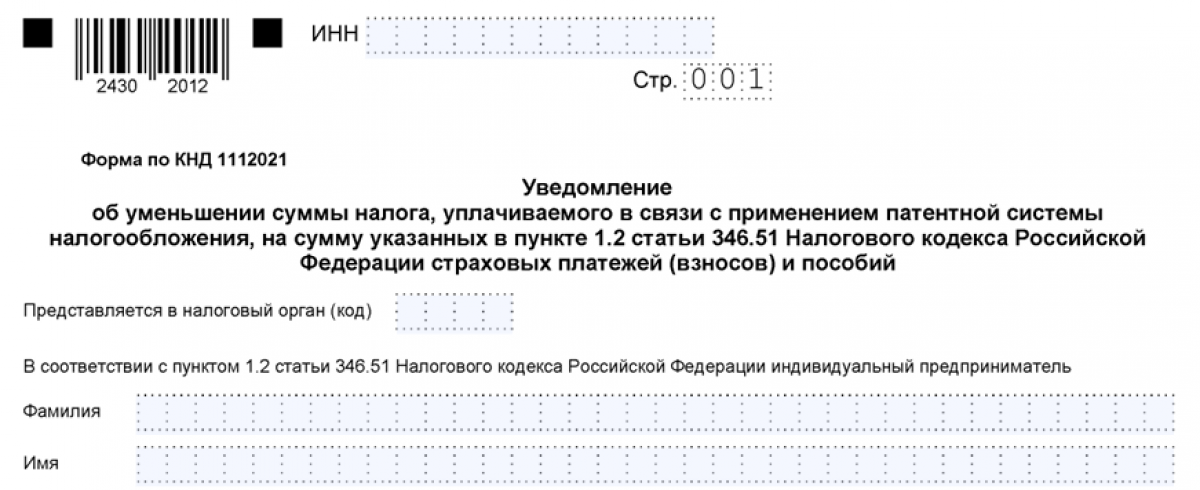

Заявление об уменьшении патента: как заполнить уведомление

Когда налоговая признает страховые взносы, плательщик может приступать к вычету — подавать специальное заявление (уведомление) на уменьшение патента, утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@.

Посмотрим, как заполнить заявление на уменьшение патента на примере предпринимателя Иванова И. И. ИП Иванов приобрел патент на 2026 год за 137 000 руб. При этом является работодателем и ежемесячно оплачивает взносы за персонал. За период действия патента (на протяжении 2026 года) он заплатил взносов на сумму 168 153 руб., из которых 57 390 руб. — за себя, а 110 763 руб. — за работников. Отразим эти суммы в уведомлении.

На титульном листе заявления на уменьшение стоимости патента указываются общие сведения о предпринимателе (ИНН и Ф. И. О.), код налоговой инспекции и год действия патента.

В листе А заявления на уменьшение суммы патента показывают информацию о патенте, стоимость которого нужно уменьшить. Если патентов несколько, то потребуется и соответствующее количество листов А.

В листе А заявления на уменьшение суммы патента показывают информацию о патенте, стоимость которого нужно уменьшить. Если патентов несколько, то потребуется и соответствующее количество листов А.

В полях 010, 020, 025, 040 пропишем номер, дату начала и окончания действия, стоимость патента. В поле 030 покажем, является ли ИП работодателем. Если да, то ставят код 1, если нет — код 2. У Иванова есть работники, поэтому указываем код 1.

В поле 050 поставим сумму уплаченных взносов, на которую можно уменьшить патентный налог. В нашем случае — 50% от стоимости патента, из-за ограничения по сотрудникам: 68 500 руб., то есть 50% от 137 000 руб. В поле 060 указываются взносы, которые были вычтены ранее. Мы ставим прочерк, т.к. Иванов никогда не пользовался вычетом.

В листе Б заявления на уменьшение налога по патенту показывают, сколько осуществлено платежей страхвзносов. Так, в поле 110 внесем сумму, которую ИП Иванов уплатил за работников и за себя: 110 763 руб. + 57 390 руб. = 168 153 руб.

В листе Б заявления на уменьшение налога по патенту показывают, сколько осуществлено платежей страхвзносов. Так, в поле 110 внесем сумму, которую ИП Иванов уплатил за работников и за себя: 110 763 руб. + 57 390 руб. = 168 153 руб.

В поле 120 отразим сумму, которую можем вычесть из налога по патенту. Она переносится из листа А (поле 050). Когда патентов несколько, показывают общую сумму всех полей 050.

В поле 130 вносится сумма, которую ранее уже вычитали из стоимости патента — по другим уведомлениям. Мы его пропускаем, потому что ИП Иванов применяет вычет впервые.

В поле 140 отражается сумма, оставшаяся после применения вычета: 168 153 р. - 68 500 р. (Стоимость патента в 137 000 руб./2) = 99 653 руб. С учетом ограничений Иванов заплатит только половину налога на ПСН.

НК РФ не установил, когда подавать заявление на уменьшение патента. Но рекомендуется отравлять его за 20 дней до крайнего платежа по патенту. Подать документ можно электронно с УКЭП, но не запрещается и лично (почтой).

НК РФ не установил, когда подавать заявление на уменьшение патента. Но рекомендуется отравлять его за 20 дней до крайнего платежа по патенту. Подать документ можно электронно с УКЭП, но не запрещается и лично (почтой).

Подводим итоги

На сколько предприниматель сможет уменьшить налог на ПСН, зависит от наличия работников. Если он является работодателем, то вправе снизить налог только на половину, а если нет — на 100% уплаченных взносов «за себя». В обоих случаях ему придется уведомить ИФНС — подать заявление на уменьшение патента, образец заполнения представлен в статье.