Уведомление об отказе от УСН (форма 26.2-3)

Ситуации отказа от УСН

Упрощенная система налогообложения является налоговым спецрежимом. Для его применения необходимо выполнять определенные условия. Если условия не соблюдаются, то нужно уведомить налоговую о невозможности дальнейшего применения этого режима.

Статья по теме: Последствия превышения лимита по УСН в 2025 году При работе на УСН (упрощенной системе налогообложения) организации и предприниматели обязаны соблюдать установленные ограничения. Превышение лимита по УСН в 2025 году повлечет за собой смену режима налогообложения. ПодробнееЧаще всего встречаются следующие ситуации, при которых нужно подать заявление об отказе от УСН:

- доход ИП или организации превысил 450 млн рублей по итогам отчетного, налогового периода (с учетом установленного на 2025 год коэффициента-дефлятора = 1);

- средняя численность наемных сотрудников превысила 130 человек;

- компания планирует открыть филиал;

- плательщик УСН планирует начать деятельность, не подпадающую под этот режим налогообложения;

- плательщик УСН планирует прекратить ведение деятельности по ОКВЭД, подпадающей под упрощенное налогообложение.

В 2026 году приведенный лимит по УСН будет иным. Он будет равен 490,5 млн руб. (450 млн руб. х Коэффициент-дефлятор 1,090).

Важно подать уведомление об отказе от применения УСН в установленные НК РФ сроки. Они зависят от причины окончания применения УСН. Так, если произошло превышение лимита дохода или средней численности работников, сообщить об этом нужно в течение 15 дней после отчетного (налогового) периода. В этом случае переход на другую систему налогообложения происходит с начала того месяца, в котором имело место превышение лимита (-ов).

При переходе с УСН на другую систему налогообложения по иным причинам в большинстве случаев уведомить налоговую нужно с 1 по 15 января года, в котором планируется сменить налоговый режим. Об этом говорится в ст. 346.13 НК РФ.

Однако, в случае прекращения упрощенцем деятельности, в отношении которой применялась УСН, он обязан уведомить о прекращении данной деятельности с указанием дня ее прекращения ИФНС по месту нахождения организации (месту жительства ИП) в срок не позднее 15 дней со дня прекращения такой деятельности.

Как уведомить инспекцию о переходе с УСН на ОСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Уведомление об отказе по УСН

Причина перехода на другую систему налогообложения влияет не только на сроки уведомления ФНС о смене налогового режима. В зависимости от причины нужно подать определенное уведомление.

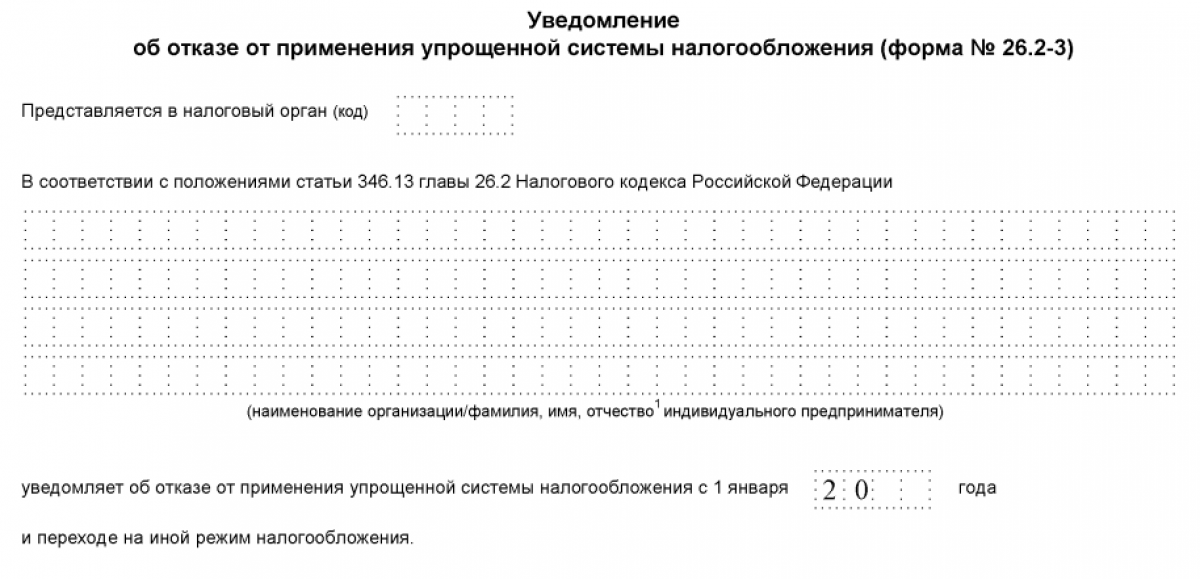

В случае добровольного отказа от УСН нужно подавать уведомление об отказе по форме № 26.2-3. Об этом говорится в приказе ФНС от 02.11.2012 № ММВ-7-3/829@ (в ред. от 23.09.2022). Скачать форму 26.2-3 можно по ссылке:

Скачать бланк уведомления об отказе от УСН

Для тех, кто переходит с обычной УСН на автоматизированную УСН, есть особенность. В этом случае не требуется подавать уведомление по форме N 26.2-3, если при заполнении экранной формы уведомления о переходе на АУСН в личном кабинете компании (ИП) проставлен признак отказа от применения УСН.

При несоблюдении условий применения УСН, то есть при привышении лимитов по доходу, средней численности работников подается форма № 26.2-2. В случае прекращения деятельности, в отношении которой применялась УСН, в ИФНС сдается форма № 26.2-8.

Заполнение уведомления об отказе от УСН

Бланк уведомления представляет собой одностраничный документ. Заполнять его нужно аккуратно, проставляя символы в отдельных ячейках. При заполнении с помощью специальных программ многие данные заполняются автоматически.

В верхней части бланка нужно заполнить ИНН и КПП. Индивидуальные предприниматели указывают только ИНН. Далее следует указать код налоговой инспекции, куда будет подано уведомление об отказе от УСН. Для предотвращения путаницы лучше подавать уведомление в налоговую, в которой плательщик УСН был зарегистрирован.

В поле, расположенном ниже, указывается полное название организации или Ф. И. О. ИП. Ниже указывается год, в котором планируется перейти на иной режим налогообложения.

Если уведомление об отказе от УСН в ФНС предоставляет представитель компании, к бланку уведомления нужно приложить копию документа, удостоверяющего его личность. Это должна быть доверенность на представление интересов компании или ИП в ФНС и копия паспорта представителя. На бланке следует указать количество листов подтверждающих документов.

В соответствующем поле уведомления проставляется код, указывающий на того, кто подписывает документ:

- 1 – сам налогоплательщик;

- 2 – его представитель.

Далее нужно указать Ф. И. О. руководителя компании (полностью). При подаче уведомления ИП не заполняет эти строки.

Уведомление подписывается, ставится печать (при наличии) и дата заполнения бланка. Для связи инспектора ФНС с налогоплательщиком в случае возникновения вопросов указывается контактный телефон.

При передаче бланка в ФНС через представителя указываются его Ф. И. О. Оно должно совпадать с данными, указанными в доверенности.

Способы отправки уведомления

Специальных способов отправки уведомления об отказе от УСН нет. Его отправляют так же, как и прочие документы, согласно приказу ФНС РФ от 08.07.2019 № ММВ-7-19/343@:

- лично в инспекцию ФНС или через представителя, в бумажном виде;

- по почте (заказным письмом с уведомлением и описью вложения);

- по ТКС через ЭДО (электронный документооборот, например, через программу 1С).

Отправить уведомление от отказе от УСН можно через личный кабинет налогоплательщика. Например, ИП на упрощенке нужно:

- Зайти в личный кабинет ИП на сайте ФНС.

- Вверху справа нажать на значок с тремя синими линиями ("Меню").

- Снизу слева кликнуть на "Смена системы налогообложения".

- Выбрать подходящий пункт - при добровольном отказе нажать на "Отказ от УСН".

- Заполнить электронное уведомление и отослать его в ИФНС.

.jpg)

.jpg)

Для компании на УСН такого прямого алгоритма в ЛК, как для ИП, не предусмотрено. Компании проще отказаться от УСН через программу 1С. Для этого надо создать уведомление о переходе на УСН в разделе "Отчеты" — "1С-Отчетность" — "Уведомления, сообщения и заявления" — кнопка "Создать" — папка "УСН" — "Отказ от УСН".

.jpg)

Не забудьте выбрать нужное значение в поле "Организация".

Данные из карточки компании заполнятся автоматически. Остальную информацию надо ввести в ручном режиме. Обязательно нужно нажать на кнопку "Проверить", чтобы протестировать полноту заполнения формы (выгрузку).

.jpg)

Итоги

Заполнение формы уведомления о добровольном отказе от применения УСН не вызывает затруднений. В электронном уведомлении большинство полей заполняются автоматически. Важно не пропустить срок подачи такого уведомления. Иначе налоговая откажет в отмене применения УСН.