Уточненное уведомление по НДФЛ в 2026 году

Уточненное уведомление – что это

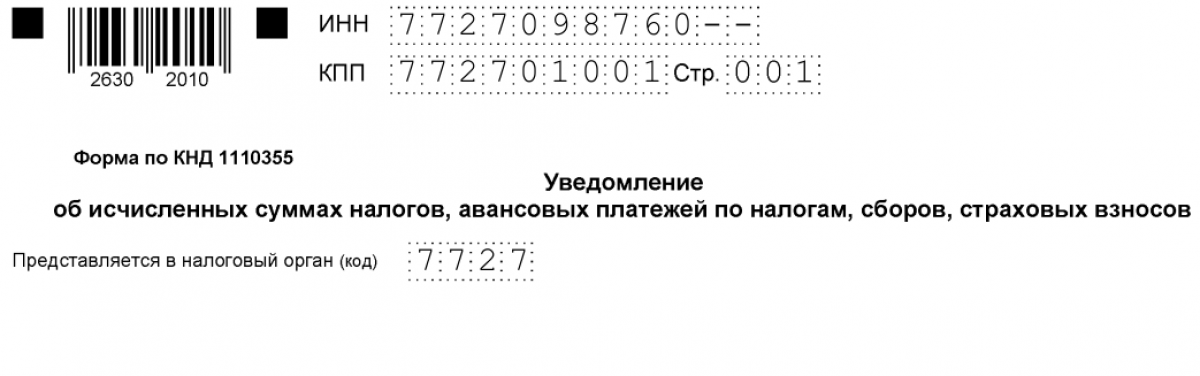

При выявлении ошибки в налоговом уведомлении требуется отправить новое (уточненное) уведомление. Отдельной формы для этого нет. Подать еще одно уведомление по НДФЛ можно по той же форме, что и первичное уведомление. В форме не добавляется никаких новых граф и разделов.

Статья по теме: НДФЛ в 2025 году: реквизиты для оплаты В связи с введением Единого платежа (ЕНП) и счета (ЕНС) по налогам еще 2 года назад в законодательство РФ были внесены изменения реквизитов для оплаты НДФЛ. Каковы в 2025 году реквизиты для уплаты НДФЛ, где они прописываются и как платить НДФЛ по таким реквизитам в 2025 году, рассказано ниже в статье. ПодробнееКак налоговому агенту правильно заполнить уведомление об исчисленном НДФЛ для распределения ЕНП, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Ошибки в уведомлении

В процессе работы с уведомлениями по ЕНП были выявлены ошибки, чаще всего встречающиеся при заполнении бланка.

Отчетный период в уведомлении по НДФЛ

Налогоплательщики подают по НДФЛ два уведомления, а в декабре - три. У каждого из них свой отчетный период и срок предоставления. Если ошибочно указать не тот период, то налоговая, в итоге, может начислить пени.

Уведомления по НДФЛ должны подаваться в ИФНС:

- за период с 1-го числа месяца по 22-е число – в срок до 25-го числа этого месяца;

- за период с 23-го числа по последнее число текущего месяца – до 3-го числа следующего месяца;

- за период с 23-го по 31-е декабря – до последнего рабочего дня в году.

КБК и ОКТМО

В 2026 году используется несколько КБК по НДФЛ в зависимости от вида и размера дохода. Причем, нужно учитывать и новые КБК по НДФЛ с основных доходов работника, введеные с 2026 года в связи с установлением пятиступенчатой шкалы по НДФЛ.

Полный перечень КБК по НДФЛ привели эксперты «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ. Это бесплатно.

Если указан неверный КБК в уведомлении, то нужно подавать уведомление еще раз.

ОКТМО отражает местонахождение организации (ИП). Ошибка в этом коде приведет к ошибочному распределению сумм НДФЛ на другую организацию (ИП) с таким же названием и возникновению недоимки у компании (ИП), отправившей уведомление.

Неверные сумма и иные реквизиты в уведомлении

От расчетных ошибок никто не застрахован. Эти ошибки можно распределить по двум группам:

- ошибка в сумме;

- ошибки в реквизитах - КБК, ОКТМО, период.

При обнаружении этих ошибок у бухгалтера возникает вопрос, можно ли подать еще одно уведомление по НДФЛ. Если налоговый агент ошибся в реквизитах при представлении уведомления, то необходимо направить в ИФНС новое уведомление с верными реквизитами только в отношении обязанности, по которой была допущена ошибка.

Если ошибка допущена в сумме НДФЛ, подлежащего уплате, необходимо в новом уведомлении повторить данные ошибочной строки (КБК, ОКТМО, период), а сумму прописать новую.

Если же необходимо уточнить другие данные (КБК, ОКТМО, период), то оформляется уведомление, где в первом блоке раздела "Данные" повторяются все сведения из первичного уведомления, в том числе из ошибочной строки, но с указанием в сумме «0». Во втором блоке надо указать верные данные (письма ФНС России от 03.02.2023 № БС-3-11/1379@, от 31.01.2023 № БС-3-11/1180@).

Вопрос по теме: Как исправить сумму в уведомлении ЕНП ПодробнееИсправление ошибок в уведомлении по НДФЛ

Как исправить ошибку и подать новое уведомление по НДФЛ ? Это зависит от типа выявленной ошибки. При ошибке в реквизитах (но не в сумме) новое уведомление подается с двумя блоками. В первом нужно повторить данные ошибочного уведомления, но поставить нулевую сумму. Во второй блоке указываются правильные реквизиты (КБК, ОКТМО, отчетный период) и правильная сумма.

Такое уведомление отменяет предыдущие данные (с ошибочными реквизитами) и сообщает налоговой службе, на какие реквизиты нужно списать указанную сумму.

При обнаружении ошибки в сумме налога за указанный период нужно сформировать новое уведомление с теми же реквизитами и указать новую, правильную сумму НДФЛ.

Нельзя при исправлении ошибки в сумме НДФЛ в уведомлении указывать разницу между ошибочной суммой и правильной. Новое уведомление накладывается на старое, и с ЕНС будет списана сумма по новому уведомлению. При указании в нем разницы между правильным НДФЛ и ошибочным будет учтена сумма намного меньше положенной.

Пример: за период с 1 по 22 мая 2026 года в компании был начислен и удержан НДФЛ в сумме 15 000 рублей. Уведомление по налогу было подано 22 мая. Но в этот день бухгалтеру пришлось выплатить отпускные сотруднику, поэтому сумма НДФЛ за указанный период увеличилась на 3 000 рублей. Как заполнить повторное уведомление по НДФЛ в данном случае для исправления ошибки ?

Для внесения изменений нужно сформировать новое уведомление. Указать в нем КБК 18210102010011000110 и ОКТМО организации. Код периода – 31/02, год - 2026. Сумму нужно поставить полностью – 18 000 рублей.

При получении такого уведомления налоговая служба аннулирует уведомление на 15 000 рублей и спишет с ЕНС сумму 18 000 руб. в счет погашения НДФЛ за период с 1 по 22 мая 2026 года.

Срок подачи корректировочного уведомления

Сроки подачи такого уведомления по НДФЛ не установлены. При обнаружении ошибки следует отправить правильные данные как можно скорее. Это поможет правильному отражению налогов и их погашению.

Итоги

- Подавать еще одно уведомление по НДФЛ при обнаружении ошибки можно.

- Отдельной формы для подачи корректировки нет.

- Если была допущена ошибка в сумме налога, то подается новое уведомление с правильной полной суммой.

- Если при исправлении ошибки в сумме НДФЛ уведомление подано на разницу между ошибочным уведомлением и правильной суммой налога, то ИФНС зачтет меньшую сумму по новому уведомлению и начислит пени на недоимку.

- Для подачи корректировки при допущении ошибки в реквизитах в уведомлении нужно указать ошибочные реквизиты из первого уведомления с нулевой суммой. Во втором блоке уведомления необходимо прописать правильные реквизиты и поставить сумму исчисленного налога.

- Подавать еще одно уведомление по НДФЛ при исправлении ошибок можно в любой момент после их выявления.

- При получении уведомления с неверными реквизитами (КБК, ОКТМО) налоговая служба не может распределить налоговые поступления правильно. На ЕНС налогоплательщика формируется положительное сальдо и одновременно недоимка. Подача еще одного уведомления исправит данную ситуацию и поможет избежать начисления пеней.